Warren Buffett notuje potężne straty. Berkshire Hathaway w II kwartale na dużym minusie

Konglomerat Warrena Buffetta wbrew oczekiwaniom ograniczył zakupy akcji w II kwartale, czyli w trakcie największych spadków giełdowych. Berkshire Hathaway wykazał ponad 40 mld USD strat, a portfel akcyjny stopniał o prawie 62 mld USD. Natomiast zyski operacyjne wzrosły na poziom ponad 9 mld USD, a to jest kluczowy wskaźnik spółki.

Siła firm ubezpieczeniowych oraz kolejowych, a także znacznie wyższe dochody z inwestycji wypracowały wzrost zysków operacyjnych Berkshire Hathaway o 39% w II kwartale 2022 roku.

REKLAMA

Silny wzrost zysków operacyjnych Berkshire po opodatkowaniu w tym kwartale był spowodowany prawie 10-procentowym wzrostem zysków z działalności kolejowej Burlington Northern Santa Fe do 1,7 mld USD oraz 54-proc. wzrostem zysków z działalności ubezpieczeniowej do 581 mln USD.

Spadki na rynku skurczyły wartość portfela Berkshire

Ogólne wyniki Berkshire po opodatkowaniu wskazują stratę w wysokości 43,8 mld USD w II kwartale, w porównaniu z zyskami w wysokości 28,1 mld USD w poprzednim okresie. Wartość portfela na koniec czerwca wynosiła około 328 mld USD, co oznacza spadek z 390 mld USD na dzień 31 marca. S&P 500 spadł w II kwartale o 16%, a Apple, największy holding Berkshire, spadł o ponad 20%.

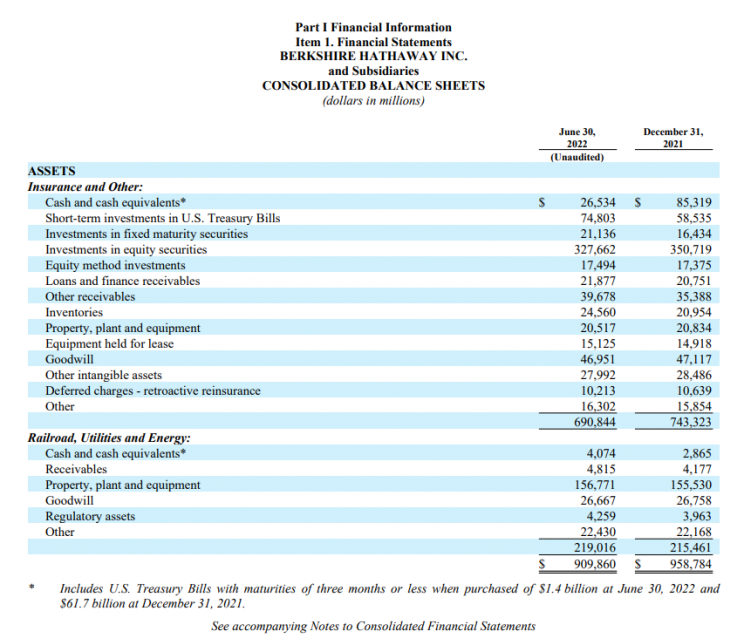

Raport Berkshire Hathaway za 2Q2022

Warren Buffett jest świadomy cen, jeśli chodzi o skup akcji Berkshire i firma nie kupiła żadnych akcji w kwietniu, kiedy ceny były blisko rekordowego poziomu. Berkshire nie kupował również akcji w maju, ale wznowił skup akcji w czerwcu.

Zobacz także: Podatek Belki może być progresywny - Ministerstwo Finansów myśli nad zmianami, również w zakresie funduszy ETF

Spółka Warrena Buffetta kontynuuje skup akcji własnych, ale jego tempo spadło z wysokiego poziomu z 2021 roku. W omawianym okresie skup wyniósł ledwie 1 mld USD, co jest dużym spadkiem z 3,2 mld USD wykupu w I kwartale br. i ogólnego tempa 7 mld USD kwartalnie w 2021 roku.

Berkshire drastycznie spowolnił zakupy akcji w II kwartale, po szaleństwie zakupów w I kwartale, kiedy to firma nabyła akcje o wartości 51 mld USD i 41 mld USD netto. Zakupy w II kwartale wyniosły 6 mld USD, a sprzedaż około 2 mld USD, zgodnie z raportem Berkshire.

Konglomerat Berkshire Hathaway osiągnął zyski operacyjne po opodatkowaniu w wysokości 9,3 mld USD, co oznacza wzrost z 6,7 mld USD w II kwartale 2021 roku. Zyski na akcję klasy A wzrosły o 43% do 6 312 USD, przebijając konsensus FactSet na poziomie 5 393 USD na akcję.

Zobacz także: 20 dużych zagranicznych spółek z sektora OZE, którym sprzyja zielona inflacja - znalezionych za pomocą platformy Saxo Banku

Skromny skup akcji własnych Berkshire

Zmiany w wartości portfela są uwzględniane w zyskach Berkshire w oparciu o zasady rachunkowości, które zdaniem Buffetta dają mylący obraz kondycji finansowej firmy. Buffett radzi skupiać się na zyskach operacyjnych z wyłączeniem zmian w wartości portfela akcji. Wraz ze wzrostem akcji w bieżącym kwartale, zyski Berkshire w III kwartale powinny dostać niezłego impulsu.

Jak wynika z raportu Q-10, Berkshire nieco zwiększył swoje udziały w Apple i Chevron w II kwartale. Wehikuł kupił w tym okresie około 4 mln akcji Apple (zwiększając swój udział do 915 mln akcji wycenianych na 125,1 mld USD na dzień 30 czerwca) oraz około 5 mln akcji Chevronu (podnosząc swój udział do 164 mln akcji wartych 23,7 mld USD).

Wall Street szacuje, że buybuck Berkshire w lipcu był skromny, ponieważ tylko na poziomie 500 mln USD.

O 56% wzrosły dochody z inwestycji, do 1,9 mld USD, co odzwierciedla wyższe dochody z dywidend i wyższe stopy procentowe. Berkshire generuje obecnie znacznie więcej dochodów z ogromnej ilości gotówki i ekwiwalentów, dzięki posunięciom Rezerwy Federalnej, która podniosła stopy krótkoterminowe. Gotówka i ekwiwalenty Berkshire wynosiły 105 mld USD na dzień 30 czerwca, co jest niewielką zmianą w stosunku do 106 mld USD na dzień 31 marca.

Berkshire utrzymuje większość swoich środków pieniężnych - około 74 mld USD - w bonach skarbowych USA. W II kwartale Berkshire odnotował 1,1 mld USD dochodu netto z powodu wzrostu kursu dolara, co skutecznie zmniejszyło wartość jego zobowiązań dłużnych niebędących dolarami. Berkshire posiada dług denominowany w jenach, aby zabezpieczyć ryzyko walutowe w swoich inwestycjach w japońskie akcje. Zyski Berkshire na akcję nadal przewyższają szacunki konsensusu, gdy ten czynnik walutowy zostanie usunięty z wyników.

Obecnie Wall Street uważa obecną wycenę Berkshire za atrakcyjną, biorąc pod uwagę rosnącą siłę zarobkową spółki i zwiększoną aktywność inwestycyjną w tym roku. Berkshire zainwestował 11 mld USD w Occidental Petroleum, wśród innych godnych uwagi inwestycji. Posiadacze akcji Berkshire chcieliby, aby spółka była bardziej aktywna w zakresie skupu akcji w związku z obecną wyceną.