Bill Ackman optymistycznie patrzy na amerykański rynek real estate. W USA nieruchomości chronią kapitał przed inflacją w długim terminie

Bill Ackman wierzy w amerykański rynek real estate. I nic dziwnego, bo historyczne dane pokazują, że tamtejsze nieruchomości są dobrą inwestycją, co najmniej chroniącą kapitał przed inflacją.

Wchodzimy w okres, który może okazać się bardzo dobry do inwestowania na rynku nieruchomości w USA – stwierdził znany inwestor Bill Ackman w wywiadzie dla Yahoo! Finance.

REKLAMA

Bill Ackman radzi, by otwierać restauracje w centrach miast

Zdaniem Ackmana, rosnąca popularność pracy zdalnej wcale nie sprawi, że biurowce będą stały puste. Jego zdaniem należy patrzeć z optymizmem na perspektywy rynku nieruchomości, nawet segmentu biurowego.

„W długim terminie liczba biurowców w centrach miast może przestać rosnąć w takim tempie, jak do tej pory, a być może nawet spadnie. To będzie miało różnego rodzaju konsekwencje. Pojawi się zapotrzebowanie na biura poza centrami miast. Poza tym mogą pojawić się nowe wytyczne co do wyglądu i konstrukcji budynków biurowych, co będzie pokłosiem pandemii. Czyli może się pojawić popyt na nowego rodzaju budynki biurowe, co powinno ucieszyć deweloperów” – prognozuje Ackman.

Zdaniem założyciela funduszu Pershing Square, obecnie nadchodzi świetny czas – być może najlepszy w historii – by otworzyć… restaurację w Nowym Jorku czy centrach innych dużych miast. „W ostatnich latach czynsze dla firm z sektora handlowego czy restauracyjnego, w centrach takich miast jak Wielkie Jabłko, wystrzeliły w kosmos. Tymczasem po pandemii czynsze będą niskie, być może relatywnie najniższe w historii. Konkurencja będzie nieduża. Nadchodzi co prawda niekorzystny okres dla restauracji, czyli okres jesienno-zimowy, ale na wiosnę powinny one odżyć” – stwierdził Ackman.

Warto przypomnieć, że fundusz Pershing Square ma duże udziały w spółkach z branży restauracyjnej, takich jak Chipotle, czy w sieci hoteli Hilton.

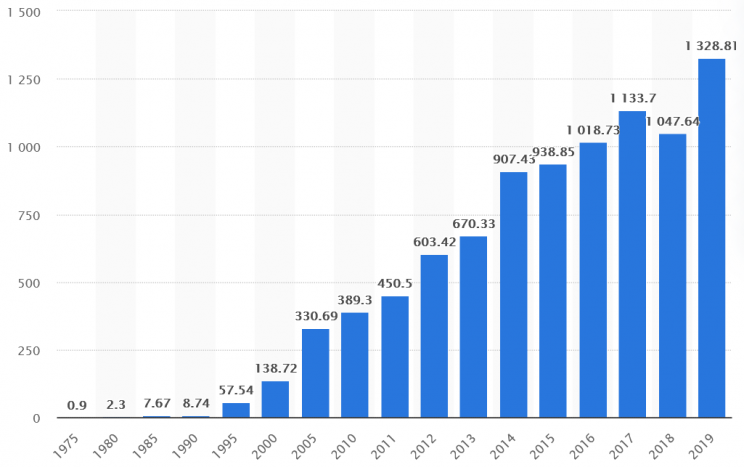

Wartość amerykańskiego rynku funduszy REIT (inwestujących w nieruchomości)

Źródło: Statista

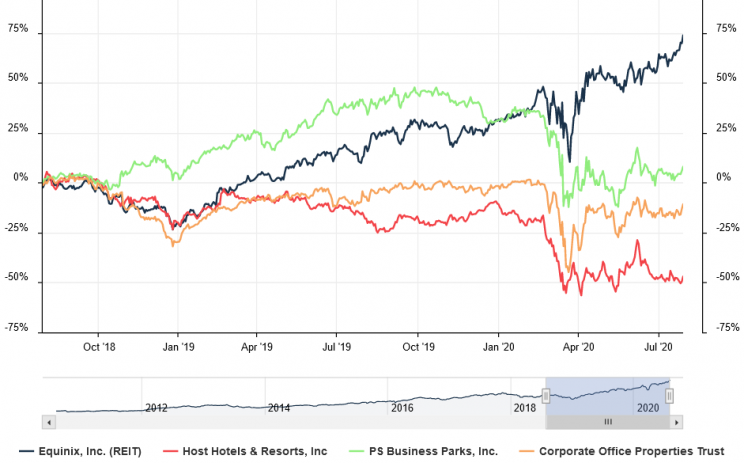

Notowania wybranych REITów – 2 lata

Źródło: MarketScreener.com

Zobacz także: Rynek nieruchomości po pandemii będzie selektywny. Najbardziej mogą zyskać obiekty rekreacyjne, a stracić handlowe i hotelowe

Dom w USA to lokata, która chroni przed inflacją

Bill Ackman ma podstawy do tego, by wierzyć - niemalże bezgranicznie – w to, że amerykański rynek nieruchomości sobie poradzi po pandemii. W USA, jak pokazuje historia, nieruchomości są od dekad pewną inwestycją. Jest tak nie tylko w przypadku nieruchomości biurowych czy handlowych, ale też w przypadku domów jednorodzinnych. Ostatnio świetną analizę na ten temat przygotował Charlie Bilello, szef Compound Capital Advisors.

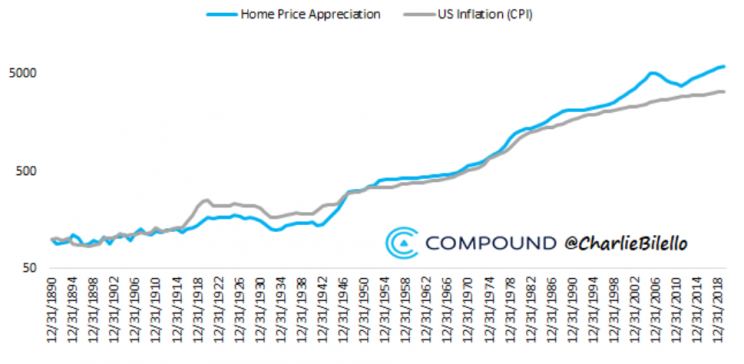

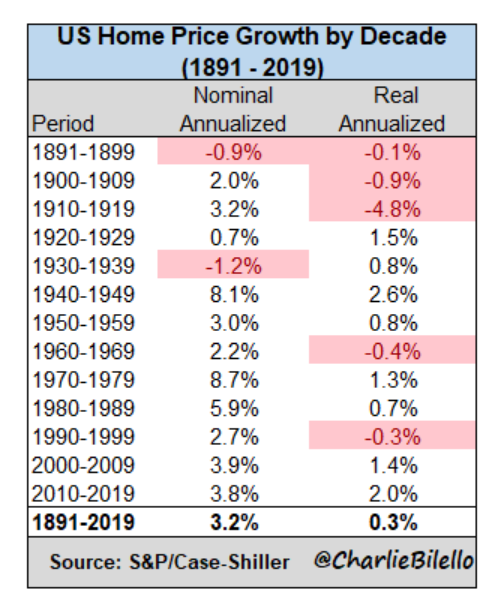

Bilello wziął „na tapetę” właśnie domy jednorodzinne, bo one są zazwyczaj głównym składnikiem majątkowym niemalże każdej amerykańskiej rodziny. Z jego obliczeń wynika, że od 1891 roku cena takich nieruchomości nominalnie rosła 3,2% średniorocznie, co oznacza wzrost o 0,3% średniorocznie po uwzględnieniu inflacji. „W bardzo długim terminie widać silną korelację między cenami domów a stopą inflacji. Niestety, ale w tym 130-letnim horyzoncie dom jako inwestycja przyniósł skumulowaną stopę zwrotu ledwie 15% powyżej skumulowanej stopy inflacji. Domy nie są więc tak atrakcyjnym aktywem, jak akcje czy nieruchomości komercyjne” – zauważył Bilello.

Ceny domów jednorodzinnych w USA na tle inflacji

Źródło: Compound Capital Advisors

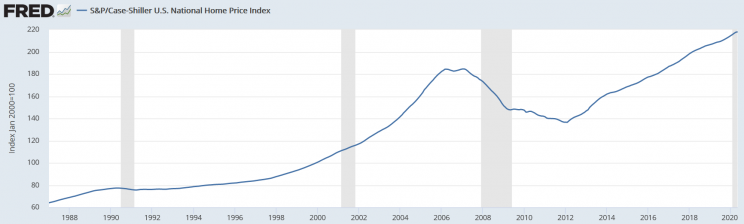

Notowania S&P/ Case-Shiller U.S. National Home Price Index od 1987 roku

Źródło: FRED

Analityk zwrócił też uwagę, że nie jest tak, że domy nie tanieją. Inwestorzy nabrali takiego przekonania na początku XXI wieku, ale potem przyszedł zimny prysznic. Bilello przypomniał, że w latach 2007-2011 ceny domów w USA spadały, po kolei o -5%, -12%, -4%, -4%, -4% rocznie. Jego zdaniem to dowodzi, w krótkim terminie z cenami domów może się stać niemal wszystko.

Jednak ci, którzy kupią dom i zostaną w nim na co najmniej 30 lat, mogą liczyć na to, że przeniesie on w czasie wartość kapitału. „Jeśli weźmiemy najlepsze 30 lat dla cen domów, czyli okres 1976-2005, to średnio rocznie ich cena rosła o 2,2%. Jeśli popatrzymy na najsłabszy okres 30-letni, czyli przedział 1895-1924, to ich cena spadała o 2% średniorocznie. Generalnie inwestycja w dom chroni pieniądze przez inflacją. Problem w tym, że utrzymanie domu kosztuje, bo trzeba robić remonty, płacić podatki itd. Dlatego całościowa analiza tej inwestycji powinna być jeszcze bardziej skomplikowana” – podsumował Bilello.

Zmiana nominalna i realna (z inflacją) cen domów w USA w poszczególnych dekadach

Źródło: Compound Capital Advisors