Względem stycznia wzrosła liczba wnioskujących o kredyt mieszkaniowy, według danych BIK. Pojawiają się pierwsze sygnały odbicia na rynku

Według najnowszych danych BIK za luty 2023 r. pierwszy raz od dawna wzrosła liczba osób ubiegających się o kredyt mieszkaniowy. W porównaniu do danych ze stycznia w górę poszła również średnia wartość zapytań.

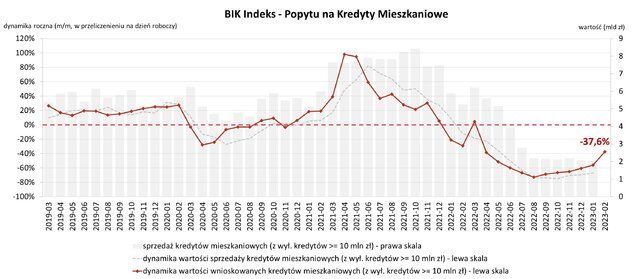

Odczyt BIK Indeksu Popytu na Kredyt Mieszkaniowy za luty 2023 r. wciąż informuje nas o zjawisku ograniczania popytu na kredyty mieszkaniowe. Jednak porównując te dane do styczniowych, widać ożywienie wśród osób starających się o finansowanie na mieszkanie.

REKLAMA

„Lutowy odczyt BIK Indeksu Popytu na Kredyty Mieszkaniowe nadal potwierdza obserwowane już przez cały ubiegły rok zjawisko istotnego ograniczenia popytu na kredyty mieszkaniowe. Jednak z uwagi na to, że w kolejnych miesiącach będziemy odnosić się do analogicznych miesięcy 2022 r., czyli do okresu w którym rozpoczął się spadek poziomu popytu w porównaniu do roku 2021, zadziała efekt statystyczny. To właśnie efekt statystyczny powoduje, że wartość Indeksu rośnie (choć wciąż pozostaje ujemny) i będzie rósł w kolejnych miesiącach” – tłumaczy prof. Waldemar Rogowski, główny analityk Grupy BIK.

Zobacz także: Kredyty hipoteczne o stałym oprocentowaniu to już ponad połowa udzielanego finansowania na zakup nieruchomości

Dane BIK za luty 2023

W porównaniu do lutego 2022 r. wartość zapytań o kredyty mieszkaniowe spadła o 37,6%, z kolei wnioskujących było 19,02 tys., co oznacza spadek o 37,4%. O 0,3% r/r spadła również średnia wartość wnioskowanego kredytu.

Inaczej wygląda sytuacja jeśli porównamy te dane do stycznia tego roku, tu odnotowano wzrost liczby wnioskujących o 43,5%. Również średnia wartość kredytu mieszkaniowego w relacji do stycznia 2023 r. wzrosła o 4% i wyniosła 359,7 tys. zł.

„To, że indeks rośnie, nie oznacza jeszcze ożywienia popytu na rynku kredytów mieszkaniowych. Raczej pokazuje to stabilizację popytu na niskim poziomie. Symptomem poprawy będzie dopiero dodatni odczyt indeksu, który będzie oznaczał, że w danym miesiącu złożono zapytania na wyższą kwotę niż w analogicznym miesiącu poprzedniego roku.” – powiedział Rogowski.

Aby lepiej ocenić sytuację poleca się śledzić jak reaguje liczba wnioskujących oraz średnia kwota wnioskowanego kredytu. Jak podkreśla Waldemar Rogowski, na lutowy odczyt indeksu najmocniej wpłynęła liczba osób wnioskujących o kredyt mieszkaniowych.

„Na bieżąco warto więc bardziej śledzić zachowanie dwóch komponentów składowych Indeksu, tj. liczbę wnioskujących oraz średnią kwotę wnioskowanego kredytu. W obecnej sytuacji, w mojej opinii, wskaźnikiem najlepiej pokazującym bieżącą sytuację popytu na kredyty mieszkaniowe jest liczba osób wnioskujących o kredyt mieszkaniowy. Na lutową wartość Indeksu negatywnie wpłynęła istotnie mniejsza niż przed rokiem liczba wnioskodawców. Bowiem w lutym 2023 r. o kredyt wnioskowało 19,02 tys. osób, czyli mniej o 37,4% niż w lutym 2022 r. i aż o 60,1% mniej niż w lutym 2021 r. Nadal więc w lutym br. mamy znacznie niższą liczbę osób wnioskujących o kredyt niż przed rokiem czy dwoma laty. Porównując liczbę wnioskujących z lutego br. nie możemy jednak zapominać, że w lutym rok temu wybuchła wojna w Ukrainie, która negatywnie wpłynęła na nastroje społeczne” – wskazuje główny analityk BIK.

BIK dostrzega „światełko w tunelu”

Wzrost liczby osób wnioskujących o hipotekę jest efektem rosnącej zdolności kredytowej, którą obserwujemy. Uważa się, że dużym bodźcem była ogłoszona na początku lutego zmiana podejścia KNF-u do szacowania bufora dotyczącego obliczania zdolności kredytowej dla kredytów z okresową stałą stopą procentową.

„Widać już jednak pewne „światełko w tunelu”. W lutym w porównaniu do stycznia br. było bowiem więcej osób wnioskujących o kredyt mieszkaniowy. Jest to efekt rosnącej zdolności kredytowej, która w lutym dostała dodatkowego dużego „wspomagacza”. Była nim ogłoszona 7 lutego br. zmiana podejścia UKNF do szacowania wysokości bufora dotyczącego ryzyka stopy procentowej. W nowym Stanowisku czytamy, że najniższy minimalny poziom bufora tj. 2,5 p.p. powinien mieć zastosowanie dla kredytów o okresowo stałej stopie procentowej, a w przypadku kredytów oprocentowanych zmienną stopą procentową powinien zostać zastosowany adekwatnie wyższy poziom bufora”. To znowelizowane podejście ma duże znaczenie dla popytu na kredyty mieszkaniowe zwłaszcza, że część banków w ogóle zaprzestała udzielania kredytów na zmienną stopę, a w tych bankach, w których nadal udzielane są kredyty na zmienną stopę, ich odsetek z miesiąca na miesiąc spada.” – tłumaczy prof. Rogowski.

Okolicznością, która może w tym najbliższym okresie mieć negatywny wpływ na kredyty mieszkaniowe, jest zapowiedziany przez rząd program „Kredyt 2%”. Dlaczego? Wiele osób, które planuje zakup mieszkania, może wstrzymać się z decyzją do momentu wejścia programu w życie, czyli z dużym prawdopodobieństwem do lipcu tego roku. Z kolei tuż po jego uruchomieniu, możemy obserwować pozytywny impuls oddziałujący na wzrost popytu na kredyty mieszkaniowe.

„Obecnie na popyt na kredyty mieszkaniowe mają wpływ dwa przeciwstawne zjawiska: wzrost zdolności kredytowej (czynnik pozytywny) i możliwe wstrzymywanie się przed zaciągnięciem kredytu do momentu uruchomienia rządowego programu (czynnik negatywny), w kolejnych miesiącach sytuacja będzie bardzo dynamiczna” – mówi prof. Waldemar Rogowski, główny analityk Grupy BIK.