Kruk znowu oferuje obligacje w Euro. Rusza emisja, której oprocentowanie oparte jest o EURIBOR 3M + 4,0% marży

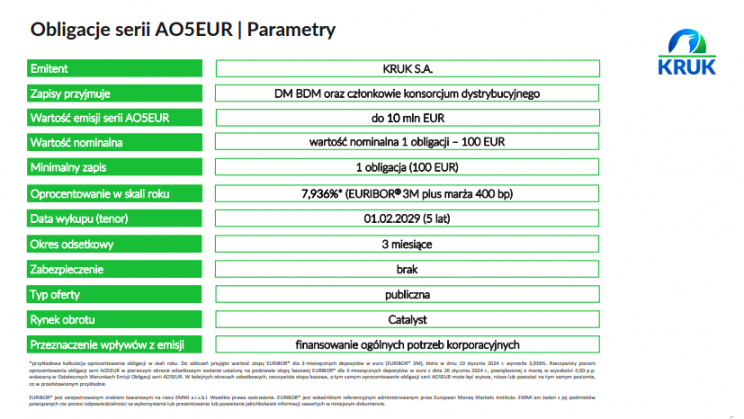

Kolejny dzień, kolejna emisja obligacji. Kruk ruszył z ofertą w trybie publicznym w Euro, seria AO5EUR oprocentowana będzie na podstawie indeksu EURIBOR 3M powiększonego o 4,0% stałej marży.

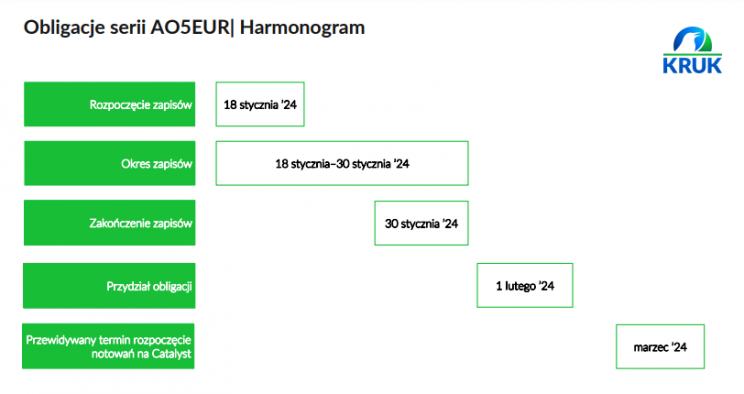

Kruk, firma z branży zarządzania wierzytelnościami, poinformowała o rozpoczęciu pierwszej w tym roku emisji obligacji w trybie publicznym. Oferowane papiery są w walucie Euro, pierwsza taka emisja miała miejsce na przełomie listopada i grudnia 2023 r. i cieszyła się ogromną popularnością. Zapisy na trwającą emisję będą przyjmowane do 30 stycznia 2024 r.

REKLAMA

Źródło: Prezentacja „Publiczna Oferta Obligacji Serii AO5EUR” Kruk

Zobacz także: Kruk chce wyemitować obligacje o wartości nominalnej do 10 mln euro

Kolejna emisja obligacji Kruka w Euro

Zarząd Kruka poinformował o rozpoczęciu oferty publicznej obligacji w walucie Euro. Poprzednie dwie emisje na podstawie EURIBOR 3M, które odbyły się pod koniec 2023 r., cieszyły się ogromnym zainteresowaniem i zakończone były redukcją na poziomie 71% i 65%.

Oferowana obecnie seria AO5EUR oprocentowana będzie na podstawie indeksu EURIBOR 3M powiększonego o 4,0% marży. Łączna wartość emisji to 10 mln Euro. Zapisy potrwają do 30 stycznia 2024 r., a można je składać w konsorcjum dystrybucyjnym: Dom Maklerski BDM, Michael/Ström Dom Maklerski, Bank Polska Kasa Opieki, Biuro Maklerskie Pekao, Noble Securities oraz Dom Inwestycyjny Xelion. Docelowo papiery mają trafić na rynek regulowany Catalyst.

„W ubiegłym roku wyemitowaliśmy w Polsce obligacje o wartości nominalnej 835 mln zł i 10 mln EUR, a ponadto serię zagranicznych obligacji o nominale 150 mln EUR. Popyt na obligacje prospektowe był duży i zapisy kończyły się kilkudziesięcioprocentowymi redukcjami. Zdajemy sobie sprawę, że na rynku papierów dłużnych w Polsce obligacje w euro to ciekawa oferta dla inwestorów indywidualnych. Zapisy na kolejną serię obligacji KRUKa, tym razem o wartości 10 mln EUR, rozpoczynają się 18 stycznia i potrwają do 30 stycznia 2024” – komentuje Piotr Krupa, CEO KRUK.

Środki pozyskane z emisji zostaną przeznaczone na rozwój oraz optymalizację procesów operacyjnych i transformację cyfrową.

„Jesteśmy na etapie ciągłego rozwoju, optymalizowania procesów operacyjnych i transformacji cyfrowej. Jako międzynarodowa organizacja rozwijamy się na najważniejszych dla naszej branży rynkach europejskich. KRUK w 2023 roku odzyskał ponad 3 mld zł i zainwestował blisko 3 mld zł. Nie zatrzymujemy się i w dalszym rozwoju pomagają nam zarówno środki własne, bardzo dobry dostęp do finansowania bankowego oraz środki pozyskane z emisji obligacji.” – mówi Piotr Krupa, CEO Kruka.

Źródło: Prezentacja „Publiczna Oferta Obligacji Serii AO5EUR” Kruk

Wspomniana oferta przeprowadzona będzie na podstawie X Programu Emisji Obligacji, który został zatwierdzony w lipcu 2023 r.