PragmaGO prowadzi ofertę obligacji serii E1. Oprocentowanie sięga 8,28 proc.

PragmaGO wróciła z kolejną emisją długu. W założeniu oferta warta jest 25 mln zł, a oprocentowanie w pierwszym okresie może przekroczyć 8,2 proc.

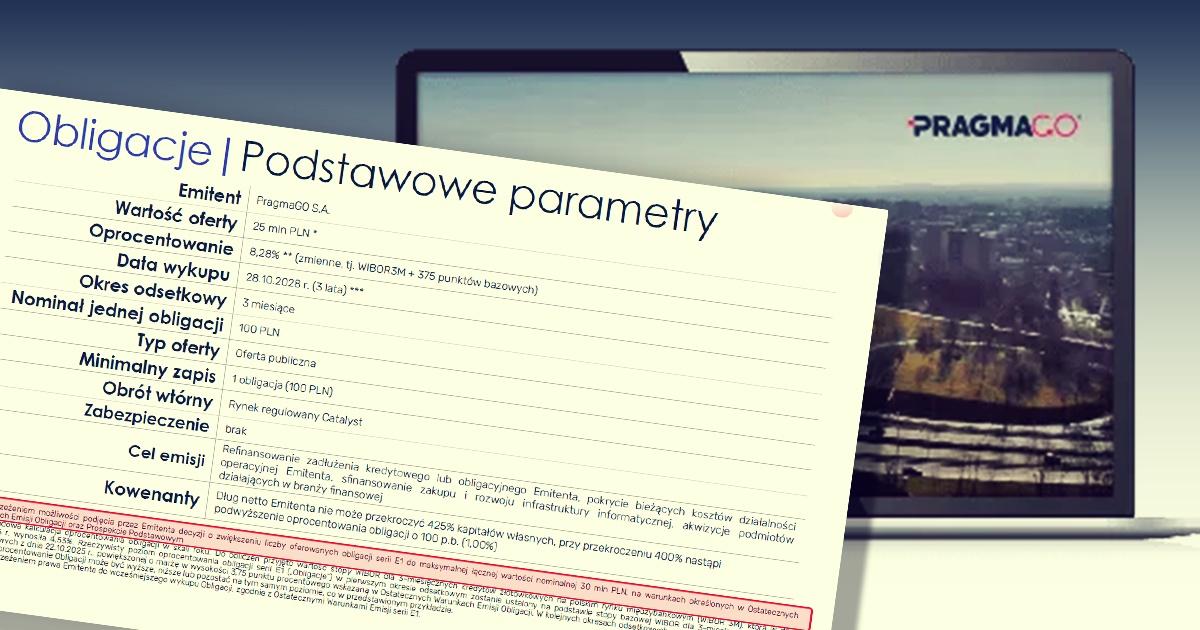

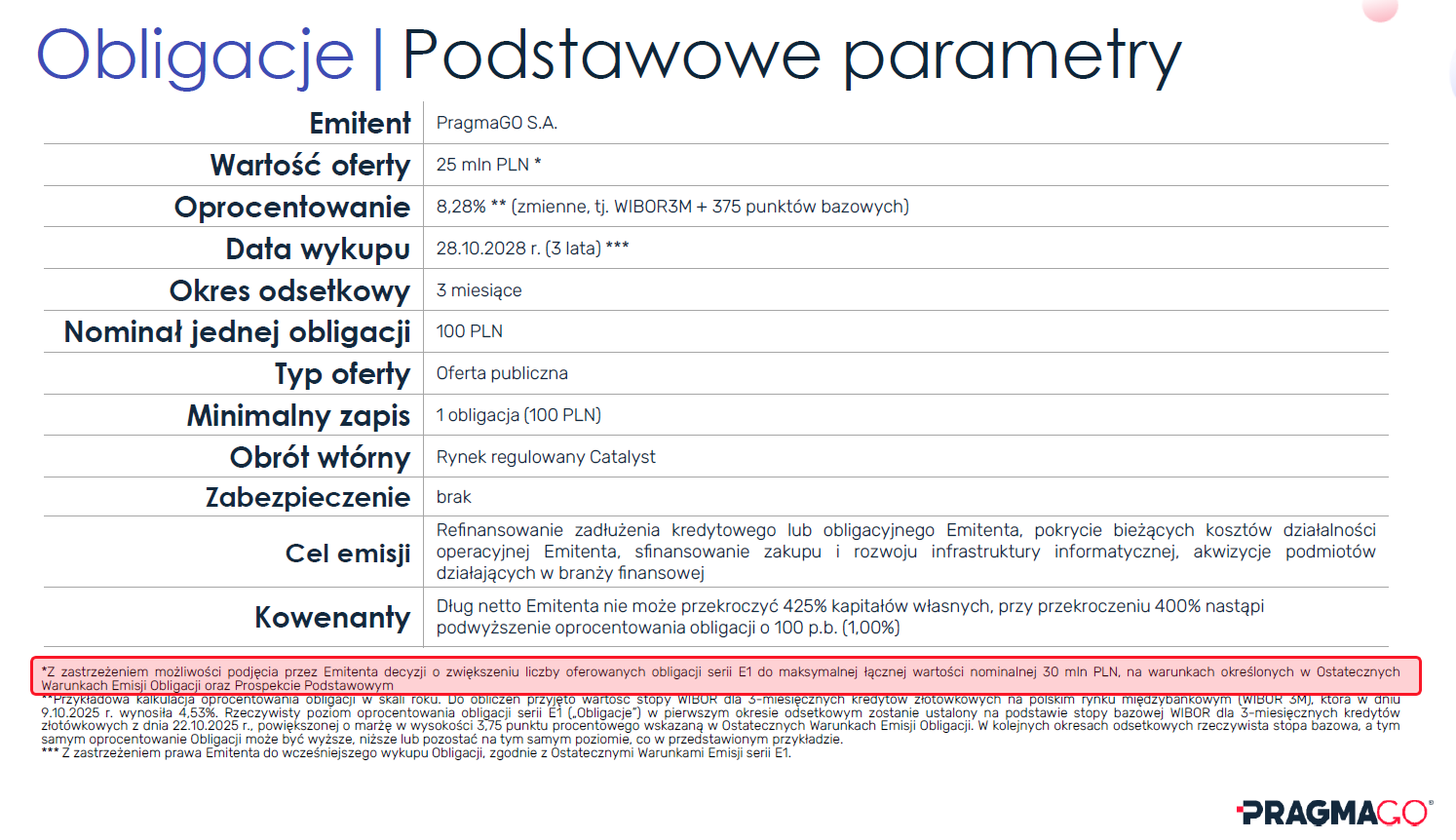

Zaledwie kilka dni temu KNF zatwierdziła VI Publiczny Program Emisji Obligacji, a PragmaGO rozpoczyna ofertę trzyletnich, niezabezpieczonych obligacji korporacyjnych serii E1. Łączna wartość oferty sięga 25 mln zł, z możliwością zwiększenia do 30 mln zł. Oprocentowanie w pierwszym okresie odsetkowym może wynieść 8,28 proc.

REKLAMA

Obligacje Skarbowe - MF obniża oprocentowanie od października 2025

Nowy prospekt, nowa emisja

PragmaGO rozpoczyna ofertę trzyletnich, niezabezpieczonych obligacji korporacyjnych serii E1 o łącznej wartości nominalnej 25 mln zł, z możliwością zwiększenia do 30 mln zł. Zapisy potrwają do 27 października 2025 roku. Oprocentowanie papierów będzie zmienne, oparte o wskaźnik WIBOR 3M powiększony o marżę 3,75 punktu procentowego – co obecnie daje 8,28 proc. w skali roku. Obligacje zostaną wprowadzone do obrotu na rynku regulowanym Catalyst.

To pierwsza emisja w ramach VI Publicznego Programu Emisji Obligacji PragmaGO, zatwierdzonego przez Komisję Nadzoru Finansowego 8 października br. Program umożliwia spółce przeprowadzenie ofert publicznych obligacji o łącznej wartości nominalnej do 500 mln zł.

Do tej pory PragmaGO przeprowadziła 37 emisji obligacji o łącznej wartości 687,6 mln zł oraz dwie emisje w euro na 8,5 mln EUR. Obecnie na rynku Catalyst notowanych jest 15 serii długu PragmaGO o łącznej wartości 38 mln zł.

Zarząd spółki zapowiada utrzymanie wysokiego tempa wzrostu oraz ekspansję na kolejne rynki Europy Środkowo-Wschodniej i Zachodniej.

Po pierwszym półroczu 2025 możemy pochwalić się bardzo dobrymi wynikami finansowymi. Coraz szybciej budujemy zyski i kapitał własny. W drugim kwartale odnotowaliśmy spadek dźwigni finansowej w porównaniu z pierwszym, co pokazuje rosnącą efektywność naszej działalności. To z kolei zwiększa naszą przestrzeń do dalszego bezpiecznego zadłużania i daje inwestorom dodatkowy komfort. Obserwujemy również sprzyjającą koniunkturę na rynku długu korporacyjnego - dodatnie napływy do funduszy dłużnych oraz wysoki popyt na obligacje korporacyjne. Nasze obligacje są notowane z premią na rynku wtórnym, co najlepiej potwierdza zaufanie, jakim darzą nas inwestorzy

– mówi Jacek Obrocki, Wiceprezes Zarządu PragmaGO.

WIBOR wyhamowuje. Zbliża się koniec spadku stóp procentowych?