Dodatkowa emisja euroobligacji Kruka potrwa do 9 lutego. Styczniowa zakończyła się 56% redukcją

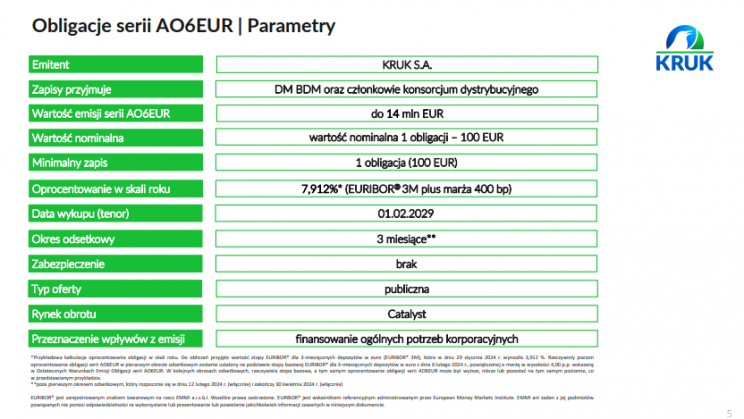

Kruk poinformował o dodatkowej emisji euroobligacji. Styczniowa oferta cieszyła się dużym zainteresowaniem i została zamknięta 56% redukcją. Oferta serii AO6EUR jest warta 14 mln EUR.

Kruk, spółka z branży zarządzania wierzytelnościami, poinformowała o dodatkowej emisji obligacji. Na dopiero co zamkniętą emisję inwestorzy zgłosili 22,8 mln euro popytu, w wartej 10 mln euro ofercie. Redukcja wyniosła 56%. W związku z tak dużym zainteresowaniem Kruk rozpoczął kolejną emisję, której wartość sięga 14 mln euro.

REKLAMA

Źródło: Kruk „Publiczna oferta obligacji serii AO6EUR”

Zapisów można dokonywać za pośrednictwem konsorcjum dystrybucyjnego Michael / Ström Dom Maklerski

Zobacz także: Kruk znowu oferuje obligacje w Euro. Rusza emisja, której oprocentowanie oparte jest o EURIBOR 3M + 4,0% marży

Kolejna duża oferta Kruka

Zarząd Kruka zdecydował się na drugą emisję obligacji w tym roku. W ofercie ponownie znalazły się 5-letnie, niezabezpieczone papiery dłużne, które oprocentowane będą na podstawie stawki EURIBOR 3M powiększonej o 4,0% marży. Spółka pozostała przy warunkach znanych z poprzednich emisji, które kończyły zwykle znaczącą redukcją zapisów.

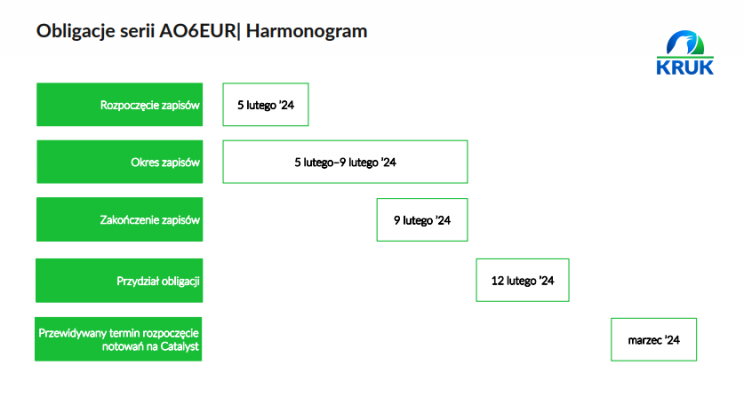

Zapisy potrwają do 9 lutego 2024 r., z kolei przydział obligacji ma nastąpić 12 lutego. Podobnie, jak w poprzednich emisjach obligacje mają być notowane na rynku Catalyst.

Źródło: Kruk „Publiczna oferta obligacji serii AO6EUR”

Kolejna redukcja na obligacjach windykatora

Zakończona 30 stycznia emisja euroobligacji Kruka, skłoniła zarząd do kolejnej oferty. Inwestorzy zgłosili ponad 22 mln euro popytu na emisję serii AO5EUR, która warta była 10 mln euro. Łącznie zapisało się 469 osób, jednak ostatecznie papiery trafiły do 457 inwestorów, co stanowi 56% redukcję.

Podobnie, jak w przypadku aktualnej oferty papiery emitowane są w ramach obowiązującego od lipca 2023 r. programu emisji publicznych. Warto również przypomnieć, że dwie grudniowe emisje, warte 5 mln euro każda, również zakończone zostały redukcją zapisów.

Na tę chwilę na rynku Catalyst notowane są 22 serie obligacji Kruka, których wartość sięga 2,17 mld euro, a terminy zapadalności do 2029 r.