Analitycy DM Trigon podtrzymują rekomendację zakupu akcji Artifex Mundi. Widzą potencjał nawet 100% wzrostu

Artifex Mundi to zdywersyfikowany, polski wydawca i producent gier z potencjałem wzrostu prawie 100%, uważa analityk Kacper Koproń z DM Trigon. Właśnie w ramach Programu Wsparcia Pokrycia Analitycznego GPW pojawił się komentarz aktualizacyjny do wyników spółki. Po opublikowaniu szacunkowych przychodów za grudzień analityk podtrzymuje swoją rekomendację wydaną 9 grudnia 2021.

REKLAMA

Duży potencjał wzrostu dla Artifex Mundi

Spółka do tej pory ma na swoim koncie ponad 40 wydanych tytułów, które zostały pobrane ponad 12 mln razy. Firma powstała w 2006 roku i początkowo zatrudniała 10 osób oraz mieściła się w niewielkim biurze. Dzisiaj to ponad 90 specjalistów w trzypiętrowym budynku. W 2016 roku Artifex Mundi zadebiutowało na GPW.

Początkowo Artifex specjalizował się w tworzeniu gier HOPA (Hidden Object Puzzle Adventure), czyli gier przygodowych polegających na rozwiązywaniu różnorodnych łamigłówek logicznych. Z 90 tytułów na PC i mobile to 1/3 również została wydana na konsolach. W pierwszej połowie roku, po udanej premierze i skalowaniu mobilnej aplikacji scalającej gry HOPA – Unsolved, najważniejszym segmentem ART został segment gier free-to-play. Za zdecydowaną większość przychodów segmentu odpowiada aplikacja Unsolved, a drugim projektem w mniejszym stopniu wpływającym na wyniki jest gra Bladebound. Spółka przy wydawaniu gier korzysta głownie z self-publishingu, ograniczając partnerstwo z zewnętrznymi wydawcami. Dystrybucja tytułów Grupy odbywa się za pomocą najpopularniejszych platform dystrybucyjnych - Google Play czy App Store, a także Steam na rynku PC, czy Microsoft Store /PlayStation Store na konsolach, podkreślają analitycy DM TRIGON w rekomendacji.

W 2020 roku przychody spółki zwiększyły się o ponad połowę względem poprzedniego roku. Największy udział w przychodach ze sprzedaży gier w 2020 r. miała sprzedaż wygenerowana za pośrednictwem sklepu Google Play (23%). Z hitowych szlagierów to gra Bladebound.

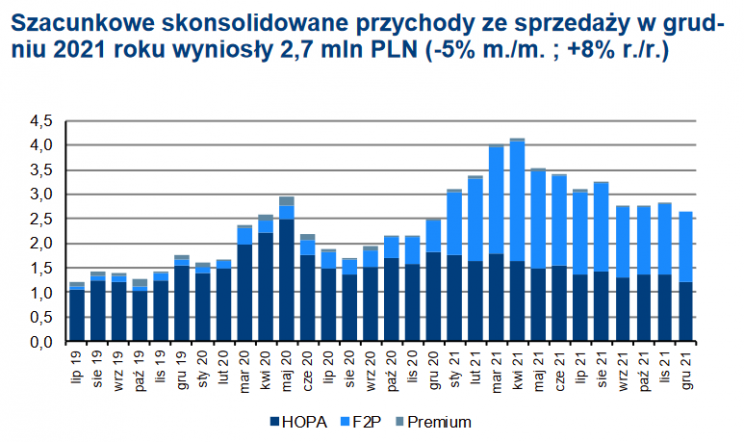

Koproń rekomenduje „Kupuj” z ceną docelową 19 PLN, czyli +96% potencjału wzrostu. Szacunkowe skonsolidowane przychody ze sprzedaży w grudniu 2021 roku wyniosły 2,7 mln PLN (-5% m./m. ; +8% r./r.).

Kurs akcji Artifex Mundi od połowy 2019 roku

Zobacz także: TIM przebija prognozy analityków i notuje 1,26 mld PLN przychodów w 2021. Akcje mocno w górę

Jak komentuje analityk, przychody delikatnie gorsze m./m. – oceniamy lekko negatywnie. Po wyższych nakładach na UA w listopadzie i grudniu, spodziewaliśmy się wzrostów w segmencie F2P i przychodów przekraczających 2 mln PLN/ miesięcznie w tym segmencie. Wyniki są poniżej naszych oczekiwań ze Strategii. Stosunek kosztów UA/przychodów w F2P wyniósł w grudniu 32% (-2pp) i był znacznie niższy niż miesiące z najwyższymi przychodami (2q21), gdzie wskaźnik wynosił 50-60%. Być może spółce cały czas ciąży w pozyskiwaniu użytkowników polityka prywatności Apple, a dodatkowo w 4Q ciążyły sezonowo wysokie CPI. Rozczarowuje w grudniu mocna erozja dynamik w segmencie HOPA.

źródło: komentarz analityczny DM Trigon do szacunkowych wyników Artifex Mundi za grudzień 2021