Selena FM - rekomendacja KUPUJ podtrzymana, ale cena docelowa mocno w dół

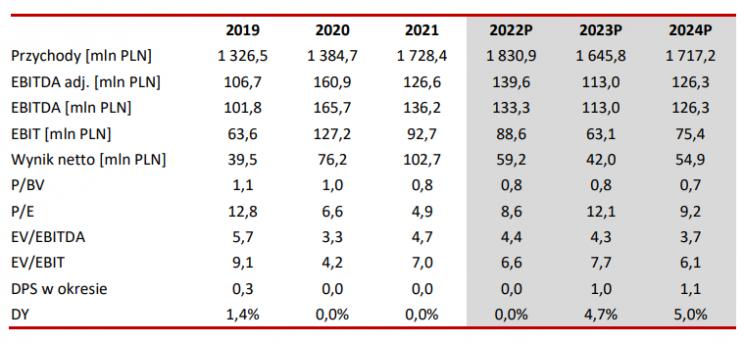

Selena FM pozytywnie zaskoczyła wynikami za 1Q’22. Jednak analitycy DM BDM dostrzegają zagrożenie w trwającej wciąż wojnie w Ukrainie, a także w nadchodzącym widmie recesji, co może znacząco zmniejszyć popyt na produkty spółki.

REKLAMA

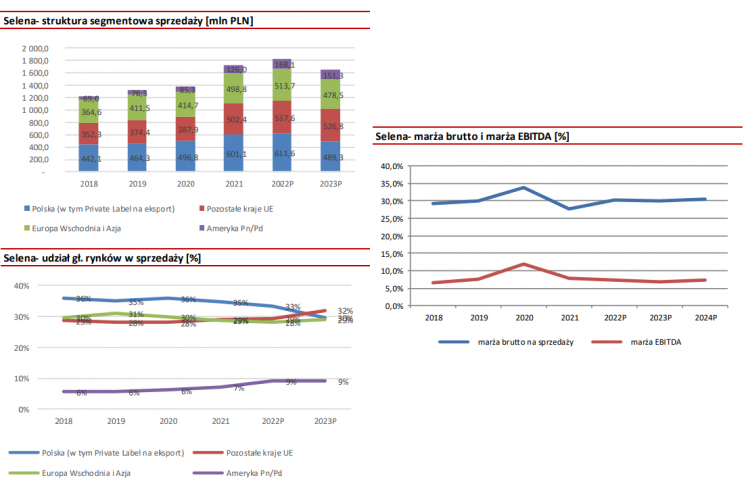

Selena FM to spółka zajmująca się produkcją i dystrybucją chemii budowlanej. Znajduje się w ścisłej czołówce światowych producentów piany poliuretanowej. W styczniu 2022 roku rozszerzyła swoją ofertę w sektorze OZE o budowę instalacji fotowoltaicznych na dachach budynków przemysłowych, powołując spółkę zależną Selena ESG.

Wciąż rosnące koszty długu będą w najbliższych miesiącach negatywnie wpływać na wyniki spółki, twierdzą analitycy. Z drugiej strony, nadchodzące zmiany w termomodernizacji budynków, w połączeniu z rozwijaniem przez spółkę segmentu OZE, mogą zadziałać jako przeciwwaga do powyższych zagrożeń.

W wyniku korekty kosztów długu, a także spadków wskaźników w sektorze materiałów budowlanych, cena docelowa akcji spółki Selena FM została przez DM BDM obniżona do poziomu 30,00 zł (poprzednia cena na poziomie 44,3 zł). Obecna cena dalej oznacza ok. 35% potencjał do wzrostu.

Zobacz także: Analitycy Noble pozytywnie oceniają pracę zarządu TIM SA, ale mimo to obniżają cenę docelową w rekomendacji kupna

Świetna I połowa 2022 roku

Cały raport stworzony przez DM BDM w ramach Giełdowego Programu Wsparcia Pokrycia Analitycznego, dostępny tutaj.

Wyniki spółki za 1Q22 pozytywnie zaskoczyły analityków. Selena FM wykazała o 13% wyższe przychody, niż przewidywano (421,6 mln zł wobec przewidywanych 373,6 mln zł). Tak dobry wynik zawdzięcza przede wszystkim poziomowi sprzedaży, która zwiększyła się o 21% r/r, jak również zachowaniu wysokich marż, dzięki wyraźnemu wzrostowi cen produktów spółki oraz zwiększeniu udziału sprzedaży produktów innowacyjnych, które cechuje wyższa marża.

I kwartał spowodował podwyższenie przewidywanych wyników również za 2Q’22. Analitycy zaznaczają, że w I połowie 2022 roku będzie ciągle widoczny pozytywny efekt wzrostu cen produktów, który powinien zachować wysoki poziom wpływów ze sprzedaży mimo potencjalnego spadku wolumenu.

Zobacz także: DM BOŚ podnosi prognozy sprzedaży dla DataWalk. Mimo to cena docelowa w rekomendacji kupna zostaje znacznie obniżona

Ryzyko recesji i wpływ wojny

Cały raport stworzony przez DM BDM w ramach Giełdowego Programu Wsparcia Pokrycia Analitycznego, dostępny tutaj.

"Europejski sektor materiałów budowlanych stracił w 2022 roku -25% (YTD), a wyprzedaż spółek nasiliła się w czerwcu w obawie o recesję" – pisze analityk DM BDM Krystian Brymora.

Mimo że spółki z sektora informują o braku faktycznego spadku popytu, obawa przed nadchodzącą recesją może wpłynąć na sytuację spółki. Zdaniem analityków, zaobserwowany spadek w budowach nowych mieszkań (-27% r/r) będzie widoczny w wynikach Seleny FM dopiero po roku. Jego wpływ będzie również ograniczony, ponieważ ten sektor działalności odpowiada tylko za 20% popytu na produkty Seleny FM.

Chociaż spółka nie zaraportowała drastycznych strat w związku z wybuchem wojny w Ukrainie, analitycy szacują, że zagrożone aktywa (m.in. należności od kontrahentów z Europy Wschodniej) wynoszą obecnie ok. 50 mln zł, czyli 2,2 zł na akcję.

Zobacz także: Redukcja zapisów na obligacje spółki Cavatina Holding

Długoterminowa Strategia Renowacji Budynków jako duża szansa dla spółki

W wyniku konkluzji KE z czerwca 2021 odnoszącej się do zwiększenia przeprowadzanych modernizacji budynków, Polska przyjęła „Długoterminową Strategię Renowacji Budynków” (DSRB), która zakłada przeprowadzenie do 2050 roku 7,5 mln termomodernizacji budynków.

Ze względu na to, że produkty spółki Selena FM obejmują materiały potrzebne do takich renowacji, analitycy dostrzegają w tym dużą szansę na długoterminowy wzrost przychodów spółki. Popyt związany z zapotrzebowaniem remontowym budynków jest odpowiedzialny za ok. 50% przychodów spółki, z tego względu zwiększenie popytu w tym sektorze może mieć większy wpływ na sytuację Seleny FM, niż prognozowane spadki w budowie nowych mieszkań.