Popyt na usługi Enter Air wciąż przekracza możliwości floty. Spółka prawdopodobnie zanotuje rekordowy rok, szacują analitycy

Dane napływające z raportów m.in. Ryanair sugerują wciąż odbudowujący się popyt na usługi linii lotniczych, co wskazuje na to, że Enter Air może zanotować kolejny świetny kwartał. W poprzednim, dzięki wysokiemu poziomowi efektywności oraz utylizacji floty, linia lotnicza przebiła oczekiwania analityków i zanotowała wyższy wynik niż w rekordowym 2019 r.

REKLAMA

W najnowszej rekomendacji analitycy z DM BDM zaktualizowali swoje prognozy dotyczące wyników spółki. Mimo podniesienia oczekiwań odnośnie wyników za ten rok, cena docelowa została obniżona o ok. 5% do poziomu 24 zł/akcję. Głównymi powodami spadku jest wyższa stopa wolna od ryzyka oraz powrót wyceny porównawczej do wyceny spółki.

Optymalizacja kosztów oraz nadpopyt powodem rekordowego kwartału

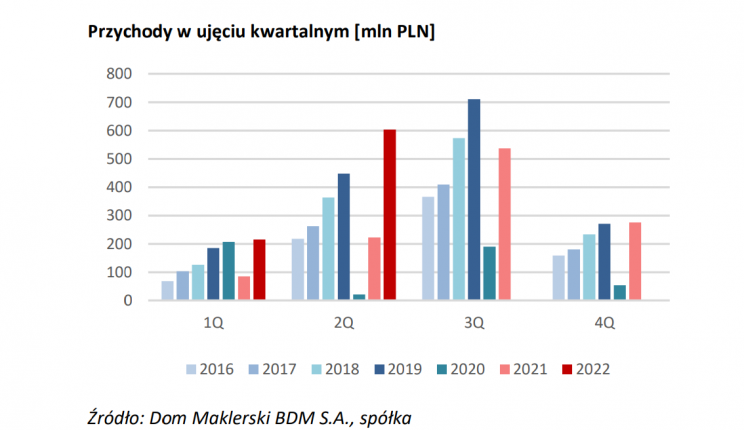

Wyniki spółki za 2Q22 wypadły zdecydowanie powyżej oczekiwań analityków. Enter Air uzyskało przychody na poziomie 602,6 mln zł, co stanowi poprawę o 170,6% r/r. Tak imponujący wzrost wynika w głównej mierze z bardzo niskiej bazy z 2Q21. Mimo to należy podkreślić, że spółce udało się w tym roku przebić rekordowy 2Q19 o prawie 35%. Dodatkowo, strategia optymalizacji kosztów doprowadziła do znacząco niższych kosztów usług obcych od tych, które przewidywali analitycy. Z tego względu zarówno wynik EBITDA na poziomie 112,5 mln zł zdecydowanie przerósł prognozy (szacunki wynosiły 27,8 mln zł), jak również wynik brutto ze sprzedaży – równy 68,7 mln zł (szacunki: -14,3 mln zł).

Zobacz także: Gamivo, Ultimate Games i Artifex Mundi - analitycy aktualizują prognozy i rekomendacje dla spółek z sektora gier

Prognozy na 3Q22

Popyt na usługi Enter Air wciąż przekracza możliwości floty. W okresie letnim spółka wykorzystała wszystkie 25 samolotów, a także wynajęła 2 dodatkowe maszyny. Zdecydowanie polepszyła się efektywność floty (liczba wylatanych godzin przez jeden samolot), a także spółce udało się poprawić utylizację floty, będącą jednym z największych problemów linii w trakcie pandemii. W 2020 i 2021 większość lotów planowanych było na weekendy, przez co spółka nie mogła wykorzystywać w pełni swojego potencjału. Teraz, ze względu na rozłożenie lotów na cały tydzień, problem ten wydaje się rozwiązany.

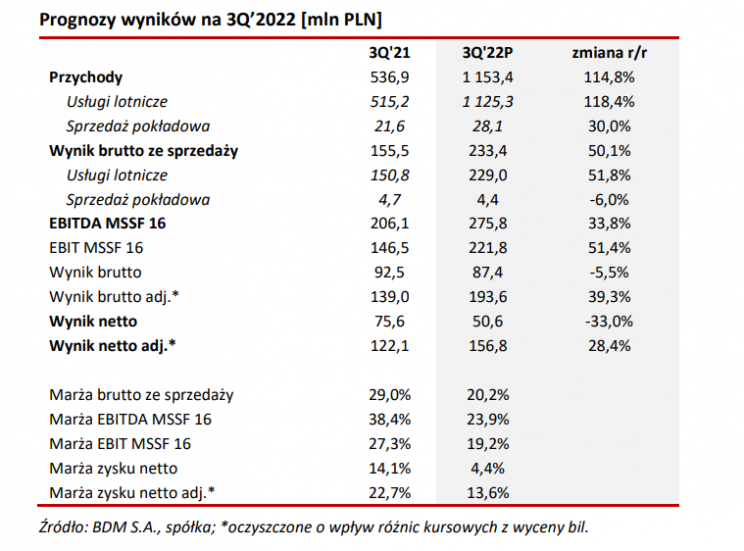

Biorąc powyższe kwestie pod uwagę, analitycy podnieśli prognozy dotyczące tego kwartału. Ich zdaniem spółka osiągnie w ciągu tych 3 miesięcy przychody na poziomie 1,15 mld zł (+114% r/r), wynik brutto ze sprzedaży 233,4 mln zł (rok wcześniej -47,44 mln zł), a wynik EBITDA na poziomie 275,8 mln zł (+33,8% r/r).

Nowe samoloty gotowe do operacji w 2023

Spółka zakontraktowała 2 nowe samoloty B737 MAX8, które zgodnie z informacjami od zarządu, będę gotowe do użytku przed początkiem sezonu w następnym roku. Jak mogliśmy się dowiedzieć na konferencji wynikowej, tego rodzaju samoloty przede wszystkim sprawdzają się przy dużej ilości lotów oraz wysokiej cenie paliwa. Takie rozwiązanie będzie dobrze współgrać z niskokosztową strukturą Enter Air, która pozwala liniom wygrywać przetargi dzięki niskim cenom.

Mimo, że obecnie większość obostrzeń zostało już zniesionych, analitycy podkreślają, że COVID-19 i potencjalne nawroty fal choroby pozostają największym ryzykiem dla prawidłowego funkcjonowania spółki. Oprócz tego pogarszające się otoczenie makroekonomiczne oraz zmiany cen paliwa mogą stanowić negatywne impulsy osłabiające popyt i w efekcie opóźniające odbudowę ruchu turystycznego.