ZEW Kogeneracja mocno poprawia przychody w 3 kwartale 2022

Zespół Elektrociepłowni Wrocławskich Kogeneracja zanotował znaczący wzrost przychodów w 3 kwartale bieżącego roku, spowodowany w głównej mierze wzrostem wolumenu w spółce dominującej i drastyczną podwyżką cen energii elektrycznej.

REKLAMA

Na wyniki spółki składają się zarówno wyniki spółki dominującej (ZEW Kogeneracja), jak i spółki zależnej EC Zielona Góra. W obu przypadkach analitycy z BM Pekao oceniają informacje neutralnie ze względu na zgodność wyników z prognozami, jednak w przypadku EC Zielona Góra trend obniżki kosztów może w przyszłości spowodować podwyższenie ich oczekiwań.

Zobacz także: Nowa spółka w Giełdowym Programie Wsparcia Pokrycia Analitycznego. Analitycy BM Pekao rekomendują trzymać ZEW Kogeneracja

Lepszy wynik spółki dominującej

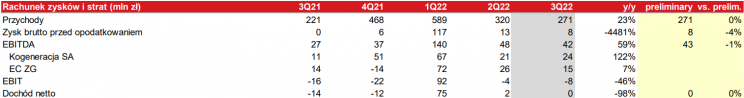

W 3 kwartale ZEW Kogeneracja zanotowała 271 mln zł przychodów (+23% r/r). Za mocny wzrost przychodów odpowiedzialna była przede wszystkim spółka dominująca, której przychody wyniosły 166 mln zł i wzrosły o 66% r/r. Ten wzrost spowodowany był nie tylko większym wolumenem energii elektrycznej (+26%), ale przede wszystkim mocną podwyżką cen jej sprzedaży (+201% r/r).

To skutkowało świetnym wynikiem EBITDA, który w 3Q22 wyniósł 24 mln zł (wobec 11 mln zł rok wcześniej). Tak mocny wzrost został jednak skonsumowany przez wyższy koszt emisji CO2, który w tym kwartale wzrósł do 39 mln zł (+200% r/r).

W przypadku EC Zielona Góra przychody zmalały r/r o 12% i wyniosły 105 mln zł. Powodem były niższe wolumeny zarówno ciepła (-12% r/r), jak i energii elektrycznej (-21% r/r). Mimo to, analitycy podkreślają, że spółce udało się utrzymać stabilny poziom 15 mln zł na wyniku EBITDA, ze względu na mocny spadek kosztów gazu (-16% r/r). Jeśli w kolejnych kwartałach spółce uda się utrzymać ten trend, będzie to wystarczający sygnał do podwyżki oczekiwań zawartych w poprzednim raporcie.

Problemem w czerpaniu korzyści z rosnących cen energii i redukcji kosztów gazu mogą być proponowane przepisy dotyczące pułapów cenowych, które zdaniem analityków być może pozbawią spółkę korzyści z długoterminowej umowy na dostawy gazu.