Sonel utrzymuje przychody na wymagającym rynku, wyzwaniem pozostaje utrzymanie marży

Sonel dobrze radzi sobie w ciężkiej sytuacji rynkowej, utrzymując w 3 kwartale sprzedaż na podobnym poziomie co rok wcześniej. W sprzedaży coraz istotniejszy staje się nisko marżowy segment liczników, przez co utrzymanie rentowności na obecnym poziomie będzie dla spółki wyzwaniem.

REKLAMA

Analitycy z Noble Securities podtrzymują cenę docelową spółki na poziomie 10,2 zł/akcję. Przy obecnym kursie oznacza to ok. 6% potencjał do wzrostu. Zgodnie z przewidywaniami, spółka w 2023 r. zwiększy swoją sprzedaż dzięki dynamicznie rozwijanemu segmentowi liczników, jednak jednocześnie zapłaci za to niższą rentownością.

Poziomy przychodów w 3Q22 podobne do zeszłego roku

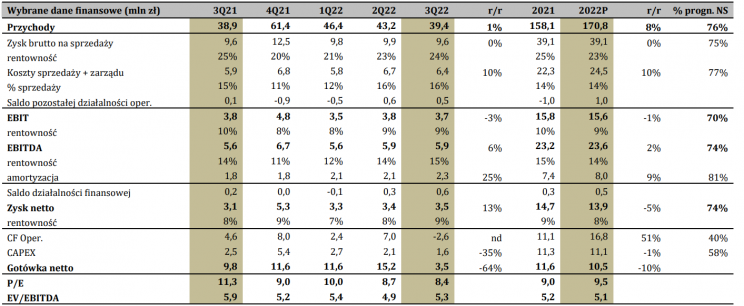

Sonel osiągnął w 3 kwartale 2022 r. 39,4 mln zł przychodów, co oznacza bardzo zbliżony poziom do wyników za 3 kwartał 2021 r. Mimo wzrostu sprzedaży w najbardziej rentownym obszarze mierników, spółce nie udało się zrekompensować utraty marży wynikającej z wejścia na rynek liczników. Ze względu na wysoką konkurencję w segmencie, Sonel ma ograniczone możliwości przerzucania rosnących kosztów na klientów. W otoczeniu wzrastających cen energii, materiałów i płac może to skutkować dalszym spadkiem marżowości segmentu w kolejnych kwartałach.

Spółka utrzymała poziom EBITDA z zeszłego kwartału, osiągając 5,9 mln zł. W stosunku do poprzedniego roku oznacza to wzrost +6%. Dodatnie saldo z działalności finansowej pozwoliło finalnie osiągnąć zysk netto na poziomie 3,5 mln zł (+13% r/r).

Analitycy zwracają uwagę na relatywnie niski poziom CAPEX-u w 3 kwartale, który wyniósł 1,5 mln zł. Ich zdaniem coraz większą część wydatków Sonel rozlicza na bieżąco, wliczając je w koszty bieżącego okresu.

Po wypłaceniu dywidendy, nadwyżka środków pieniężnych spółki mocno się zmniejszyła do poziomu 3,5 mln zł (-64% r/r). Dodatkowo, pojawił się również kredyt krótkoterminowy w wysokości ok. 5 mln zł.

Zobacz także: Cena docelowa dla akcji NTT System w górę. Teraz analitycy widzą ponad 70% potencjał wzrostu notowań

Przewidywana niższa dywidenda

Przez najbliższe lata Sonel będzie, zdaniem analityków, mocno rozwijał i modyfikował portfel produktów. Do tego konieczne będzie podniesienie wydatków inwestycyjnych, co w połączeniu z konserwatywnym podejściem do finansowania aktywów może mocno wpłynąć na wysokość wypłacanej dywidendy. Zdaniem analityków, powrót do wyższych wypłat nastąpi dopiero w 2024 r.

Analitycy zwracają uwagę na potencjalne ryzyko zahamowania trendu wzrostowego sprzedaży, co w połączeniu z wysokimi nakładami rozwojowymi wpłynęłoby negatywnie na generowaną gotówkę i dodatkowo obniżyłoby wysokości przyszłych dywidend. Na poziomie operacyjnym, największym czynnikiem ryzyka jest przerwanie ciągłości produkcji w przypadku braku komponentów, co w segmencie liczników wiązałoby się z wysokimi karami finansowymi.