Eurocash mocno inwestuje i płaci wysoką dywidendę. Ceną jest spadek kapitałów własnych spółki

Grupa Eurocash mocno się rozwija, ale jej strategia mocno odbiega od książkowego modelu pod względem finansowym. Spółka inwestuje, płaci dywidendy co negatywnie odbija się na jej kapitałach własnych.Oprócz rozwoju organicznego, spółka dokonuje dość regularnie akwizycji, które zwiększają tempo rosnących z roku na rok przychodów grupy kapitałowej. W 2018 roku wzrosły one o 9,5%. Nie inaczej było w I półroczu 2019 roku, w którym skonsolidowane przychody wzrosły o blisko 11% i wyniosły 11,9 mld zł. Taka strategia rozwoju realizowana jest przy zachowaniu dodatniego wyniku netto, ale przy niskiej marży.

Zysk netto grupy w 2018 roku wyniósł 111,7 mln zł, a w I półroczu 2019 r. 6,7 mln zł (wobec 17,5 ml zł w okresie porównywalnym rok wcześniej). Charakterystycznym elementem wyników finansowych jest wysoka amortyzacja (204 mln zł w 2018 r.) oraz niski poziom marży netto liczonej w dziesiątych częściach procentu (0,49% w 2018 r.).

REKLAMA

Napięty bilans grupy

Niepokojącym elementem w bilansie grupy Eurocash może być niski poziom płynności. Najpopularniejszy wskaźnik badający obszar płynności – wskaźnik bieżącej płynności, na koniec czerwca 2019 r. wyniósł dla grupy Eurocash 0,59. Pół roku wcześniej wynosił on 0,61, a rok wcześniej 0,71. Warto podkreślić, że literatura finansowy jako dolny poziom tego wskaźnika uznawanego za właściwy wskazuje wartość 1,2. Taki poziom wskaźnika oznacza 20% wyższą wartość aktywów obrotowych nad sumą zobowiązań krótkoterminowych. Skonsolidowany, ostatni bilans Eurocash pokazuje natomiast sumę aktywów obrotowych w kwocie 3 391,7 mln zł wobec 5 748,3 mln zł wszystkich zobowiązań krótkoterminowych.

Wybrane elementy bilansu Grupy Eurocash

| (mln zł) | 30.06.2019 | 31.12.2018 | 31.12.2017 |

|---|---|---|---|

| aktywa obrotowe | 3391,7 | 3004,9 | 3453 |

| zapasy | 1385,1 | 1292 | 1320,2 |

| należności z tyt. dostaw i usług | 1605,4 | 1343,4 | 1682,8 |

| środki pieniężne | 197,5 | 196,6 | 202,6 |

| zobowiązania krótkoterminowe | 5748,3 | 4895 | 4853,8 |

| zobowiązania kr. z tyt. kredytów i pożyczek | 796,2 | 542,8 | 317,8 |

| zobowiązania kr. z tyt. dostaw i usług | 4168,2 | 3813,4 | 3940,9 |

| wskaźnik płynności bieżącej | 0,59 | 0,61 | 0,71 |

Źródło: Eurocash

Niekorzystnie wygląda trend rosnących zobowiązań krótkoterminowych, które w ciągu ostatnich 18 miesięcy wzrosły o blisko 894 mln zł na tle niższych aktywów obrotowych 61 mln zł. Na niewielką obronę spółka może wskazać wykazanie w tym roku 279 mln zł z tytułu krótkoterminowych zobowiązań leasingowych (wymuszone zmianą przepisów), ale nawet po wyeliminowaniu tej kwoty, poziom wskaźnika ogólnej płynność czy poziom sumy zobowiązań krótkoterminowych nie zmienią się istotnie. Zauważmy też, że grupa zwiększyła poziom zadłużenia kredytowego o 253 mln zł w ciągu I półrocza tego roku, przy zbliżonym poziomie środków pieniężnych. Przedstawione dane liczbowe z bilansu grupy Eurocash pokazują, że grupa w dużym stopniu finansuje swoją działalność ze zobowiązań wobec dostawców. Ciekawostką „bilansową” in plus jest natomiast zwiększanie w stosunkowo dużym tempie przychodów przy braku konieczności wzrostu aktywów obrotowych. Oznacza to szybszą rotację zapasów i należności, ale kontynuacja takiego trendu w kolejnych okresach może być coraz większym wyzwaniem.

Zobacz także: DM BOŚ podniósł cenę docelową Eurocashu do 21,8 zł, podtrzymuje "trzymaj"

Spadający kapitał własny i wysoka dywidenda

Analitycy finansowi mogą też nieprzychylnie patrzeć na spadający kapitał własny grupy, który na konie czerwca 2019 r. wyniósł niespełna 900 mln zł wobec 1,036 mln zł na koniec 2018 roku oraz 1030 mln zł na koniec 2017 roku.

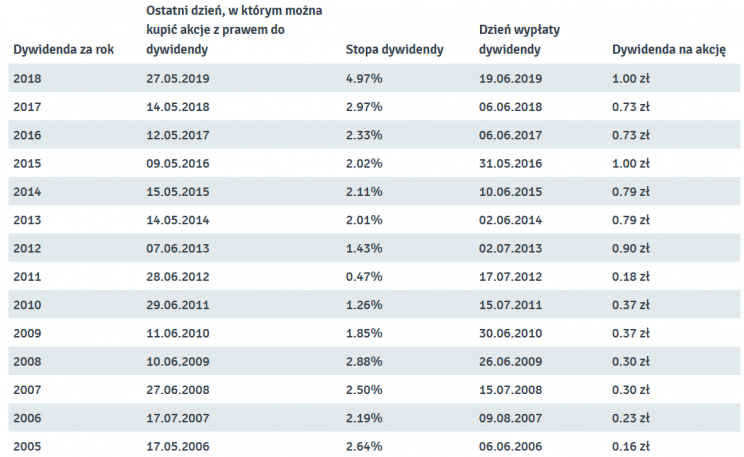

Duża część generowanej gotówki przez grupę, przeznaczana jest na wydatki inwestycyjne (przejęcia i rozwój organiczny). Mimo niskiego poziomu płynności i rosnącego szczególnie w tym roku zadłużenia kredytowego, Eurocash wypłacił za 2018 rok 143 mln zł dywidendy (1zł na akcję). Była ona na rekordowym historycznie poziomie. W poprzednich latach spółka również bardzo regularnie wypłacała dywidendę.

Dywidendy Eurocash w latach 2005-2018

Jak widać, prezes zarząd Eurocash i jednocześnie jej największy akcjonariusz (44% akcji) prowadzi swoją konsekwentną strategię rozwoju grupy. Z punktu widzenia prowadzenia finansów spółki, strategia ta odbiega od „książkowego” modelu. Można ją ocenić dwojako – z jednej strony Eurocash ma obecnie bardzo silną pozycję na polskim rynku i konsekwentnie zwiększa w szybkim tempie wartość realizowanej sprzedaży, ale z drugiej strony ma coraz mniejszą rezerwę płynnościową. Spółki z tak niewielką poduszką finansową mogą być dużo bardziej wrażliwe w sytuacji nagłych wstrząsów w branży lub pogorszenia otoczenia gospodarczego.