CCC odnotowało rekordowe kwartalne przychody. Sprzedaż napędzało Modivo, e-obuwie oraz omnichannel

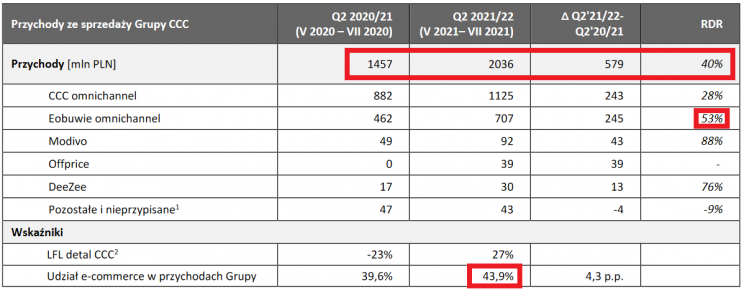

Przychody Grupy CCC w II kw. roku obrotowego 2021/2022 (maj-lipiec) wyniosły 2 mld zł, co oznacza rekordowy poziom kwartalnych przychodów. Wynik ten jest wyższy o 40% na tle tego samego kwartału rok wcześniej, który był jednak obarczony efektem pandemii. Na tle I kw. br. wynik był wyższy o ok. 0,6 mld zł, aczkolwiek tu też należy pamiętać o wpływie zamkniętych sklepów stacjonarnych w galeriach chociażby w Polsce.

Udział kanału e-commerce w przychodach zaraportowanego kwartału wyniósł 44%, a samo eobuwie wraz z Modivo dołożyło blisko 0,8 mld zł przychodów do skonsolidowanej sprzedaży grupy.

REKLAMA

Zobacz także: Szacunkowe wyniki Grupy CCC za II kwartał 2021/22 oraz plany rozwoju – czat z prezesem zarządu, Marcinem Czyczerskim

Sprzedaż w sklepach stacjonarnych rośnie

Bardzo dobrze zaprezentowały się sklepy stacjonarne CCC, które ewidentnie odczuły efekt skumulowanego popytu. Oprócz dobrej sprzedaży, generowały one wysoką marżę brutto. Przypomnijmy, że segment sklepów stacjonarnych jest istotnie zoptymalizowany m.in. poprzez proces odcinania nierentownych sklepów w Austrii, w Niemczech, sklepów Gino Rossi oraz wydzielenie części powierzchni na format Half Price. W planach jest dalsza optymalizacja zakładająca uruchomienie kolejnych ok. 45 sklepów tej nowej marki.

Źródło: CCC

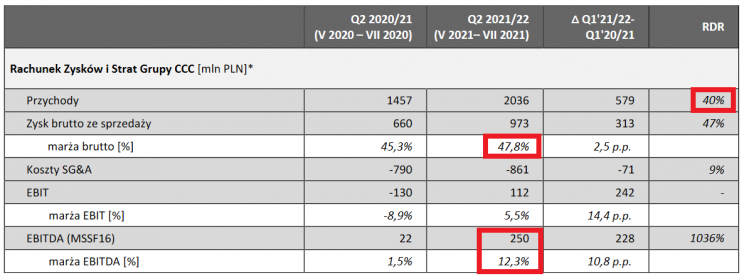

W szacunkowych wynikach finansowych osiągniętych przez grupę kapitałową w II kw. 2021/2022 oprócz poziomu przychodów, uwagę zwraca poziom marży brutto, która wyniosła 47,8% i była wyższa o 2,5 p.p. niż rok wcześniej. Tutaj warto zaznaczyć, że jest to efekt przede wszystkim wspomnianej wyżej wysokiej marży brutto generowanych przez sklepy stacjonarne. Co prawda spółka nie podała ile wyniosła ona w tym segmencie, ale za to znamy jej poziom w eobuwiu - wyniosła ona 43,4% vs. 45,8% rok wcześniej, czyli wyraźnie niżej. To oznacza, że w segmencie stacjonarnym marża brutto mogła wynieść powyżej 50%.

Zobacz także: Shoper jest wyceniony na giełdzie wyżej, niż Eurocash. To pokazuje jak nowy handel wygrywa ze starym

250 mln zł zysku EBITDA w CCC

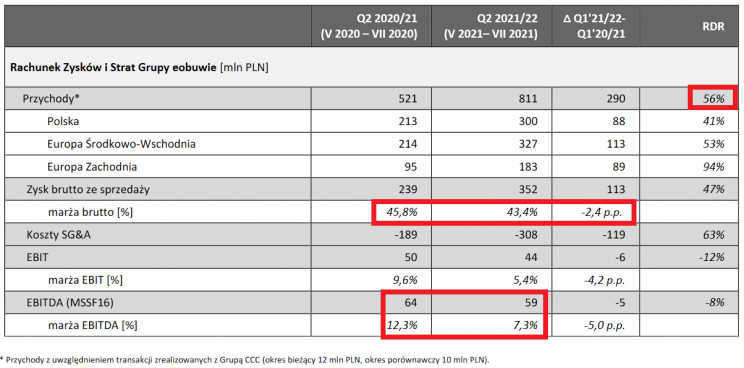

Grupa CCC uzyskała w zaraportowanym kwartale zysk EBITDA w kwocie 250 mln zł, przy czym samo eobuwie miało 59 mln zł EBITDA. Również na tym poziomie widać, że wyraźnie wyższy udział miało samo CCC wraz z własnym segmentem e-commerce. Ciekawe jest porównanie kosztów SG&A (selling, general and administrative expense), gdyż na poziomie grupy wyniosły one 861 mln zł, czyli o 71 mln zł więcej rdr, a w samym eobuwiu koszty te były wyższe o 119 mln zł. To oznacza, że samo CCC obniżyło koszty i to pomimo wysokiego wzrostu przychodów (+28%). W tym zakresie można doszukiwać się pozytywnego efektu oszczędności m.in. na czynszach, o czym spółka już dużo wcześniej informowała. Z kolei wyraźny wzrost kosztów w eobuwiu (dynamika 63% vs. 56% dynamiki przychodów ) wynika z wysokich inwestycji w dalszy rozwój (budowa rozpoznawalności marki, inwestycje w budowę udziałów rynkowych, nowe kanały sprzedaży).

CCC kurs akcji ostatni rok

Po pierwszym półroczu obecnego roku obrotowego, EBITDA grupy wynosi 285 mln zł (na bazie szacunkowych wyników II kw. br.), a drugie półrocze sezonowo zazwyczaj jest lepsze. Warto zwrócić uwagę na poziom zadłużenia. Otóż w ciągu ostatnich trzech raportowanych miesięcy, poziom długu netto spadł z 1,4 mld zł do niespełna 1 mld zł. Co prawda sezonowo zadłużenie jest zazwyczaj wyższe na koniec I kwartału, ale nawet porównując stan w ujęciu rok do roku, dług netto jest niższy o 183 mln zł.

Źródło: CCC

W ostatnim czasie dużo dzieje się w zależnym eobuwiu. Spółka ta pozyskała dwóch nowych, pośrednich akcjonariuszy w osobie Zygmunta Solorza i Rafała Brzoski, a niemal przesądzone jest, że dołączy do nich japoński Softbank. Objął on obligacje zamienne na akcje i chyba mało kto się spodziewa, żeby nie skorzystał z tej możliwości. Pierwsze transakcje były dokonane przy wycenie eobuwia na 5 mld zł, a druga przy 6 mld zł. Ważnym elementem przy wycenach w tej branży są wskaźniki wyceny oparte na rocznym poziomie zysku EBITDA. Celem w bieżącym roku dla eobuwia jest EBITDA w kwocie ok. 230 mln zł. Po I półroczu spółka wygenerowała około 100 mln EBITDA, co dobrze wróży w zakresie realizacji postawionego celu. Nadal silnie rośnie zależne Modivo notujące dynamikę sprzedaży 88%, a jego udział w przychodach eobuwie wyniósł 11%.

Szacunkowe wyniki eobuwie

Źródło: CCC

Podsumowując szacunkowe dane finansowe Grupy CCC za II kwartał 2021/2022, widać więcej plusów niż minusów. Wśród plusów jest wysoka dynamika sprzedaży na poziomie całej grupy i przekroczenie 2 mld zł kwartalnych przychodów, skonsolidowany wynik EBITDA w kwocie 250 mln zł, wysoki poziom marż i spadek kosztów w samym CCC (segment stacjonarny i e-commerce tego segmentu), spadek długu netto poniżej 1 mld zł oraz dynamika przychodów eobuwia na tle wymagającej bazy porównawczej. Wśród minusów można wymienić wyraźny wzrost kosztów SG&A w eobuwiu, które odbiły się na wyniku EBITDA, choć część inwestorów może traktować wysoki poziom inwestycji w rozwój pozytywnie w ujęciu długoterminowym. Minusem jest też spadek w ujęciu rok do roku marży brutto ze sprzedaży również w eobuwiu w skutek efektu wysokiej bazy sprzed roku.