Przed strefą Euro kluczowa decyzja. Europejski Bank Centralny szykuje pierwszą od 2019 roku obniżkę stóp

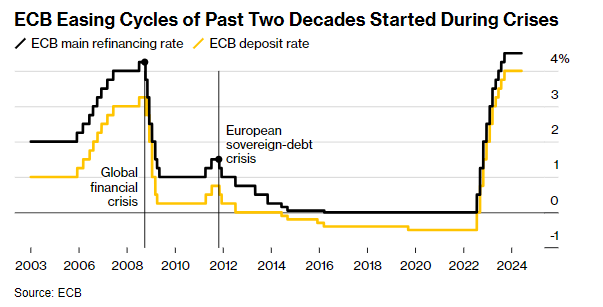

Europejski Bank Centralny powinien w czwartek po raz pierwszy od 2019 roku obniżyć stopy procentowe, co może być katalizatorem dalszego wzrostu na europejskich rynkach akcji. Po raz pierwszy od dwóch dekad ruch ten nie jest wymuszony przez kryzys finansowy. Zarządzający aktywami i stratedzy, tacy jak Lilia Peytavin z Goldman Sachs, przewidują, że luzowanie polityki pieniężnej wesprze notowania spółek cyklicznych. Historycznie, luzowanie polityki pieniężnej sprzyjało wzrostowi cen akcji, co potwierdzają analizy Goldman Sachs. Czy czeka nas dalszy indeksów europejskich?

REKLAMA

Poziom stóp procentowych EBC

Źródło: Bloomberg

REKLAMA

Nvidia szybuje wyżej na fali premiery chipów i zamówień Tesli

Wpływ obniżek stóp procentowych przez EBC na indeksy

Historyczne decyzje EBC o obniżce stóp procentowych miały różnorodne skutki na europejskie rynki akcji, jak pokazuje poniższa analiza. 5 października 2001 roku, po decyzji o obniżce stóp, DAX, CAC40, Euro Stoxx 600 i Euro Stoxx 50 zareagowały wzrostami w dniu ogłoszenia, jednak następnie zanotowały znaczące spadki w kolejnych miesiącach. 8 października 2008 roku, rynki reagowały negatywnie w dniu decyzji, ale w perspektywie 12 miesięcy wszystkie indeksy wykazały solidne wzrosty, z DAX na czele z wynikiem +14.02%. Natomiast 8 grudnia 2011 roku, po początkowych spadkach, rynki odbiły, a po 12 miesiącach indeksy DAX, CAC40, Euro Stoxx 600 i Euro Stoxx 50 zanotowały wzrosty odpowiednio o 27.97%, 16.48%, 17.44% i 13.69%.

Jak zwraca uwagę Dr Przemysław Kwiecień reakcja indeksów była uzależniona od oczekiwań inwestorów co do momentu w cyklu gospodarczym, a w szczególności czy obniżek dokonano podczas recesji.

Fundusze znów pompują Bitcoina: co to znaczy dla kursu kryptowalut?

Wyzwania gospodarcze strefy euro

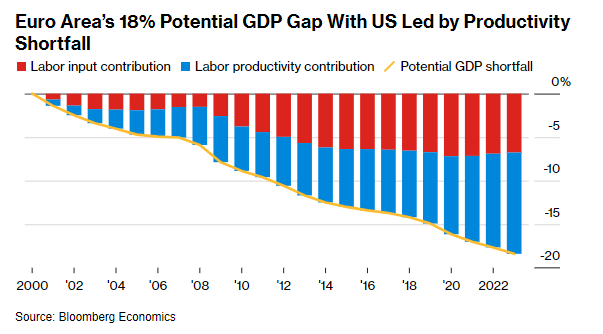

Strefa euro stoi w obliczu szeregu wyzwań gospodarczych, które narastały przez dekady. Pomimo stablinych rynków zbytu i odbudowującej się gospodarki, region boryka się z anemicznym wzrostem, słabą produktywnością, niekorzystnymi demografią oraz rozbudowanymi finansami publicznymi w kluczowych krajach. Problemy te zaczynają się coraz bardziej ujawniać przez dynamikę Stanów Zjednoczonych i wzrost Chin. Długoterminowe wyzwania, takie jak starzejące się społeczeństwo, zmiany klimatyczne oraz globalna fragmentacja, zagrażają przyszłości strefy euro. Alfred Kammer z Międzynarodowego Funduszu Walutowego ostrzega, że bez zdecydowanych działań politycznych, Unia Europejska może stracić na znaczeniu jako globalna potęga gospodarcza.

Wpływ spadku produktywności na PKB strefy euro

Źródło: Bloomberg

Bill Ackman dziarskim ruchem szturmuje listę najbogatszych

Poziom zadłużenia strefy euro wciąż jest wysoki

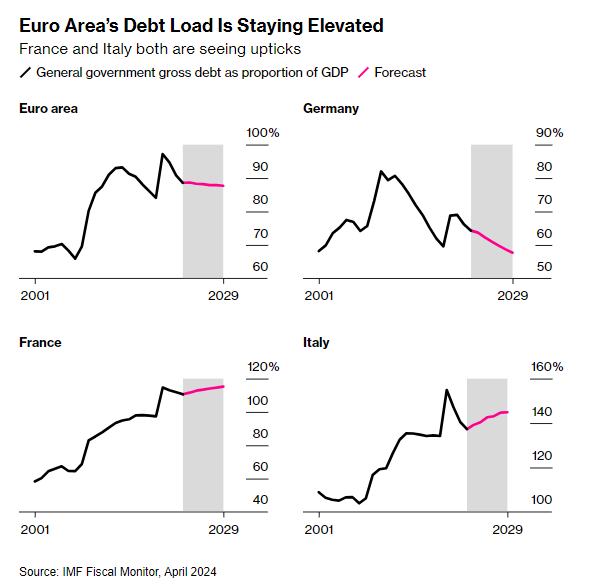

Poziom długu publicznego w strefie euro pozostaje na wysokim poziomie, co stanowi poważne wyzwanie dla gospodarki regionu. Według danych z IMF Fiscal Monitor z kwietnia 2024 roku, ogólny dług publiczny jako procent PKB w strefie euro ma tendencję wzrostową. W Niemczech, pomimo spadku długu w ostatnich latach, prognozuje się jego utrzymanie na stosunkowo wysokim poziomie do 2029 roku. Francja i Włochy, które już borykają się z wysokim poziomem zadłużenia, również mają prognozowane wzrosty, co może jeszcze bardziej obciążyć ich gospodarki. Taka sytuacja podkreśla konieczność wprowadzenia reform fiskalnych i strukturalnych, aby zapobiec dalszemu pogłębianiu się problemów finansowych w regionie.

Wysoki poziom zadłużenia może być dodatkową motywacją w kierunku obniżki stóp. Koszt obsługi zadłużenia i rolowania obligacji, jest istotnym argumentem dla EBC do obniżki stóp. W USA wydatki związane z obsługą zadłużenia mogą niedługo przekroczyć wydatki na obronność.

Poziom zadłużenia w strefie euro

Źródło: Bloomberg

Nadchodzi nowa era niepewności w amerykańskiej polityce. Trump winny 34 przestępstw, według ławy przysięgłych

Analitycy ING sugerują bazowy scenariusz umiarkowanie jastrzębi, zakładający dalsze stopniowe łagodzenie polityki monetarnej w przypadku poprawy perspektyw wzrostu gospodarczego. Przedstawiają analizę scenariuszy polityki monetarnej Europejskiego Banku Centralnego (EBC) i potencjalny wpływy na inflację, wzrost gospodarczy, decyzje dotyczące stóp procentowych oraz inne narzędzia monetarne. Scenariusze te obejmują opcje od łagodnych do bardziej restrykcyjnych, z przewidywaniami dotyczącymi obniżek stóp procentowych oraz strategii reinwestycji programu PEPP. W zależności od scenariusza, kurs EUR/USD oraz rentowność 10-letnich obligacji niemieckich (Bundów) mogą różnić się znacznie, od 1.073 EUR/USD i 2.45% w scenariuszu łagodnym, do 1.100 EUR/USD i 2.75% w scenariuszu restrykcyjnym.

Czy Ethereum może kosztować ponad $6000 po zatwierdzeniu ETF-ów?

Opcjonalnie: https://zagranica.strefainwestorow.pl/