4 elementy skutecznej strategii inwestowania

W poprzednim artykule poruszyłem bardzo ważny temat, jakim jest inwestowanie w ujęciu portfelowym. Stoi ono w opozycji do skupiania się bezpośrednio na pojedynczych spółkach, jako istocie inwestowania. Zamiast tego proponuję spojrzeć na swój portfel jak na jeden instrument, za pomocą którego realizujemy konkretną strategię inwestycyjną. Oczywiście, nie znaczy to, że skupianie się na pojedynczych akcjach jest złe - to kwestia dokonania wyboru, który każdy z nas ma, a o którym nieczęsto się mówi.

1000% w 10 lat

Jaka jest różnica między portfelem odzwierciedlającym pewną strategię, który w 10 lat zarobił 1000%, a spółką, która w 10 lat zarobiła 1000%? Jest ich kilka, ale najważniejszą z nich jest ta, że portfel, który przez 10 lat osiągnął taki wynik ma większe prawdopodobieństwo osiągnięcia dobrego wyniku w przyszłości.

REKLAMA

Dlaczego? Ponieważ tworząc, a przede wszystkim realizując strategię, trzeba postępować w pewien metodyczny i powtarzalny sposób, co eliminuje przypadek, że ktoś może mieć po prostu szczęście i trafić. Sądzę, że każdy inwestor, który będzie miał przed sobą możliwość wyboru między produktem inwestycyjnym, będącym ułożoną strategią, a produktem opartym na “złotym strzale” wybierze tą pierwszą opcję. Ten sam racjonalizm powinien nim kierować przy inwestycjach własnych.

4 elementy skutecznej strategii

Na świecie jest praktycznie tyle strategii, ilu mamy inwestorów. Jest to fakt, który zaliczyłbym do kategorii #PięknoGiełdy (również w serwisie Twitter - #PięknoGiełdy, czy Facebook - #PięknoGiełdy), którą często posługują się moi koledzy po fachu ze Strefy Inwestorów.

Nie oznacza to jednak, że nie można wyodrębnić kilku bazowych obszarów, które po prostu trzeba przewidzieć w każdej strategii inwestycyjnej. Wspominałem o nich w poprzednim artykule. W ogólnym ujęciu są to:

- Sposób konstrukcji portfela (metoda doboru spółek).

- Docelowa liczba akcji w portfelu.

- Częstotliwość weryfikacji składu portfela.

- Automatyczne mechanizmy zabezpieczające.

Każdą strategię można podzielić na takie właśnie obszary, nawet jeśli inwestor do tej pory się nad nimi nie zastanawiał.

#1 Sposób konstrukcji portfela

Pierwszy i podstawowy element, którym różnią się strategie inwestycyjne to kryteria, którymi się kierujemy, dobierając spółki. Osobiście dzielę je na dwie podgrupy:

- Podejście rankingowe - w danej chwili mamy w portfelu pewną liczbę najlepszych naszym zdaniem spółek. Możemy tutaj bazować np. na kwestiach fundamentalnych lub szeregować spółki od najlepszej do najgorszej na podstawie kryteriów łączonych. W ostatnim czasie jestem zwolennikiem właśnie takiego podejścia.

- Podejście sygnałowe - transakcje zawieramy w momencie kiedy na rynku występuje konkretny sygnał. Najczęściej stosuje się tutaj analizę techniczną. Najprostszym przykładem jest tu strategia na przecięcie dwóch średnich. Można też stosować inne warunki, w tym również fundamentalne, np. kupuj spółki kiedy ich wskaźnik cena do zysku rośnie i przekracza wartość 10.

W obrębie tych podgrup można sklasyfikować praktycznie każdą strategie inwestycyjną. Często zdarza się nawet, że stosując wariant sygnałowy i tak musimy ułożyć spółki w ranking. Dzieje się tak w momentach, w których sygnałów jest zbyt dużo na raz w stosunku do naszych możliwości.

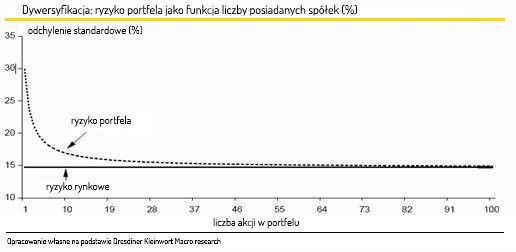

#2 Docelowa liczba akcji w portfelu

Ta wartość determinuje stopień dywersyfikacji, którym charakteryzuje się nasz portfel. W skrajnych przypadkach może w nim być jedna lub kilkaset spółek. Jako, że jesteśmy inwestorami indywidualnymi osobiście nie polecam pokonywać progu 10 - 15 spółek w obrębie jednej strategii. Powyżej tego przedziału wzrost liczby spółek w portfelu w dość mizerny sposób przekłada się na efekt dywersyfikacji, więc po prostu nie ma takiej potrzeby aby to robić.

Wykres 1. Ryzyko portfela (mierzone odchyleniem standardowym) w zależności od liczby spółek posiadanych w portfelu.

Jeżeli jakaś strategia jest skuteczna dla portfeli, w skład których średnio wchodzi między 5 a 10 spółek, to jest to bardzo dobry wyznacznik jej powtarzalności i jednocześnie jest ona dość dobrze zdywersyfikowana.

#3 Częstotliwość weryfikacji składu portfela

Jest to aspekt, który jest bardzo często pomijany przez inwestorów. Niekiedy sam wybór strategii od razu determinuje w jaki sposób będziemy dokonywali zmian w składzie portfela, ale nie zawsze tak jest. To właśnie w tych przypadkach inwestorzy powinni zwrócić na to szczególną uwagę.

Doskonałym przykładem mogą być tutaj podejścia fundamentalne, w których dążymy np. do tego, aby w portfelu mieć tanie, nisko-zadłużone spółki o dobrych perspektywach. Raz na jakiś czas musimy dokonywać realokacji składników portfela w odpowiedzi na rozwój sytuacji. To właśnie w takich strategiach inwestor powinien sobie powiedzieć “Raz na pół roku zastanowię się czy czegoś nie zmienić w portfelu” lub “Jeżeli w moim portfelu wystąpią odchylenia od bazowej alokacji przekraczające 5 pkt % podejmę decyzję o jej wyrównaniu”.

W przypadku strategii sygnałowych z określonymi sygnałami wyjścia, nie ma takiej potrzeby - moment decyzji został jasno określony przez samą strategię. Warto zwrócić uwagę na to, że sam dobór strategii wprost definiuje zaangażowanie jakie należy włożyć w jej prowadzenie. Warto to skonfrontować ze swoimi możliwościami. Co innego znaczy podejmować decyzje raz na kwartał, a co innego monitorować sygnały codziennie.

#4 Automatyczne mechanizmy zabezpieczające

To bardzo ciekawy aspekt. Intuicyjnie pojmowany jako klasyczne stop lossy. Ja jednak chciałbym, abyśmy spojrzeli na to trochę szerzej.

Rozpatrując inwestowanie w dłuższym horyzoncie czasowym od kilku do kilkunastu lat trzeba sobie postawić jedno proste i być może retoryczne pytanie - w jakich okresach nasze portfele tracą najwięcej? Odpowiedź jest oczywista - w okresach bessy. Czy zatem kluczem jest to, aby ograniczyć ryzyko na pojedynczej transakcji czy na całym portfelu? Dla mnie kluczowy będzie zawsze cały portfel.

Nie chodzi przy tym, aby sprzedać na samym szczycie hossy - to jest po prostu mało prawdopodobne. Kluczowe jest, aby nasza strata w stosunku do benchmarku była po prostu mniejsza. Jeżeli w czasie bessy, kiedy rynek spada o ponad 50%, nasz portfel spadnie jedynie o 30%, to wygraliśmy. Te kilkanaście punktów procentowych różnicy daje nam taką przewagę w czasie hossy, że nie pozostaje nam nic innego jak patrzeć jak rośnie wartość naszego portfela, bijąc wyniki funduszy i zarządzających.

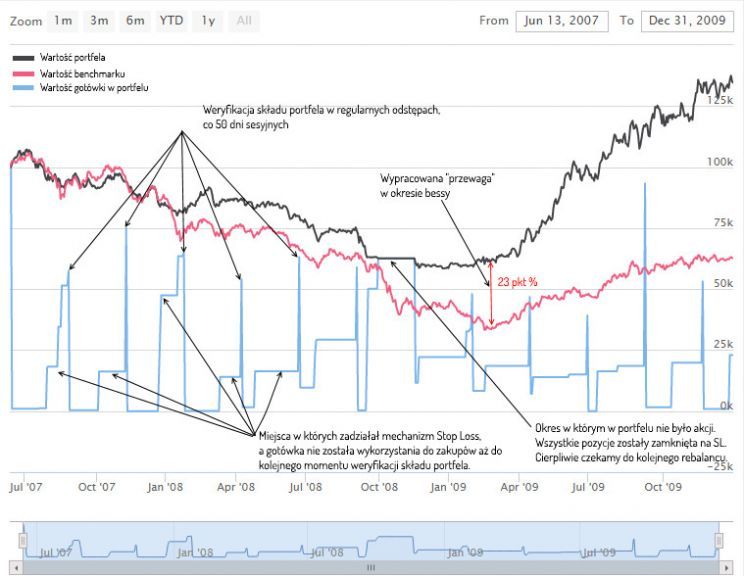

Jest kilka metod, które pozwalają to osiągnąć. Moim ulubionym i przy tym skutecznym podejściem do tego zagadnienia jest połączenie poziomów Stop Loss na pojedynczych transakcjach razem z rebalancingiem kalendarzowym w całej strategii. Załóżmy, że moja strategia zakłada poziom zlecenia Stop Loss w wysokości 10% i weryfikację składu portfela co 100 dni. W takim wypadku, jeżeli jakaś pozycja jest zamykana na stop lossie po 10 dniach od jej otwarcia to przez kolejne 90 dni za otrzymaną w ten sposób gotówkę nie dokonuję transakcji. Po prostu czekam. A cierpliwość popłaca, co widać poniżej.

Wykres 2. Krzywa kapitału dla strategii inwestowania portfelowego z założeniem wykorzystania stop loss i rebalancingu kalendarzowego.

Podsumowanie

Każda strategia jest inna, jednak każdą strategię można zdefiniować za pomocą 4 kategorii. Tylko od inwestora zależy, czy podejmie próbę “ujarzmienia” parametrów swojej strategii w taki sposób, aby ją lepiej kontrolować i rozumieć. Proces ten wymaga cierpliwości. W przykładzie powyżej, dopiero po 2 latach można było powiedzieć, że w tej metodzie można z dużym prawdopodobieństwem szukać przewagi na rynku.

Kolejny i już ostatni artykuł z serii będzie dotykał praktycznych aspektów 2 strategii inwestycyjnych. Będzie to rozwinięcie podejścia rankingowego, o którym pisałem powyżej i w poprzednim artykule, a także sygnałowa strategia oparta o strefy popytu i podaży. W każdym z tych przypadków zdefiniujemy te 4 punkty, o których mówiliśmy powyżej i zaprezentujemy obszerną historię transakcji, a także omówimy jak poszczególne czynniki wpływają na całą strategię.

Jeżeli już teraz chcesz zobaczyć więcej materiałów na ten temat, to zapraszam do rejestracji w aplikacji Squaber.com. Dzięki niej możesz śledzić wiele swoich i naszych portfeli inwestycyjnych oraz poznawać skuteczne, a czasem wręcz kontrowersyjne metody na zarabianie na giełdzie. Wykorzystaj wiedzę, którą Ci właśnie przekazałem i spróbuj stworzyć swój pierwszy portfel inwestycyjny w Squaber.com.

---

Artykuł opublikowany w otwartej części Strefy Inwestorów (materiał sponsorowany), przygotowany we współpracy ze SQUABER.com.