WIG20 w dolarze wzrósł od początku roku o 53%. To jeden z najlepszych wyników na świecie

Dwa notowane na Wall Street fundusze ETF na polskie akcje są inwestycyjnym hitem. Zarówno VanEck Vectors Poland ETF, jak i iShares MSCI Poland Capped ETF mieszczą się w pierwszej 10-ce najlepiej performujących funduszy w 2017 roku.

Dawno nie było tak dobrego okresu na WIG20 wycenianym w amerykańskiej walucie. Od początku tego roku wskaźnik urósł o 51%. Ostatnio tak silny kilkumiesięczny trend wzrostowy, który mógłby zachęcać zagranicznych inwestorów do lokowania kapitału na GPW, miał miejsce od połowy 2010 do końca kwietnia 2011 roku (zwyżka o 53,6%).

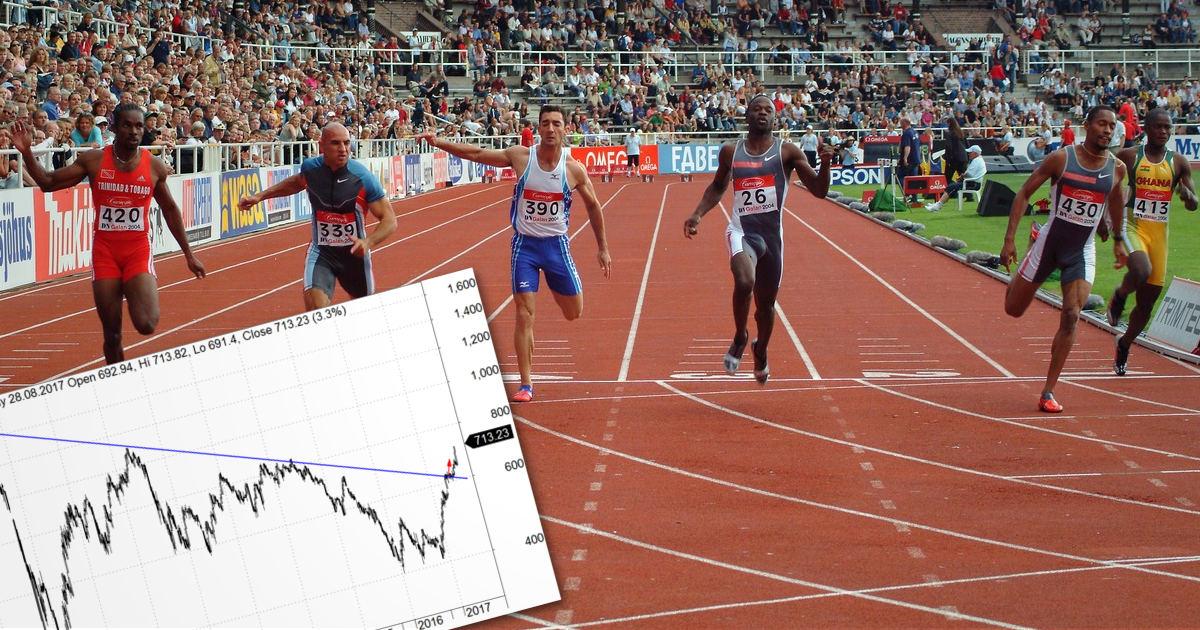

Wykres 1. Notowania WIG20 USD

Źródło: Opracowanie własne.

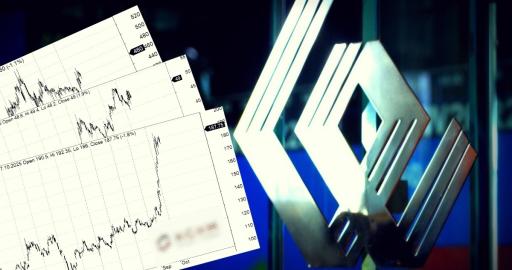

Fundusze ETF na polski rynek akcji pokazują świetne wyniki

To powoduje, że fundusze ETF (exchange traded funds – notowane na giełdzie) z ekspozycją na polski rynek akcji pokazują świetne wyniki. Na amerykańskiej giełdzie są dwa takie podmioty: VanEck Vectors Poland ETF oraz iShares MSCI Poland Capped ETF.

Już dwa miesiące temu portal MarketWatch zauważył to, co dzieje się na polskich akcjach. I wtedy w jego zestawieniu znalazło się miejsce w pierwszej „10” dla VanEck Vectors Poland ETF.

Postanowiliśmy sprawdzić, na jakich miejscach, jeśli chodzi o ETF-y akcyjne, znajdują się teraz fundusze umożliwiające inwestowanie na polskim rynku.

Jeśli weźmiemy pod uwagę wszystkie notowane na Wall Street fundusze ETF, to VanEck Vectors Poland ETF jest na miejscu 29, a iShares MSCI Poland Capped ETF na pozycji 32 (na 1273 podmioty) pod względem stopy zwrotu od początku roku.

Tab 1. Akcyjne fundusze ETF notowane w USA o najwyższych stopach zwrotu w 2017 roku (w proc.)*

| 1 | Direxion Daily CSI China Internet Index Bull 2x Shares | 141,62% |

| 2 | Direxion Daily S&P Oil & Gas Exploration & Production Bear 3x Shares | 103,22% |

| 3 | Direxion Daily Emerging Markets Bull 3X Shares | 102,74% |

| 4 | Direxion Daily South Korea Bull 3X Shares | 101,69% |

| 5 | Direxion Daily S&P Biotech Bull 3x Shares | 100,38% |

| 6 | Direxion Daily China 3x Bull Shares | 98,53% |

| 7 | Direxion Daily India Bull 3x Shares | 94,88% |

| 8 | Direxion Daily Natural Gas Related Bear 3X Shares | 88,42% |

| 9 | Direxion Daily Latin America 3x Bull Shares | 76,16% |

| 10 | Direxion Daily Homebuilders & Supplies Bull 3X Shares | 71,39% |

| 11 | ProShares UltraShort Oil & Gas Exploration & Production | 69,72% |

| 12 | ProShares Ultra MSCI Mexico Investable Market | 69,63% |

| 13 | Direxion Daily FTSE Europe Bull 3x Shares | 67,22% |

| 14 | ProShares UltraPro QQQ | 67,05% |

| 15 | Direxion Daily Technology Bull 3X Shares | 66,12% |

| 16 | ProShares Ultra MSCI Emerging Markets | 62,55% |

| 17 | ProShares Ultra FTSE China 50 | 61,22% |

| 18 | Direxion Daily Semiconductor Bull 3x Shares | 59,60% |

| 19 | KraneShares CSI China Internet ETF | 59,49% |

| 20 | iPath Long Enhanced MSCI Emerging Markets Index ETN | 58,47% |

| 21 | ARK Innovation ETF | 57,89% |

| 22 | Direxion Daily Developed Markets Bull 3X Shares | 57,62% |

| 23 | ETRACS Monthly Reset 2xLeveraged ISE Exclusively Homebuilders ETN | 56,89% |

| 24 | ARK Web x.0 ETF | 56,12% |

| 25 | WisdomTree China ex-State-Owned Enterprises Fund | 55,53% |

| 26 | Emerging Markets Internet & Ecommerce ETF | 55,12% |

| 27 | Guggenheim China Technology ETF | 54,69% |

| 28 | Direxion Daily Energy Bear 3X Shares | 53,62% |

| 29 | VanEck Vectors Poland ETF | 53,32% |

| 30 | Direxion Daily CSI 300 China A Share Bull 2x Shares | 52,06% |

*dane na 28.08.2017. Źródło: ETFdb.com

Tylko ETF-y inwestujące w spółki technologiczne wyprzedzają „polskie” fundusze

Problem w tym, że sporo funduszy ETF, które plasują się w rankingu ponad „polskimi”, jest lewarowanych – czyli „jadą na dopingu”. Czyli wykorzystują dźwignię finansową do zwiększania zysków, ale są przez to bardziej ryzykowne od funduszy nielewarowanych.

Gdy odejmiemy z rankingu fundusze lewarowane („jadące na dopingu”), to okazuje się, że pozostaje niewiele ETF-ów, które w 2017 roku mogą się pochwalić lepszą stopą zwrotu od VanEck Vectors Poland ETF oraz iShares MSCI Poland Capped ETF!

Tab 2. Nielewarowane akcyjne fundusze ETF notowane w USA o najwyższych stopach zwrotu w 2017 roku (w proc.)*

| 1 | KraneShares CSI China Internet ETF | 59,49% |

| 2 | ARK Innovation ETF | 57,89% |

| 3 | ARK Web x.0 ETF | 56,12% |

| 4 | WisdomTree China ex-State-Owned Enterprises Fund | 55,53% |

| 5 | Emerging Markets Internet & Ecommerce ETF | 55,12% |

| 6 | Guggenheim China Technology ETF | 54,69% |

| 7 | VanEck Vectors Poland ETF | 53,32% |

| 8 | iShares MSCI Poland Capped ETF | 49,15% |

| 9 | PowerShares Golden Dragon China Portfolio | 47,00% |

| 10 | iShares MSCI Turkey ETF | 46,46% |

*dane na 28.08.2017. Źródło: ETFdb.com

Gdy przyjrzymy się jeszcze uważniej temu zestawieniu, to zobaczymy, że jest tylko jeden ETF, który nie jest funduszem z ekspozycją na spółki technologiczne, a znajduje się przed „polskimi” ETF-ami (chodzi o WisdomTree China ex-State-Owned Enterprises Fund – czyli fundusz lokujący środki w akcje chińskich spółek należących do właścicieli prywatnych, a nie do państwa). Obydwa ETF-y z ekspozycją na polski rynek akcji wyprzedzają więc wszystkich konkurentów, którzy biorą na celownik całe wybrane rynki (ETF inwestujący w Chinach jest na 9 miejscu, a „turecki” jest na 10 pozycji).

Do „polskich” ETF-ów kapitał na razie nie wali drzwiami i oknami...

Do tego słoika miodu trzeba jednak wlać łyżkę dziegciu. Świetne stopy zwrotu, jakie pokazują „polskie” ETF-y w tym roku, nie wywołały jakiegoś wielkiego zainteresowania amerykańskich inwestorów.

Popatrzmy na saldo wpłat i wypłat do „polskich” ETF-ów w 2017 roku:

- iShares MSCI Poland Capped ETF: 60,8 mln USD

- VanEck Vectors Poland ETF: 0,06 mln USD

Tak, to nie pomyłka: do tego drugiego ETF-u inwestorzy od początku 2017 roku do końca sierpnia wpłacili ledwie o 60 tys. USD więcej, niż wypłacili. Obecnie znajduje się w nim ledwie 20,5 mln USD. Aktywa iShares MSCI Poland Capped ETF wynoszą 357 mln USD.

Tymczasem w omawianym okresie saldo iShares MSCI Brazil Capped ETF sięgnęło ponad 1 mld USD, a iShares MSCI India ETF wyniosło 582,4 mln USD. Rekordzista, czyli fundusz iShares Core S&P 500 ETF, zebrał o 21,3 mld USD więcej, niż z niego uciekło. Można się ewentualnie pocieszać, że z iShares MSCI Turkey ETF odpłynęło o 45,4 mln USD więcej, niż napłynęło.

Może dzieje się tak dlatego, że „polskie” ETF-y nie mają zachwycającej (delikatnie mówiąc) historii, jeśli chodzi o wyniki inwestycyjne. Gdy weźmiemy pod uwagę 3-letnie stopy zwrotu, to VanEck Vectors Poland ETF (+3%) plasuje się na 630 pozycji, a iShares MSCI Poland Capped ETF (+1%) na 641 pozycji na 880 akcyjnych funduszy...

Trzeba się cieszyć, że „polskie” ETF-y pokazują bardzo dobre stopy zwrotu. Że w końcu, po raz pierwszy po kilku latach istnienia, stały się dzięki temu widoczne. Na pewno nie zostaną pominięte w zestawieniach różnych poczytnych portali i mediów zajmujących się rynkiem inwestycyjnym. Może amerykańscy (i nie tylko) inwestorzy w końcu zdecydują się wejść odważniej na polską giełdę? Gdyby kapitał zaczął płynąć do tych funduszy szerokim strumieniem, musiałyby one zacząć kupować papiery polskich spółek, a wiemy co oznacza podwyższony popyt na akcje: wyższe ceny.