Ile byłaby warta na giełdzie Legia Warszawa?

Kłopoty finansowe to nowość dla Legii Warszawa. W tym roku mistrz Polski nie awansował do fazy grupowej europejskich pucharów – ani do Ligi Mistrzów, ani do Ligi Europy. Wydaje się nam, że jedną z opcji na ratowanie sytuacji klubu mógłby być debiut giełdowy – na zasadzie „ucieczki” do przodu. Spróbowaliśmy oszacować, jaką wartość mogłoby mieć IPO Legii Warszawa.

Tegoroczny start w eliminacjach do europejskich pucharów to była wielka porażka Legii Warszawa. Najpierw klub ze stolicy odpadł z drogi do Ligi Mistrzów za sprawą mistrza Kazachstanu, a potem drzwi do Ligi Europy zatrzasnął mu przed nosem mistrz Mołdawii (sic!) Sheriff Tyraspol. Portal sportowy Weszło! podsumował tę przygodę artykułem o dużo mówiącym tytule „Eurobadziewni”.

REKLAMA

Legia miała przychody sięgające ponad 200 mln zł w 2016 roku...

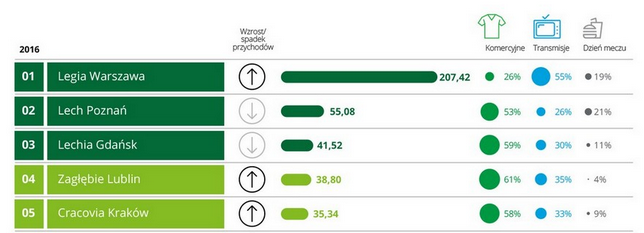

Z tegorocznego raportu firmy Deloitte wynika, że przychody Legii w 2016 roku wzrosły aż o 92% i wyniosły rekordowe 207,4 mln zł. Było to możliwe głównie dzięki udziałowi w fazie grupowej Ligi Mistrzów na jesieni 2016. Tym samym po raz szósty z rzędu Legia została najbardziej dochodowym klubem w Polsce.

Tab. 1. Pięć najbardziej dochodowych polskich klubów piłkarskich w 2016 roku

Źródło: Deloitte

... a teraz ma dziurę budżetową sięgającą około 34 mln zł!

Brak awansu do fazy grupowej europejskich pucharów spowodował dziurę w budżecie stołecznego klubu, o czym nie boi się głośno mówić sam prezes i właściciel Legii, Dariusz Mioduski:

Mamy dużą dziurę. Taki budżet wynika ze struktury kosztów, która została stworzona jeszcze przez poprzedni zarząd i z którą teraz mamy problem. [...] Liczymy, że zabraknie jakieś 8 milionów euro. Premia od UEFA to jedno, ale jest jeszcze market pool, dni meczowe itd. [...] Nie za bardzo mamy kogo w tej chwili sprzedać. Mam nadzieję, że uda nam się pozbyć dwóch czy trzech zawodników. Z tych obciążających budżet, a nie mających istotnego wpływu na drużynę. [...] Będziemy musieli szukać oszczędności, poprzesuwamy pewne wydatki, niektóre działy będą musiały poczekać z inwestycjami. Z punktu widzenia kibica będą to jednak niezauważalne rzeczy. Na pewno nie ucierpią fundamentalne dla nas kwestie. Nie odpuszczę sprawy ośrodka treningowego dla pierwszej drużyny i akademii. Na najważniejsze wydatki wyciągnę pieniądze z własnej kieszeni. [...] Musimy na nowo zbudować podstawy tego klubu - powiedział w wywiadzie dla „Rzeczpospolitej” Dariusz Mioduski.

Moment, 8 mln euro to około 33,9 mln zł! Trzeba poczynić duże oszczędności i całkiem sporo kasy wyłożyć ze swojej kieszeni, by zasypać taką dziurę...

A może by tak zrobić IPO i pozyskać kapitał na dalszy rozwój klubu? Pamiętajmy, że zapewne znalazłoby się wielu inwestorów, którzy bardzo emocjonalnie podeszliby do takiego IPO i zechcieli go zasilić kapitałem na rozwój. Z pewnością „Żyleta”, czyli około 7 tys. fanatycznych kibiców Legii, z chęcią kupiłaby akcje ukochanego klubu... A i zapewne sporo „pikników” dałoby się skusić.

Jest wiele klubów piłkarskich na giełdach, a dwa są nawet na NewConnect

Legia oczywiście nie byłaby pierwszym klubem piłkarskim notowanym na giełdzie. Na europejskich rynkach głównych są 22 kluby, z czego 2 są notowane nawet na NewConnect – o czym mało kto wie i pamięta.

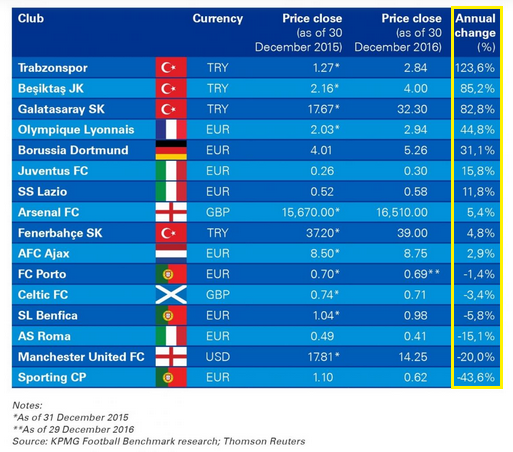

Akcje klubów piłkarskich charakteryzują się dość dużą zmiennością. Poza tym rozpiętość stóp zwrotu w 2016 roku była bardzo duża: od +124% (Trabzonspor) do -44% (Sporting Lizbona).

Tab. 2. Stopy zwrotu z inwestycji w akcje klubów piłkarskich w 2016 roku

Źródło: KPMG

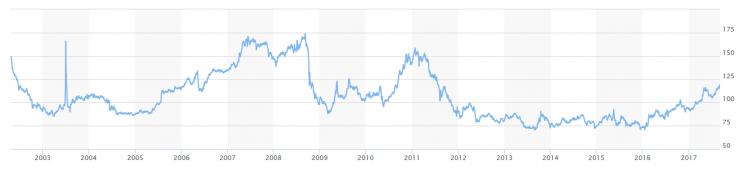

Warto pamiętać, że istnieje też indeks STOXX Europe Football Index (EUR), grupujący walory klubów piłkarskich notowanych na giełdach. Od początku 2017 roku wskaźnik ten urósł o 28%, podczas gdy Euro Stoxx Index ledwie o 7%! Znajduje się on obecnie około 30% poniżej historycznego szczytu z września 2008 roku.

Wykres 1. Historia notowań STOXX Europe Football Index

Źródło: MarketWatch

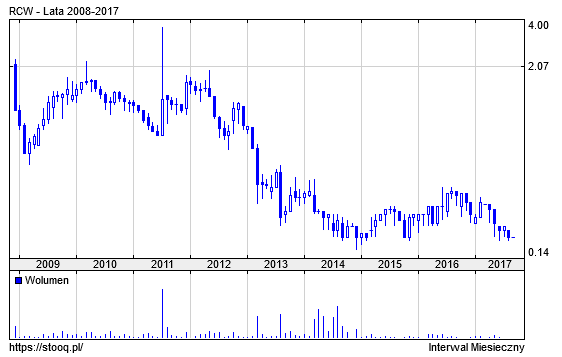

Na warszawskim parkiecie są notowane od dawna dwa kluby ze Śląska: Ruch Chorzów i GKS Katowice. One jednak okazały się niezbyt dobrą inwestycją. Złośliwi pewnie by dodali nawet typowo newconnectową...

Wykres 2. Historia notowań Ruchu Chorzów

Źródło: Stooq

Wykres 3. Historia notowań GKS-u Katowice

Źródło: Stooq

IPO Legii mogłoby być warte około 165 mln zł

Postanowiliśmy pobawić się w próbę wyceny Legii Warszawa i oszacowania ile mogłoby wynieść IPO.

Biorąc pod uwagę wielkość klubu, częstotliwość startów w pucharach oraz rynek, z którego pochodzi (wschodzący), to do Legii spośród notowanych spółek piłkarskich najbardziej podobny jest turecki Trabzonspor. Obecnie jego wartość rynkowa to około 72,6 mln euro (307,1 mln zł). Warto jednak zwrócić uwagę, że Trabzonspor od dłuższego czasu pokazuje straty, a jego wycena w trakcie ostatnich 5 lat spadła o 73%. W roku obrotowym zakończonym w maju 2017 roku klub miał 38,6 mln euro przychodu, czyli jest notowany na poziomie 1,9x roczne przychody.

Nieco potężniejszy od Legii Besiktas Stambuł jest obecnie wyceniony na 275 mln euro, czyli około 1,16 mld zł. W roku obrotowym zakończonym w maju br. miał 142,5 mln euro przychodu (603 mln zł). Czyli Besiktas jest notowany na poziomie 1,9x roczne przychody.

Warto zerknąć także na kapitalizację Ajaxa Amsterdam, z którym w ostatnich latach Legia dwukrotnie odpadała na wiosnę w 1/16 finału Ligi Europy. Klub jest wart 203 mln euro, czyli 859 mln zł. W 2016 roku miał 93 mln euro przychodu, czyli około 394 mln zł. Jest więc notowany mniej więcej na poziomie 2,2x roczne przychody. (Wszystkie dane i obliczenia za Yahoo Finance.)

Na tej podstawie można oszacować, że klub Legia Warszawa na giełdzie mógłby być wart około 394 – 456 mln zł. Przy założeniu, że piłkarze graliby dobrze i dostawali się do europejskich pucharów. Bardziej realistyczna wycena w obecnej sytuacji finansowej to okolice 340 mln zł (około 170 mln zł rocznego przychodu x2).

To oczywiście nie oznacza, że IPO o takiej wartości byłoby przeprowadzone. Podejrzewamy, że gdyby do niego doszło, właściciel chciałby sprzedać tylko tyle papierów, by zachować kontrolę nad spółką. Najprawdopodobniej transakcja obejmowałaby sprzedaż istniejących akcji i emisję nowych. Łatwo się domyślić, że całość nie powinna przekraczać 49% udziałów w kapitale sportowej spółki, więc wielkość IPO można szacować na maksimum 165 mln zł. Przy takiej wycenie Legia mogłaby być notowana na rynku podstawowym GPW i trafić do indeksu sWIG80.

Być może debiut giełdowy i pozyskanie kapitału m.in. od „Żylety” to jest dobry pomysł na skok do przodu w przypadku Legii Warszawa? Z pewnością z debiutem tej znanej piłkarskiej marki wiązałyby się duże emocje i papiery rozeszłyby się całkiem nieźle. I raczej nie przeszkodziłaby w tym fatalna historia polskich klubów notowanych na NewConnect. Warto podkreślić, że obecnie jest bardzo dobra koniunktura na giełdzie. Może długo nie będzie lepszego momentu na IPO Legii Warszawa?