Kolejna bessa na giełdzie może być już tuż tuż, ale wyglądać będzie inaczej niż poprzednie

Nie wiadomo, kiedy nadejdzie globalna bessa. Nie wiadomo, o ile zostaną przecenione akcje. Wiadomo tylko, że będzie miała inne cechy inne, niż poprzednie – przekonuje analityk firmy Vanguard.

Hossa w USA i na większości rynków trwa już 9,5 roku. (W Polsce jest, niestety, nieco inaczej, niektórzy mówią, że mamy już za sobą kilkanaście miesięcy bessy.) Kiedy nadejdzie „rynek niedźwiedzia”, czyli bessa? Od czego się zacznie, co będzie zapalnikiem?

REKLAMA

Według Chrisa Tidmore’a, analityka firmy Vanguard, trudno jest odpowiedzieć na te pytania. A to dlatego, że każdy „rynek niedźwiedzia” jest niepowtarzalny. Tak jak nie ma dwóch identycznych odcisków palców, tak nie ma dwóch identycznych „rynków niedźwiedzia” – stwierdził Tidmore w swojej analizie opublikowanej na blogu firmy Vanguard.

Zobacz także: Mija 10 lat od kryzysu finansowego z 2008 roku. Eksperci są zgodni, że kolejny nam nie grozi

Początek bessy jest wielką niewiadomą

Trzeba zacząć od tego, że nie wiadomo, od czego zacznie się kolejna globalna bessa. Tidmore zwrócił uwagę, że powodów może być bez liku:

- zmiany w polityce banków centralnych;

- niespodziewane wydarzenia polityczne (może to zamieszanie wokół Turcji, które teraz obserwujemy?);

- upadłość wielkiego banku;

- katastrofa naturalna.

Wyliczać można by jeszcze długo. Skoro tego nie wiadomo, to trudno jest przewidzieć, jakie będą jej pierwsze symptomy, jakie będą sygnały ostrzegawcze i gdzie ich szukać.

Sektory zachowają się inaczej, niż w przeszłości

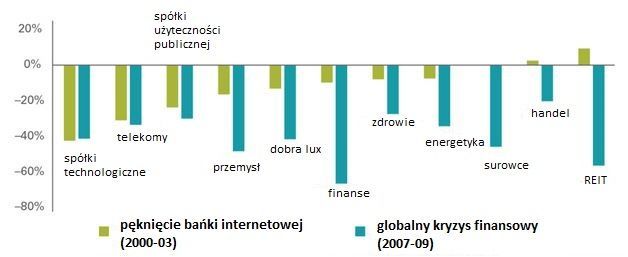

Po drugie, gdy już bessa się rozpocznie, jedne sektory będą się zachowywały bardzo słabo, inne względnie dobrze. Tak jest podczas każdego „rynku niedźwiedzia”.

Tidmore przypomniał, że podczas ostatniego kryzysu finansowego z lat 2007-09 fatalnie zachowywały się akcje banków czy spółek z rynku nieruchomości (a także REITów, czyli funduszy nieruchomości), a całkiem nieźle zachowywały się walory spółek użyteczności publicznej.

Inaczej było podczas bessy wywołanej pęknięciem bańki internetowej w roku 2000. Wtedy fatalnie zachowały się – oczywiście – papiery spółek technologicznych, ale też spółek użyteczności publicznej. A relatywnie dobrze – walory spółek rynku nieruchomości.

1. Stopy zwrotu na akcjach spółek z wybranych sektorów

Nawet zarządzający nie zawsze radzą sobie w bessie

Analityk firmy Vanguard zwrócił również uwagę, że inaczej mogą performować akcje małych, inaczej średnich, a inaczej dużych spółek. Inaczej mogą się zachować akcje spółek wzrostowych, a inaczej dywidendowych gigantów, tzw. „dojnych krów”.

Podczas bessy wywołanej pęknięciem bańki internetowej fatalnie zachowały się duże spółki wzrostowe (-25%), a całkiem nieźle średnie spółki z sektora value (+0,4%). Z kolei podczas kryzysu z lat 2007-09 najgorszą inwestycją były wielkie firmy z sektora value (-46,6%), a najlepszą duże spółki wzrostowe, choć i tak zostały mocno przecenione (-36,5%).

Jak podkreśla Tidmore, nieprzewidywalna charakterystyka bessy powoduje, że trudno o powtarzalność wyników nie tylko amatorom, ale także profesjonalistom. Analityk firmy Vanguard przyjrzał się wynikom funduszy aktywnie zarządzanych i odkrył, że mało który potrafi powtórzyć swój względny sukces z poprzedniego „rynku niedźwiedzia”. Z analizy Tidmore’a wynika, że ledwie około 27% funduszy potrafiło utrzymać się w najwyższym kwartylu, 38% spadało do III lub IV kwartyla, a 11% ulegało likwidacji.

Jaka płynie z tego nauka dla amatorów? No cóż, trzeba być przygotowanym na najgorsze, trzymać rękę na pulsie, by szybko reagować. A gdy już niedźwiedź zapuka do drzwi, najlepiej nie mieć w portfelu żadnych akcji, bo nie wiadomo tak naprawdę, na które sektory postawić...

Źródło wykresów: 1. Vanguard