Na giełdzie w USA mamy powtórkę z okresu bańki internetowej – twierdzi znany amerykański inwestor i pokazuje kilka faktów

Równoczesny wzrost stop procentowych w USA, ceny ropy naftowej i wartości dolara źle wróży wynikom amerykańskich spółek, a tym samym giełdom – ostrzega inwestor Jesse Felder.

Mamy powtórkę z okresu bańki internetowej z lat 2000-2001, uważa znany amerykański publicysta i inwestor Jesse Felder. W niedawnym wpisie na swoim blogu przypomniał kiedy można się spodziewać pogorszenia wyników amerykańskich spółek.

REKLAMA

Amerykańskie spółki mogą zawieść oczekiwania

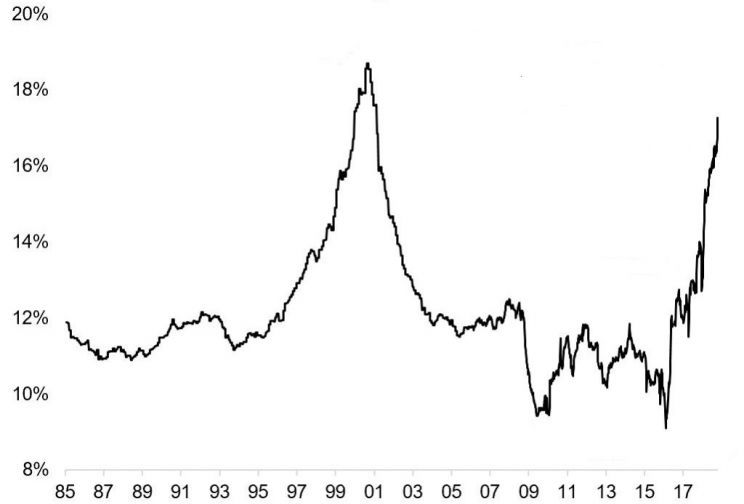

Felder przypomniał, że do pogorszenia wyników amerykańskich spółek dochodzi niemal zawsze w historii, gdy jednocześnie:

- rośnie wartość dolara amerykańskiego;

- rosną stopy procentowe w USA;

- cena ropy szybuje do góry.

Z taką sytuacją mamy do czynienia właśnie w ostatnich miesiącach. Widać to doskonale na poniższych wykresach.

1. Notowania Treasury Yield Index, ropy WTI i USD Index

- 18 lat temu analitycy byli zdecydowanie zbyt optymistyczni co do przyszłych wyników finansowych amerykańskich spółek. Niektórzy znani inwestorzy, jak Stanley Druckenmiller, spodziewali się nadejścia złego sentymentu do akcji w następnych kwartałach i wyszli z rynku. Wydaje się, że obecnie też stoimy przed możliwością pogorszenia się wyników amerykańskich spółek w kolejnych kwartałach. Rozczarowanie inwestorów może być duże – napisał Felder.

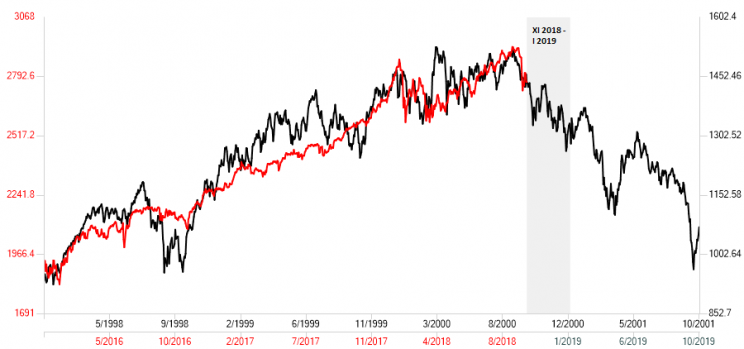

Felder zwrócił uwagę, że oczekiwania co do przyszłych zysków amerykańskich spółek jest tak wysokie, jak w przededniu pęknięcia bańki internetowej.

2. Oczekiwania co do tempa wzrostu wyników spółek z S&P500

Zobacz także: Średnia płaca na Wall Street najwyższa od kryzysu w 2008 roku

S&P500 z 2018 roku rymuje się z S&P500 z 2000 roku

Felder przygotował też coś dla miłośników odwołań historycznych a la Wojciech Białek. Zaprezentował analizę firmy Nautilus, czyli notowania S&P500 z ostatnich dwóch lat nałożone na notowania tegoż indeksu z okresu sprzed pęknięcia bańki internetowej. Okazało się, że wskaźnik idzie po historycznym śladzie i zachowuje się niemal identycznie, jak w latach 1999-2000.

3. S&P500 z lat 2016-18 (linia czerwona, skala lewa) na tle S&P500 z lat 1998-2001 (linia czarna, skala prawa)

Oczywiście, czytając tego rodzaju analizy, inwestorzy powinni pamiętać o podstawowej prawdzie: historia czasami się powtarza, często się rymuje, ale... nie zawsze. Nie zawsze musi być tak samo, nie zawsze wzory znane z przeszłości się sprawdzają w przyszłości. Niemniej jednak sytuacja z którą obecnie mamy do czynienia - czyli równoczesny wzrost stóp procentowych w USA, notowań USD i ropy - mieliśmy ostatnio do czynienia w 2000 roku. Wiadomo, jak się to skończyło...

Źródła wykresów: 1. StockCharts, J. Felder, 2. topdowncharts.com, 3. Nautilus

Zobacz także: Pierwszy raz od kryzysu finansowego z 2008 r. spada liczba spółek płacących dywidendę