Spółki odpowiedzialne społecznie to całkiem niezła inwestycja

Im bardziej odpowiedzialne społecznie są spółki giełdowe, tym bardziej stabilną są inwestycją, a przy tym dają zarobić nie gorzej niż szeroki rynek – wynika z raportu opublikowanego przez CFA Institute.

Inwestowanie społecznie odpowiedzialne - w spółki społecznie odpowiedzialne (prowadzące biznes pro-ekologicznie, przestrzegające najlepszych zasad corporate governance itd.) - robi się coraz bardziej modne. Można przeczytać coraz więcej analiz dotyczących opłacalności (zyskowności) dobierania tego rodzaju spółek do portfela, bądź opierania na nich całego portfela. Naszą uwagę zwróciła ostatnio analiza, którą przygotowali dla portalu CFA Institute dr Gautam Dhingra CFA i Christopher J. Olson CFA.

REKLAMA

Aż 80% spółek z S&P500 to firmy społecznie odpowiedzialne

Dhingra i Olson wykonali badanie bazujące na danych portalu Refinitiv, który ocenia w skali od 0 do 100 ponad 7 tys. firm z całego świata prowadzących biznes społecznie odpowiedzialny. Im wyższa rankingowa ocena, tym firma jest bardziej odpowiedzialna społecznie i środowiskowo.

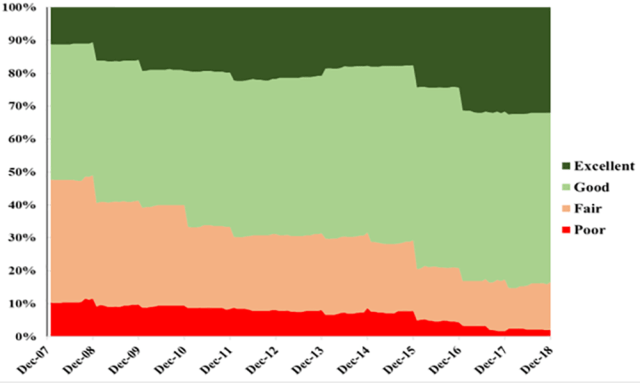

Wzięli „na tapetę” spółki amerykańskie. Podzielili te zgrupowane w indeksie S&P500 na 4 kategorie, w zależności od tego ile punktów otrzymały one w bazie Refinitiv. I kategoria to spółki z oceną powyżej 76 pkt., II kategoria ma od 51 do 75 pkt., III kategoria od 26 do 50 pkt., IV kategoria poniżej 25 pkt.

Okazuje się, że w ostatnich kilku latach oceny spółek z S&P500 poprawiły się znacząco. I kategoria stanowi około 30% portfela S&P500, podczas gdy 12 lat temu było to ledwie 10%. Do II kategorii należy około 50% spółek, podczas gdy w 2007 roku było do niej przypisanych 40%. To oznacza, że ponad 80% spółek z S&P500 to firmy społecznie odpowiedzialne.

Udział spółek społecznie odpowiedzialnych w S&P500

Zobacz także: Wyrzucanie z portfela dużych emitentów CO2 zwiększa stopę zwrotu z inwestycji – wynika z najnowszych badań

Akcje spółek społecznie odpowiedzialnych cechują się niską zmiennością

Następnie Dhingra i Olson zadali sobie pytanie: czy te bardziej odpowiedzialne społecznie spółki są lepiej wyceniane przez rynek od tych mniej odpowiedzialnych? Czy na tych bardziej „zielonych” czy lepiej dbających o zasady corporate governance da się więcej zarobić?

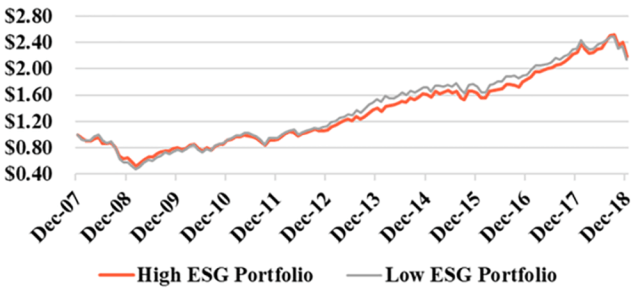

By odpowiedzieć na to pytanie Dhingra i Olson skonstruowali portfel High ESG Portfolio, złożony ze spółek z S&P500 cechujących się wysoką odpowiedzialnością społeczną. Powstał również drugi portfel - Low ESG Portfolio – złożony ze spółek z niską oceną od portalu Refinitiv. Następnie zanotowali wyniki tych portfeli w skali miesięcznej począwszy od stycznia 2008 roku. Rezultat? High ESG Portfolio było lepsze od Low ESG Portfolio o 16 pkt. proc. High ESG Portfolio osiągnęło średnioroczną stopę zwrotu w wysokości 7,34%, a Low ESG Portfolio w wysokości 7,18% - trzeba przyznać, że różnica nie jest znacząca.

Zachowanie 1 USD zainwestowanego w portfele High i Low ESG Portfolio

Co jednak ważne, portfel spółek wysoce odpowiedzialnych cechował się o wiele niższą zmiennością, niż ten drugi. Wskaźnik zmienności dla High ESG Portfolio w skali roku wyniósł 14,91%, a dla Low ESG Portfolio 16,38%. Tę różnicę docenią wszyscy specjaliści z rynku inwestycyjnego, gdyż stopień podejmowanego ryzyka jest ważną zmienną podczas inwestowania.

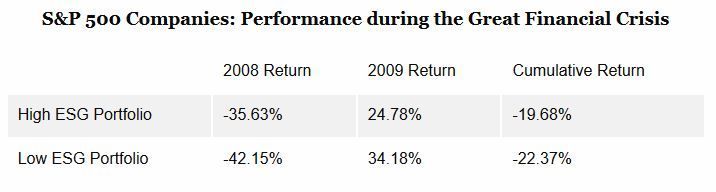

Trzeba jednak podkreślić, że o ile portfel spółek bardziej odpowiedzialnych podczas kryzysu stracił na wartości mniej, niż ten drugi, to w roku 2009 – gdy zaczynała się hossa – portfel Low ESG Portfolio zyskiwał na wartości znacznie szybciej.

Zachowanie High i Low ESG Portfolio podczas kryzysu finansowego

Wnioski? „Przekonanie, że opieranie portfela na spółkach odpowiedzialnych społecznie da gorszy wynik, niż gdyby nie stosować takiej taktyki, jest błędne. Co więcej, portfel oparty na takich spółkach może cechować się niższą zmiennością, niż portfel oparty na szerokim rynku, co powinno zadowalać inwestorów nie lubiących nadmiernego ryzyka” – podsumowali dr Gautam Dhingra CFA i Christopher J. Olson CFA.