Ray Dalio: nadchodzi wielka zmiana, bo świat zwariował, a system finansowy jest chory

Politycy i bankierzy są odpowiedzialni za to, że kapitalizm nie działa tak jak powinien, bo luka między bogatymi a biednymi się powiększa. To natomiast doprowadzi do wielkich zmian na świecie – uważa znany amerykański inwestor Ray Dalio.

Świat znajduje się w przededniu wielkiej zmiany paradygmatu społeczno-ekonomicznego - stwierdził Ray Dalio, założyciel i zarządzający firmy inwestycyjnej Bridgewater Associates, na swoim profilu na LinkedIn.

REKLAMA

Darmowy pieniądz miesza w głowach

Dlaczego ten znany i podziwiany amerykański inwestor zdecydował się na tak mocno wybrzmiewające twierdzenia? Dalio wskazał, że jest kilka powodów. Po pierwsze i najważniejsze, na rynku jest mnóstwo darmowego pieniądza. Darmowego dla tych, którzy są godni zaufania. Do nich bowiem płynie kapitał, który “drukują” banki centralne. Ten kapitał jest ostrożny w tak dużym stopniu, że jest w stanie akceptować ujemne oprocentowanie depozytów, czyli minimalną stratę na inwestycji, w zamian za gwarancję przechowania w czasie – zwraca uwagę Dalio.

To zjawisko powoduje, że nie ma inflacji na rynku dóbr i usług konsumpcyjnych (bo posiadacze kapitału chcą go przechowywać, a nie wydawać), za to formują się mniejsze i większe bańki spekulacyjne na różnego rodzajach aktywach. Z wielką lubością inwestorzy lokują pieniądze szczególnie w start-upach i giełdowych spółkach technologicznych, które obiecują wielkie success story, jak wdrażanie rewolucyjnych technologii czy aplikacji, za to nie prezentują żadnej drogi do zysków. Inwestorzy chcą śnić, przestali twardo stąpać po ziemi, a to właśnie efekt uboczny mnóstwa darmowego pieniądza na rynkach – wskazuje właściciel firmy inwestycyjnej Bridgewater Associates. Ba, zdarza się nierzadko, że inwestorzy wręcz zmuszają spółki, by te przyjęły ich pieniądze, a dzieje się tak, bo inwestorzy muszą wykazać się przed swoimi klientami aktywnością i dzięki temu uzasadnić zasadność pobierania wynagrodzenia (opłat za zarządzanie) – dodaje Dalio.

Równocześnie istnieją gigantyczne deficyty rządowe. I nic nie zapowiada, by miały się zmniejszać, wręcz przeciwnie. To oznacza, że podaż obligacji skarbowych będzie się zwiększać a jej absorpcja będzie niemożliwa bez podwyżek stóp, które będą jednocześnie dewastujące dla gospodarki. Pieniądze na zakup tych obligacji będą oczywiście pochodziły z banków centralnych. Ta szaleńcza polityka fiskalna i monetarna będzie z pewnością kontynuowana w krajach, których waluty są walutami rezerwowymi, to znaczy w USA, Japonii, strefie euro – podkreśla Dalio.

No i wreszcie trzecia kwestia. Nadchodzi wielka fala zobowiązań emerytalnych i w sektorze ochrony zdrowia. A wszystko wskazuje na to, że ci, którzy mają te zobowiązania, będą mieli problemy z ich regulowaniem. O ile fundusze emerytalne mają jakieś aktywa, o tyle służba zdrowia jest zazwyczaj finansowana w systemie pay-as-you-go, a ponieważ demografia w krajach rozwiniętych jest słaba, nie znajdą się środki na jej całościowe finansowanie. To wszystko będzie musiało doprowadzić do poważnych cięć w wydatkach, podwyżek podatków oraz do dalszego druku pieniądza bez pokrycia. Najśmielej będzie stosowane oczywiście trzecie rozwiązanie, bo jest najmniej widoczne, a więc najmniej bolesne – uważa Dalio.

Jak podkreślił Ray Dalio, o ile pieniądze są darmowe dla cieszących się dużym zaufaniem, o tyle są niemal niedostępne do tych, którzy nim się nie cieszą, albo są biedni. „To oznacza, że różnice między biednymi i bogatymi będą się pogłębiały, a więc będą rosły niepokoje społeczne, do władzy coraz częściej będą dochodzić różnej maści populiści. Jeśli dodamy do tego nadchodzącą robotyzację przemysłu, która wyrzuci na bruk miliony robotników, dochodzimy do wniosku, że kapitalizm w obecnej postaci przestał być mechanizmem dającym bogacić się wszystkim, a mechanizm skapywania (trickle-down) przestał działać. To dlatego uważam, że świat znajduje się w przededniu wielkiej zmiany paradygmatu” – podsumował swój wywód Dalio.

A chyba nie musimy dodawać, że taka wielka zmiana porządku społeczno-ekonomicznego raczej nie przebiega spokojnie, a wręcz przeciwnie...

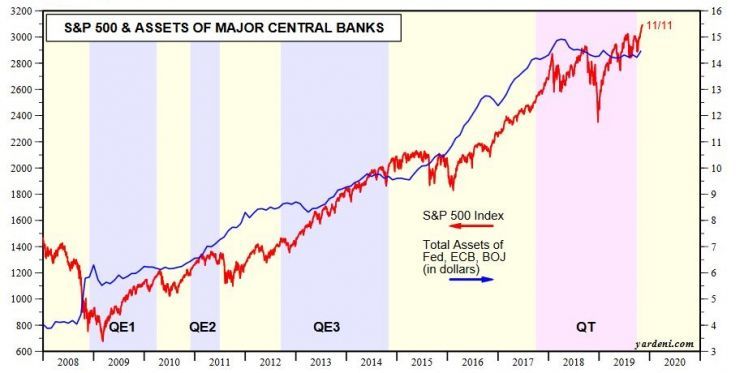

Bilans FED, EBC, Banku Japonii na tle indeksu S&P500

Źródło: Yardeni Research

Zobacz także: Najbogatsi przygotowują się na kryzys bo gromadzą gotówkę i ograniczają wydatki, wynika z najnowszych danych

Ale co dalej, Panie Dalio?

Felieton Dalio wywołał lawinę komentarzy. Pod samym tekstem na LinkedIn pojawiło się ich blisko 1,5 tys. w ciągu 5 dni od publikacji. Ton tych komentarzy był bardzo różny.

Leo Kolivakis, komentator portalu equities.com, stwierdził, że Dalio jest jednym z nielicznych ludzi z górnego procenta – tego, który ma dostęp do darmowego pieniądza – który dostrzega mechanizm rozwarstwiania się społeczeństw i przed nim ostrzega. Zarzucił jednak ekspertowi brak przedstawienia dróg wyjścia z tej problematycznej sytuacji.

Cullen Roche prowadzący portal Pragmatic Capitalism stwierdził, że zgadza się co do kilku stwierdzeń (np. znacznego przewartościowania aktywów inwestycyjnych), ale co do kilku się nie zgadza. Uważa, że chętni na obligacje skarbowe zawsze się znajdą, a zwiększenie ich podaży wcale nie musi wymagać podnoszenia stóp procentowych. Podkreślił, że fakt, iż kapitaliści doprowadzili do sytuacji w której do władzy politycznej powoli dochodzą lewicowi populiści, jest wielką porażką tych pierwszych i zgodził się z Dalio że to może prowadzić do jakichś dużych zmian systemowych.

Andreas Reisenberger z Raiffeisen Bank International stanął w obronie Europejskiego Banku Centralnego. Stwierdził, że ta instytucja chciała naprawić strefę euro i finanse państw członkowskich, ale osiągnęła efekt nieco inny od zamierzonego. Wysoce zadłużone państwa uzależniły się od ultra-niskich stóp procentowych, nie wykorzystując czasu na zmiany.

Adam Cleary z firmy inwestycyjnej Cavenham Capital przyznał Dalio 100% racji. Stwierdził, że w latach 2008-09 nie powinno się ratować „złych” instytucji, w tym banków, bo w ten sposób pozwolono trwać źle zbudowanym i zarządzanym podmiotom. Cleary podkreślił, że w ciągu ostatnich 10 lat również banki centralne stały się poważnym problemem dla światowych finansów.

Thomas H. Greco, autor książki “The End of Money and the Future of Civilization”, podkreślił, że recesje, inflacja, kryzysy i krachy to nie są zjawiska naturalne, lecz wynikające z konstrukcji systemu finansowego i gospodarczego. A konkretnie: z jego centralizacji, bowiem cała władza ekonomiczna (i de facto polityczna) spoczywa w rękach bankierów. Wyjściem jest decentralizacja systemu finansowego, wprowadzenie szeregu walut prywatnych i lokalnych, demokratyzacja instytucji i procedur. To jest właśnie ta zmiana, której wypatruje Dalio – podkreślił Greco.

Z kolei Nizami Shirinov z RBC Capital Markets uważa, że Dalio upraszcza zbytnio mechanikę działania systemu finansowego i nie bierze pod uwagę całego obrazu. Co prawda luka między biednymi a bogatymi się powiększa, ale generalnie wszystkim żyje się o wiele lepiej, niż 10 czy 20 lat temu, a jedyne co trzeba poprawić, to przepływ kapitału do dolnych warstw społeczeństwa – stwierdził Shirinov.

To tylko niektóre z komentarzy będących żywą reakcją na felieton Raya Dalio. Pod adresem Dalio pojawiło się też wiele pytań. Najczęściej brzmiały one: co dalej? Jak będzie wyglądała ta zmiana? Co przyjdzie po niej? Na razie słynny inwestor nie ustosunkował się do nich. Dla tych, których interesuje sposób myślenia Raya Dalio o ekonomii, zamieszczamy poniżej ciekawy filmik jego autorstwa.