Noblista profesor Richard Thaler radzi jak inwestować w 2020 roku

Rynki przywykły do złych informacji, przestały na nie reagować, to jest cisza przed burzą – ostrzega prof. Richard Thaler. Co ciekawe mimo to amerykański profesor radzi, by i tak trzymać kapitał w akcjach, a nie chować go do skarpety.

Obecnie w sferze polityki wyczuwalne jest duże napięcie. Jest tak w USA, w Wielkiej Brytanii, w Chinach i w tuzinie innych krajów. Co jednak ciekawe, nie widać dużej zmienności na rynku akcji. To jest dla mnie wielka zagadka, jak to jest możliwe. Inwestorzy zdają się wręcz znudzeni tym napięciem politycznym, to dla mnie zaskakujące, wręcz niepojęte – stwierdził prof. Richard Thaler, noblista z ekonomii i współzałożyciel firmy inwestycyjnej Fuller & Thaler, w wywiadzie dla Barron’s.

REKLAMA

Cisza przed burzą

Mimo to, zdaniem prof. Thalera, inwestorzy nie powinni się czuć zbyt pewnie. W jego opinii obecnie mamy coś w rodzaju „ciszy przed burzą”.

- Obecnie dwa razy w tygodniu dzieją się rzeczy, które powinny przyczyniać się do 500-punktowej korekty na S&P500, ale nic takiego się nie dzieje. Wydaje mi się, że mamy na rynkach efekt ruchliwej restauracji. To znaczy inwestorzy przyzwyczaili się do takiego środowiska, w którym jest głośno, więc pojedyncze okrzyki ich nie wyprowadzają z równowagi – stwierdził Thaler.

Zapytany o to, czy w takim razie powinno się sprzedać akcje i włożyć pieniądze do przysłowiowej skarpety odparł, że on trzyma wszystkie oszczędności na rynku akcji i zamierza nadal tak postępować.

- Akcje są doskonałym aktywem. Jeśli drożeją, należy je kupować, by uczestniczyć w trendzie. Jeśli na rynku źle się dzieje, należy je kupować, bo tanieją. Najlepiej inwestować w akcje poprzez tanie fundusze indeksowe. Warto być mocno zdywersyfikowanym, również geograficznie. I unikać poważnych błędów, czyli nie tracić kapitału – stwierdził noblista.

Notowania S&P500 na tle MSCI All Countries World Index – 2 lata

W rozmowie z prof. Thalerem poruszono również temat widocznego przepływu kapitału z funduszy akcji do funduszy obligacji.

- Wydaje się, że pokolenie baby boomersów przechodzi na realną emeryturę, więc przemodelowywuje portfele, chcąc zmniejszyć ryzyko. Być może smart money martwią się sytuacją na rynku i realizują zyski. Warto zwrócić uwagę, że ten trend to jest jedna z takich dziwnych rzeczy, które miały się nigdy nie pojawić w światowej gospodarce, a jednak mamy z nimi do czynienia, innym przykładem są ujemne stopy procentowe – odpowiedział Thaler.

Omawiając bieżącą sytuację prof. Thaler stwierdził też, że nie obawia się o niezależność FED.

- Nie wydaje mi się, aby szef Rezerwy Federalnej Jerome Powell zrobił coś głupiego. Niemniej, przed FED nowe wyzwania, bo wydaje się, że tempo wzrostu gospodarczego siadło – zauważył prof. Thaler.

Zobacz także: Zagraniczne fundusze inwestycyjne zarobiły krocie na spadkach akcji CC

Zawsze warto więcej oszczędzać

Naukowiec udzielił także kilku ogólnikowych porad. Według niego każdy w 2020 roku powinien więcej oszczędzać. Zdaniem Thalera, ludzie zdecydowanie za mało odkładają.

- Każdy powinien wdrażać plan pod tytułem „Oszczędzaj coraz więcej”. Oszczędzanie powinno być automatyczne. Badania pokazują, że inwestorzy podchodzą mniej emocjonalnie do pieniędzy jeśli mają je w funduszu cyklu życia, czyli wiedzą, że inwestują długoterminowo - stwierdził.

Poza tym, zdaniem Thalera, inwestorzy są zbyt pewni siebie.

- Większość zarządzających funduszami przegrywa z rynkiem. Skoro specjalista, z dostępem do najświeższych informacji i do narzędzi analitycznych ma problem z zarabianiem powyżej indeksu, to czy przeciętny Kowalski powinien mieć nadzieję, że jemu się to uda? Moim zdaniem zbyt duża pewność siebie u inwestorów indywidualnych bierze się z „iluzji informacji”. Chodzi o to, że mają dostęp do serwisów branżowych i myślą, że wiedzą więcej, niż inni. Ta iluzja po raz pierwszy zadziałała na dużą skalę w II połowie lat 90-tych, gdy urosła bańka internetowa. Gdy rynek rósł po 30% rocznie łatwo było uwierzyć, że jest się dobrym inwestorem – wskazuje prof. Thaler.

Naukowiec przyznał, że nie bawi się w stock picking.

- Powierzam swoje pieniądze specjalistom z mojej firmy, którzy wiedzą co robią i zajmują się inwestowaniem na co dzień. Zdaję sobie sprawę ze swoich ograniczeń. Każdy z nas je ma. Nikt nie jest w stanie zrobić wszystkiego, nauczyć się wszystkiego, być dobrym we wszystkim. Nie jestem w stanie odebrać serwisu Rogera Federera, więc nie wychodzę na kort – stwierdził prof. Thaler.

Zobacz także: 3 branże, w które warto zainwestować w najbliższym czasie – radzi legendarny inwestor, Peter Lynch

Kim jest prof. Richard Thaler

Prof. Richard Thaler jest laureatem nagrody Nobla z ekonomii (2017). Skupia się na badaniu ludzkich zachowań w procesie gospodarowania i inwestowania. Udowodnił, że ludzie nie zawsze zachowują się racjonalnie, jeśli chodzi o zarządzanie pieniędzmi. Jedną z jego najważniejszych książek jest – napisana wspólnie z Cassem Sunsteinem – „Nudge: Improving Decisions About Health, Wealth, and Happiness”. Co ciekawe, wystąpił w filmie „Big Short”, gdzie w parze z Seleną Gomez wyjaśniał co to były instrumenty CDO.

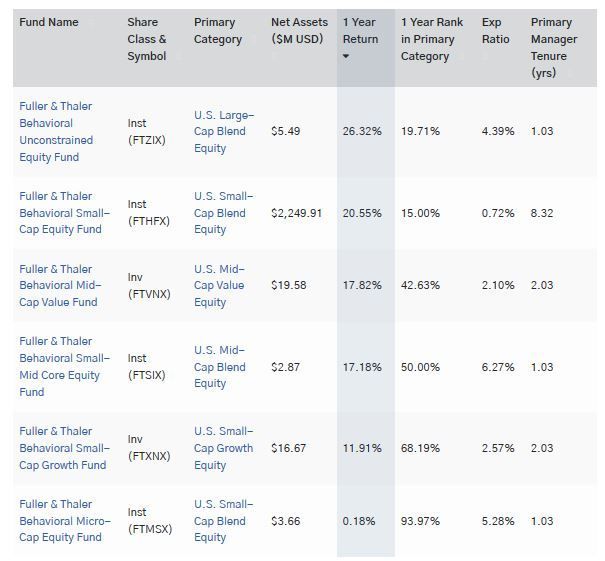

Thaler jest współzałożycielem firmy inwestycyjnej Fuller & Thaler. Prowadzi ona 6 funduszy, które starają się zarabiać na wykorzystywaniu błędów behawioralnych rynku. Zdecydowanie największy z nich to Fuller & Thaler Behavioral Small-Cap Equity Fund, w którym jest 2,2 mld USD. Pozostałe przyciągnęły po kilka-kilkanaście milionów USD. W ciągu ostatnich 12 miesięcy wszystkie przyniosły zysk, a najwięcej zarobił Fuller & Thaler Behavioral Unconstrained Equity Fund (+26,3%).

Wyniki funduszy Fuller & Thaler

Źródło: MutualFunds.com