Czy inwestowanie w wartość znowu zacznie przynosić ponadprzeciętne zyski - głosy ekspertów ze świata inwestycyjnego

Większość ekspertów ze świata inwestycyjnego jest zdania, że era inwestowania w spółki wzrostowe powoli dobiega końca. Już widać, jak inwestowanie w wartość podnosi się z kolan. Przemawia za tym coraz więcej faktów.

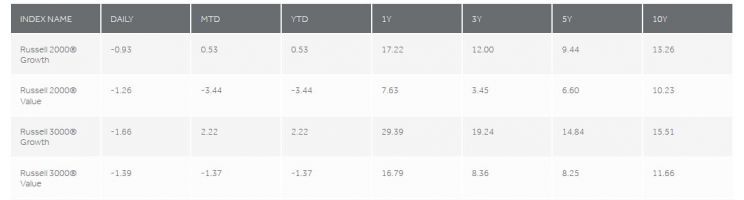

Inwestowanie w wartość nie działa już od co najmniej 10 lat, ale niektórzy naukowcy przekonują, że już od 30 – o czym zresztą pisaliśmy na początku listopada. Jeśli ktoś ma jakieś wątpliwości, to wystarczy, że porówna notowania indeksów Russell Growth z indeksami Value (patrz tab. 1), albo choćby notowania buffettowego Berkshire Hathaway z S&P500 i Nasdaq Composite (wykres 1) – nie widać już nigdzie magii starego dobrego inwestowania w wartość...

REKLAMA

Tab. 1. Porównanie stóp zwrotu indeksów Russell Growth i Value

Źródło: FTSE Russell

Wykres 1. Notowania Berkshire Hathaway (linia czarna) na tle S&P500 (czerwona) i Nasdaq Composite (zielona) – 10 lat

Zobacz także: Inwestowanie w wartość nie działa od 30 lat, a nie od 10 lat i szybko to się nie zmieni – przekonują naukowcy

Wielu ekspertów ze świata inwestycyjnego zaczęło jednak dostrzegać pewną zmianę od jesieni ubiegłego roku. A dokładnie od momentu fiaska oferty WeWork. Okazało się bowiem, że nie wystarczą piękne słowa o chęci zmiany świata na lepsze, aby pozyskać kilka miliardów dolarów kapitału z amerykańskiej giełdy. A jeszcze do niedawna wystarczały, wystarczy przypomnieć sobie z jaką łatwością inwestorów omotały takie spółki, jak Uber czy Lyft.

Od września trwa w amerykańskich mediach ekonomicznych wielka dyskusja na temat tego, czy era inwestowania we wzrost dobiega końca i czy wracają dobre czasy dla value investing. Postanowiliśmy przytoczyć kilka najważniejszych opinii z tej debaty, a jest ona naprawdę żywa i zatacza coraz szersze kręgi.

Akcje spółek mocnych fundamentalnie dawno nie były tak tanie, jak obecnie – uważa Savita Subramanian, szefowa działu amerykańskich akcji w Bank of America Merrill Lynch. Według niej, jest coraz większe prawdopodobieństwo, że właśnie jesteśmy świadkami zmierzchu ery spółek wzrostowych. Szczególnie warto zwrócić uwagę na spółki z sektora finansowego, jest to jedyny sektor, który ma rekomendację „przeważaj” od BoAML.

Spółki typu value to wielka okazja inwestycyjna – napisał ostatnio miliarder Seth Klarman w liście do klientów Baupost Group, której jest prezesem. „Szereg czynników, na czele z dynamicznym rozwojem funduszy pasywnych, sprawił, że inwestowanie w wartość nie przynosiło efektów. Ale ten okres dobiega końca. W sektorze spółek value jest mnóstwo okazji inwestycyjnych. Nasz fundusz akcji miał w ubiegłym roku wyniki gorsze niż indeks szerokiego rynku właśnie dlatego, że kupował te okazje” – wyjaśnił Klarman. Miliarder zwany Wyrocznią z Bostonu podkreślił także, że szkoła inwestowania w wartość, założona przez Warrena Buffetta i Bena Grahama, przetrwa obecny kryzys i jeszcze ujrzymy jej potęgę.

Wykres 2. Notowania indeksów Russell 1000 Growth i Russell 1000 Value

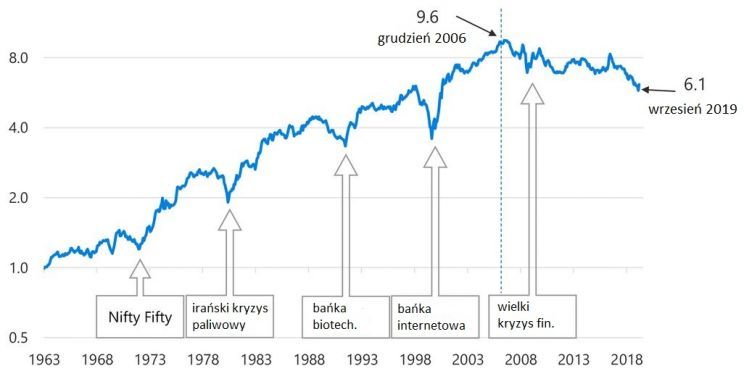

Plotki o śmierci inwestowania w wartość są mocno przesadzone – przekonują eksperci firmy Research Affiliates w wielkim raporcie na ten temat. Według nich, te czynniki które zazwyczaj wymienia się jako główną przyczynę śmierci value investing – takie jak rosnąca popularność spółek technologicznych czy crowdfundingu oraz środowisko ultra niskich stóp procentowych – nie są aż tak silne, aby mogły „uśmiercić” inwestowanie w wartość. Mało tego, zwracają uwagę, że słaby performans spółek typu value mógł być po części kwestią... braku szczęścia.

Wykres 3. Siła relatywna amerykańskich spółek typu value w realcji do spółek typu growth

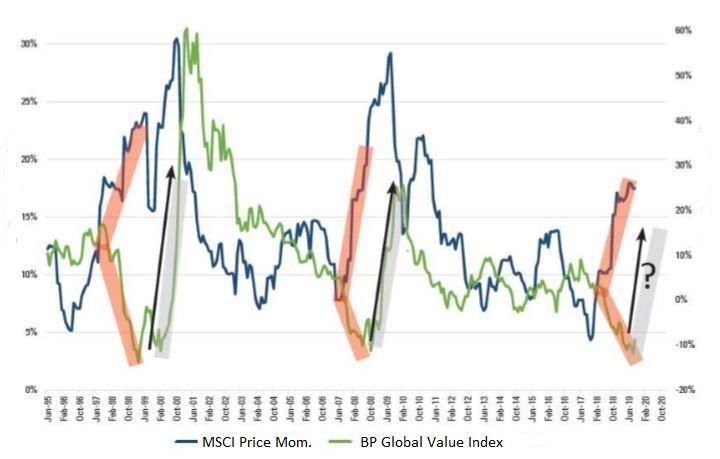

Odwrócenie krzywej rentowności zadziała i tym razem – przekonuje Josh Jones, zarządzający Boston Partners Global Premium Equities Fund. Wskazał on, w wywiadzie opublikowanym na portalu firmy inwestycyjnej ROBECO, że powrót akcji typu value do łask zawsze następował po tym, jak dochodziło do odwrócenia krzywej rentowności na amerykańskich obligacjach. Tego rodzaju zjawisko miało miejsce w maju 2019 roku, a już w sierpniu wiele spółek typu value zaczęło zachowywać się zdecydowanie lepiej. „W roku 2000 krzywa rentowności uległa odwróceniu i początkowo spółki wzrostowe wciąż brylowały na parkiecie, ale już od kwietnia zaczęło się to zmieniać. Od września popadły w niełaskę inwestorów, a ich miejsce zajęły spółki typu value” – wskazał Jones. Tym razem może być podobnie, na pokaz siły spółek mocnych fundamentalnie może jeszcze trochę trzeba zaczekać – zasugerował.

Wykres 4. Indeks siły spółek typu value (w relacji do MSCI World Index, liczony przez Boston Partners) na tle MSCI World Price Momentum Index w latach 1995-2020

Czas trochę pogrzeszyć i zacząć kupować akcje typu value – przekonywał w połowie listopada Cliff Asness, założyciel i szef AQR Capital. „Przez pierwsze 8 lat po ostatnim kryzysie finansowym akcje typu value zachowywały się słabo i to było usprawiedliwione. Ale ostatnie dwa lata wymykają się już logice” – podkreślił Asness. Jego zdaniem jest to możliwe, gdyż inwestorzy wciąż są zapatrzeni w spółki wzrostowe, lekceważąc dobre wyniki firm operujących w tradycyjnych branżach, takich jak sektor użyteczności publicznej czy finanse.

Profesjonaliści już wiedzą, że spółki typu value są bardzo tanie – mówił w połowie grudnia znany inwestor Mohnish Pabrai w wywiadzie dla portalu Morningstar. I wskazywał, że - wedle jego wiedzy - profesjonaliści już napełniają portfele akcjami takich spółek. „Ci inwestorzy, którzy mają przed sobą kilka dekad na rynku, powinni dość mocno postawić na tego typu walory. Przeciętny inwestor powinien je raczej ostrożnie akumulować” – poradził Pabrai.

Zacytowaliśmy tylko kilka najważniejszych nazwisk i najpoważniejszych raportów. Dyskusja na temat powrotu inwestowania w wartość do łask inwestorów trwa i jest bardzo żywa i pogłębiona. I co najważniejsze i najciekawsze, zwolennicy value investing zdecydowanie przeważają.

Źródła wykresów: 1-2. MarketScreener.com, 3. Research Affiliates, 4. Boston Partners