Inwestowanie w wartość nie działa od 30 lat, a nie od 10 lat i szybko to się nie zmieni – przekonują naukowcy

Są dwie podstawowe przyczyny dlaczego od 12 lat, a tak naprawdę od 30 lat, inwestowanie w wartość nie działa. Będzie mu bardzo ciężko wrócić do łask, ale spółki typu value o określonej charakterystyce mogą być dobrą inwestycją.

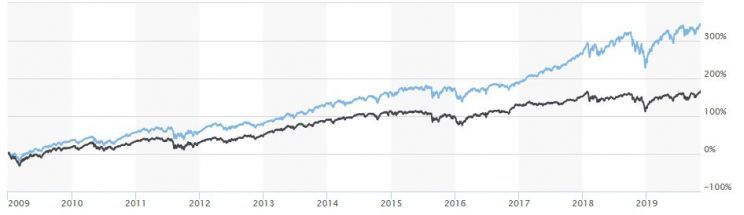

Wiadomo, że od 10 lat inwestowanie w wartość – czyli w silne fundamentalnie spółki giełdowe, które są niedowartościowane przez rynek – nie działa tak dobrze, jak kiedyś. Widać to szczególnie dobrze, jeśli zestawi się ze sobą indeksy Russell 3000 Growth (spółek wzrostowych) i Russell 3000 Value (spółek silnych fundamentalnie). W ciągu ostatniej dekady ten pierwszy poszedł w górę o 345%, a ten drugi ledwie o 165%.

REKLAMA

1. Notowania Russell 3000 Growth (linia niebieska) i Russell 3000 Value (czarna) – 10 lat

Ostatnio przez portale i czasopisma poruszające kwestie o inwestowaniu przetacza się dyskusja na temat tego czy i kiedy inwestowanie w wartość powróci do łask. Jedni twierdzą, że z pewnością tak się stanie, inni wskazują na bezpowrotne zmiany w modelach biznesowych i sposobach ich finansowania, które sprawiają, że inwestorzy już zawsze będą szukali spółek, które w błyskawiczny sposób zwiększają skalę, nie bacząc na zyski.

Ciekawe kwestie związane z inwestowaniem w wartość porusza publikacja naukowa “Explaining the Recent Failure of Value Investing”, w której Baruch Lev z New York University Stern School of Business oraz Anup Srivastava z University of Calgary Haskayne School of Business przekonują, że inwestowanie w wartość nie działa już od… 30 lat.

Inwestowanie w wartość nie działa już od 30 lat

“Powszechnie sądzi się, że inwestowanie w wartość nie działa od około 10-12 lat. My udowadniamy, że nie działa od co najmniej 30 lat, z krótką przerwą po pęknięciu bańki internetowej na przełomie wieków” – rozpoczynają swój artykuł Baruch Lev i Anup Srivastava. Naukowcy postarali się odpowiedzieć na dwa podstawowe pytania: 1. Czemu inwestowanie w wartość przestało działać w 2007 roku? 2. Czy możliwe jest odrodzenie się value investing?

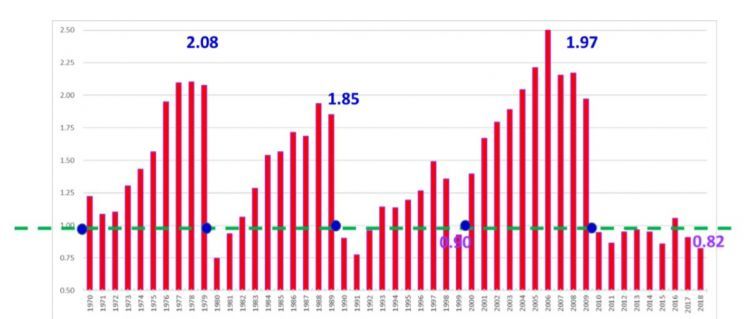

Naukowcy najpierw przebadali kilka dekad na rynku kapitałowym w USA pod kątem stóp zwrotu możliwych do osiągnięcia przy wybieraniu spółek w zgodzie z zasadami inwestowania w wartość. Okazało się, że już od 1989 roku value investing nie działa tak, jak w pierwszych 4 dekadach, po tym jak ten styl opisał Ben Graham w swojej wydanej w 1949 roku książce „Inteligentny inwestor”. Już w latach 90-tych XX wieku kapitał płynął do spółek typu „glamour”, czyli przeważnie do spółek technologicznych, budowanych na fali rosnącej popularności Internetu. Inwestowanie w wartość powróciło na chwilę do łask po pęknięciu bańki internetowej (w 2000 roku główny indeks giełdy Nasdaq spadł o 55%), ale potem znów się zacięło, bo narodziło się drugie pokolenie spółek-celebrytów.

2. Zwrot z zainwestowania 1 USD w wartość (skala roczna od 1970 r.)

Zobacz także: Nauczyciel w cieniu ucznia. Kim był Benjamin Graham, nauczyciel Warrena Buffetta

Dwie przyczyny, dla których inwestowanie w wartość umarło

Baruch Lev i Anup Srivastava twierdzą, że inwestowanie w wartość przestało działać z dwóch powodów: (1) słabości systemów księgowych przyczyniły się do słabej identyfikacji wartościowych spółek, a (2) pokryzysowe niskie tempo rozwoju gospodarczego sprawiło, że spółki typu value bardzo wolno zyskiwały na wartości po 2009 roku.

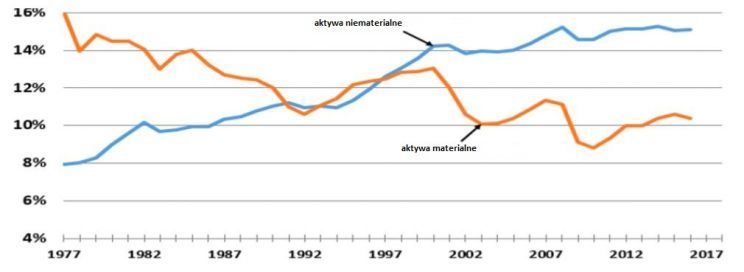

W punkcie nr 1 chodzi głównie o to, że sposób prezentowania wartości księgowej spółek niedostatecznie uwypuklał, albo wręcz przeciwnie, tak ważne kwestie, jak inwestycje w badania i rozwój, systemy informatyczne czy kapitał ludzki. Był pozostałością z dekad, w których liczyło się posiadanie aktywów takich jak ziemia, budynki czy maszyny. W niektórych przypadkach mógł też powodować, że spółka była postrzegana jako „przeinwestowana”, więc nie stanowiła okazji inwestycyjnej. Wartość inwestycji korporacyjnych w aktywa niematerialne przewyższyła wartość inwestycji w aktywa materialne mniej więcej 20 lat temu.

3. Udział inwestycji korporacyjnych w aktywa materialne i niematerialne

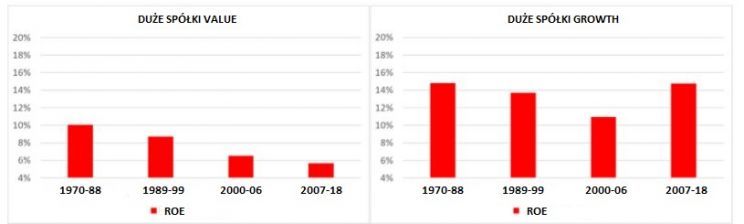

4. ROE (zwrot na kapitale) w wybranych okresach – spółki value kontra growth

Naukowcom udało się jednak wyodrębnić spółki typu value, które w ostatniej dekadzie spisały się bardzo dobrze. Okazało się, że miały one pewne cechy wspólne. Warto je poznać, by zdać sobie sprawę, co może w przyszłości decydować o dynamicznych wzrostach na wybranych spółkach typu value:

- Duże nakłady inwestycyjne na aktywa niematerialne (badania i rozwój, IT, marki).

- Relatywnie wysoki Capex.

- Stały wzrost wolumenu sprzedaży.

- Relatywnie wysokie zadłużenie, w stosunku do aktywów ogółem.

- Zyski.

- Skup akcji własnych.

Czy inwestowanie w wartość powróci kiedyś do łask? Naukowcy są sceptyczni. Zwracają uwagę, że obecnie – wedle ich obliczeń – spółki typu value wcale nie są o wiele tańsze, niż spółki typu growth, które wydają się być mocno przewartościowane. Poza tym wielkie spółki paliwowe czy z sektora użyteczności publicznej powinny dokonać wielkich inwestycji, aby „uciec do przodu”, ale problem w tym, że nie za bardzo je na to stać – tkwią więc w błędnym kole. Być może do powrotu inwestowania w wartość przyczyniłaby się znaczna obniżka wycen spółek typu growth, do której mogłoby dojść na skutek zmaterializowania się np. ryzyka regulacyjnego (ograniczenia działalności spółek technologicznych czy biotechnologicznych), jednak tej jak na razie nie widać na horyzoncie.