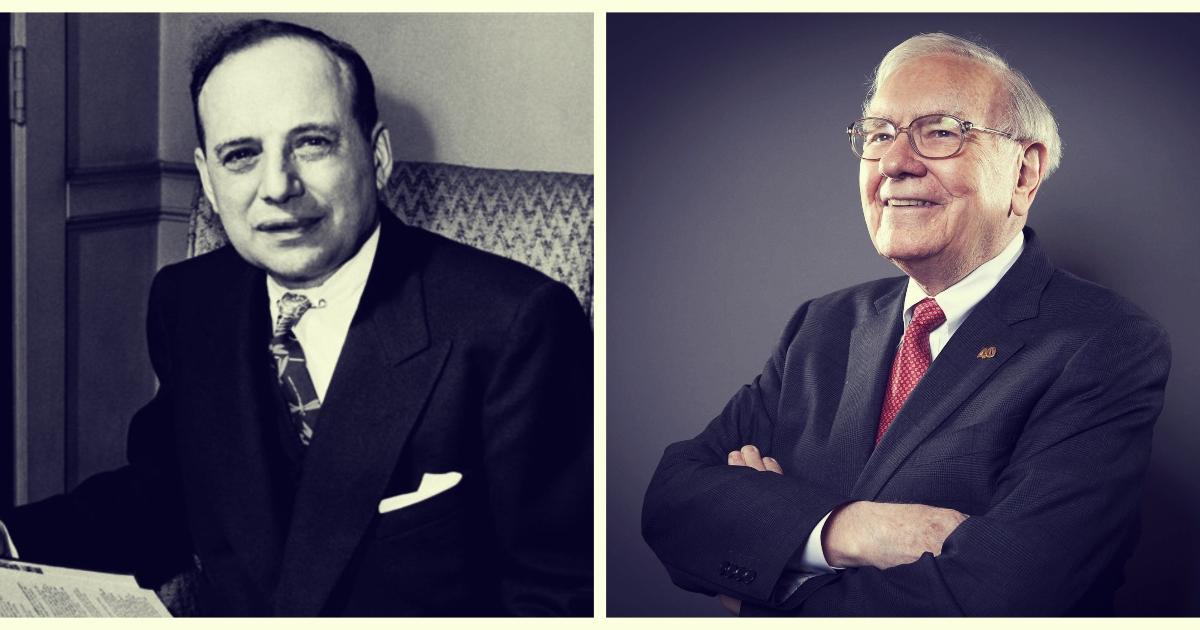

Nauczyciel w cieniu ucznia. Kim był Benjamin Graham, nauczyciel Warrena Buffetta

Benjamin Graham uważany jest za twórcę stosowanej dziś analizy fundamentalnej. To przyjaciel, mentor i najważniejszy nauczyciel Warrena Buffetta. Kim był, jak go dzisiaj określamy, ojciec inwestowania w wartość? Zapraszamy do pierwszego artykułu z cyklu Sylwetki 'legendarnych inwestorów' poświęconego Benowi Grahamowi – profesorowi finansów, który swoją wiedzę inwestycyjną nabył przede wszystkim jako praktyk.

Kim właściwie jest ten cały Graham?

Sir Izaak Newton, parafrazując słowa Bernarda z Chartres w liście do Roberta Hooka w 1676 roku, napisał: Jeśli widzę więcej, to tylko dlatego, że stoję na ramionach olbrzymów. Nieustający progres wszystkich dziedzin nauki jest możliwy dzięki dziedzictwu wypracowanemu przez naszych poprzedników. Dzisiejsze osiągnięcia bazują na wczorajszej podstawie badawczej, która w znamienitej większości przypadków opiera się na teoriach stworzonych przez poprzednie pokolenia. Ład do nieustrukturyzowanej dziedziny inwestycji finansowych wniósł w XX wieku Benjamin Graham, nazywany dziś Ojcem Analizy Fundamentalnej i Ojcem Inwestowania w Wartość.

REKLAMA

W 2008 roku na pierwszym miejscu listy najbogatszych ludzi świata znalazł się miliarder z miejscowości Omaha – Warren Buffett. Majątek Amerykanina pochodził z wartego miliardy dolarów pakietu akcji zarządzanej przez niego spółki ubezpieczeniowej Berkshire Hathaway, która do dziś jest niczym innym jak quasi–otwartym funduszem inwestycyjnym. Buffett zaczął przygodę z inwestycjami w wieku lat jedenastu, jednak początkowo nie szło mu wcale najlepiej. To, co wyróżniało go z tłumu ludzi bardzo młodych i ambitnych, to niegasnące pragnienie wiedzy, które doprowadziło go do Benjamina Grahama w 1949 roku, a w 1950 roku do jego drugiej bestsellerowej publikacji – do ”Inteligentnego Inwestora”. Młody Buffett był pod wielkim wrażeniem filozofii Grahama, dlatego od tego momentu zaczął robić wszystko, aby móc z nim pracować i uczyć się od niego. Właśnie dzięki temu Warren trafił najpierw na Columbia University, a później do Graham–Newman Corporation – quasi–funduszu powierniczego prowadzonego przez Benjamina Grahama.

Zobacz także: Berkshire Hathaway ma rekordową kwotę w gotówce. Mimo to Warren Buffett wciąż nie dokonał wielkiego przejęcia

Bohater niniejszego artykułu był praktykiem, jednak dość wcześnie zauważył, że do prawidłowego, skutecznego i ponadczasowego zbadania tematu inwestycji finansowych niezbędne są narzędzia charakterystyczne dla ścisłych dziedzin nauki, dlatego też kwestią czasu stało się objęcie przez Grahama stanowiska profesora Columbia University. Ben, bo tak miliarder z Omaha zwykł nazywać swojego nauczyciela, był urodzonym w 1894 roku inwestorem, który stworzył podwaliny analizy fundamentalnej oraz analizy behawioralnej. Pisząc podwaliny mam na myśli pierwsze naukowo skuteczne modele i ponadczasowe zasady, które każdy inwestor z powodzeniem mógł stosować. Co ważniejsze, modele te były uniwersalne, a więc skuteczne niezależnie od sytuacji rynkowej. Graham niemal gwarantował inwestorowi, że jeśli tylko będzie stosował się do opisanych przez niego porad, to na rynku kapitałowym przynajmniej nie straci – a do dziś jest to obietnica, którą zarządzającym kapitałem dość trudno jest spełnić. Zysk miał być proporcjonalny do włożonego wysiłku oraz osiągany w długim okresie czasu. Tak, to Graham wdrożył i udowodnił skuteczność strategii Buy (Cheap and Smart) & Hold, uprzedzając tym samym Philipa Fishera.

Dlaczego Buffett darzył Grahama tak wielką estymą?

Aby odpowiedzieć na to pytanie, należy zrozumieć jak wyglądała nauka inwestycji finansowych przed pozycjami ”Security Analysis” i ”Inteligentny Inwestor”. Jak pisze Jason Zweig: W czasach przed nim osoby obracające pieniędzmi postępowały niczym średniowieczna gildia, kierująca się w dużej mierze przesądami, domysłami i hermetycznymi rytuałami. Profesor Benjamin Graham wniósł w tę dziedzinę naukowy porządek – opisał aspekty wpływające na stopę zwrotu z inwestycji, wyprowadził wskaźniki użyteczne w procesie analizy finansowej kondycji przedsiębiorstw, skwantyfikował zmienne zwiększające prawdopodobieństwo wyboru przedsiębiorstwa nadzwyczajnie atrakcyjnego inwestycyjnie, zwrócił uwagę na różnicę między ceną a wartością, przedstawił behawioralne aspekty decyzji podejmowanych przez inwestorów oraz ich profile psychologiczne. Graham oddzielił strategie inwestora od strategii spekulanta, zdefiniował pojęcie ryzyka finansowego, w dążeniu do poszanowania etyki, profesjonalizmu i budowania zaufania do rynku finansowego zapoczątkował ideę CFA, a także przedstawił pojęcia i metody obliczania Marginesu Bezpieczeństwa, Formuły Benjamina Grahama i wartości wewnętrznej przedsiębiorstwa.

Co jednak najbardziej zasługuje na podziw, to fakt, że wszystkie nauki Grahama są aktualne po dziś dzień – i to w branży, parafrazując Buffetta, w której większość tekstów po kilku tygodniach lub miesiącach od publikacji staje się nieco śmieszna. Fakt ten prawdopodobnie wynika z akademickiego szlifu pozycji. Zarówno ”Inteligentny Inwestor”, jak i ”Security Analysis” są książkami naukowymi – przedstawiają szczegółowe dane i wnioski z wieloletnich badań naukowych, jednak nie stają się przez to nieprzystępne, głównie ze względu na liczne objaśnienia i wskazówki kierowane do inwestorów indywidualnych. To właśnie z tego powodu publikacje Benjamina Grahama określane są mianem przełomowych – to nie są spisy domysłów, ciekawych historii, anegdot i przypadkowych doświadczeń autorów (współautorem ”Security Analysis” jest D. L. Dodd), a pierwsze tak szerokie i rzetelne badania rynku kapitałowego, w dodatku poparte doświadczeniem w zarządzaniu aktywami i w tworzeniu portfeli inwestycyjnych oraz uzupełnione pasją i zamiłowaniem godnym najznamienitszego prekursora.

Zobacz także: Berkshire Hathaway po odejściu Warrena Buffetta będzie jak Apple po odejściu Steve’a Jobs’a

Przecież to wszystko to tylko teoria inwestowania

Ale w zasadzie dlaczego mielibyśmy zwracać uwagę na profesorską postawę Bena, skoro to jego najlepszy uczeń stworzył tak wielkie imperium inwestycyjne? Jest jeden powód, dla którego osiągnięcia Grahama powinny być wyniesione na piedestał – w czasie swojej wieloletniej aktywności wykazał średnioroczną stopę zwrotu z zainwestowanego kapitału w wysokości 20% (jest to liczba, która prawdopodobnie nie zawiera prowizji menedżerskiej, szacowany zwrot po jej uwzględnieniu to około 15–17%), co znacznie przewyższa 12,2–procentową średnią Wall Street dla tego okresu.

Jest to wynik bardzo zbliżony do wyniku osiągniętego w długim terminie czasu przez Buffetta, który na ten moment wynosi około 21% (co prawda S&P500 zrealizował w tym czasie 10% średniorocznej stropy zwrotu). Ta drobna dysproporcja benchmarku w niczym nie umniejsza Grahamowi – profesor wypracował ten wynik używając wyłącznie popularnych instrumentów finansowych o niskim poziomie ryzyka, portfele Graham–Newman Corporation notowały bardzo niskie odchylenia standardowe stóp zwrotu. Styl ten minimalizuje niepożądane efekty dla inwestora–udziałowca, który często kierowany jest przez sprzeczne emocje strachu i nadziei. Właśnie z tego powodu filozofia Bena zasługuje na szczególne miejsce w kanonie modeli inwestycyjnych – daje inwestorowi komfort psychiczny i jednocześnie maksymalizuje zyski.

Ośmielę się wyprowadzić tezę, że każdy z Czytelników doskonale zna postać Warrena Buffetta. Jego zachowawcze podejście do inwestycji, oszczędność, długi horyzont inwestycyjny oraz charakterystyczny sposób oceny przedsiębiorstw i doboru wyśmienitych spółek przechodzących przejściowe problemy są dziś wręcz kultowe. Mało kto, natomiast, zdaje sobie sprawę, iż wszystkie te aspekty są pewną funkcją – funkcją zaczerpniętą z Benjamina Grahama, lekko zmodyfikowaną i użytą na rynku finansowym w bardzo długim okresie czasu. Buffett nie wynalazł koła na nowo, a wypracował swój model inwestycyjny na podstawie dorobku Wielkich Inwestorów mu ówczesnych. 85% modelu Buffetta, które ten Wielki Inwestor zawdzięcza Grahamowi, wciąż jest aktualne i żywe, pomimo śmierci Bena w 1976 roku, między innymi w postępowaniu Warrena oraz w imieniu jego syna (Howard Graham Buffett). Do dzisiaj miliarder zajmujący ostatnie miejsce na podium najbogatszych ludzi świata mawia, że jego Mentor nauczył go, iż każdego dnia należy zrobić coś kreatywnego, coś głupiego i coś wielkodusznego.

Takiej filozofii Państwu i sobie życzę.