Strategie long volatility - co to jest i jak je stosować w praktyce?

Rynek byka na długu skarbowym dobiegł końca. Portfele trzeba teraz zabezpieczać instrumentami dającymi zarabiać podczas wzrostu zmienności na giełdach.

Portfele mało wrażliwe na ryzyko można skonstruować przy wykorzystaniu strategii long volatility. Jak one działają opisał niedawno Nicolas Rabener – dyrektor zarządzający firmy FactorResearch - na łamach blogu CFA Institute w tekście pt. „Creating Anti-Fragile Portfolios”.

REKLAMA

Nie wszystko idzie zgodnie z planem, gospodarka też nie zawsze rośnie

Rabener podkreśla, że generalnie istnieją 3 typy inwestorów, niezależnie od tego, jaki mają profil (agresywny czy konserwatywny), oraz niezależnie od tego, jakie aktywa preferują (akcje, obligacje, nieruchomości). Pierwszy typ kupuje aktywa, które są tanie. Drugi takie, których cena jest w trendzie wzrostowym. Trzeci kupuje aktywa z dużą wartością fundamentalną.

„W związku z tym podstawowym pytaniem jest pytanie o ryzyko. Czy portfel jest ustawiony pod wzrost, czy spadek zmienności? Większość aktywów rośnie na cenie, gdy występuje wzrost gospodarczy. Jest tak nawet z tymi, które na pierwszy rzut oka powinny być odporne na recesje. Spróbujcie bowiem sprzedać nieruchomość biurową w środku recesji” – przekonuje Rabener.

Jego zdaniem, gdy popatrzymy na to wszystko z perspektywy, z wystarczającą głębią spojrzenia, to okaże się, że aktywa inwestycyjne i gospodarka to jest swego rodzaju system Ponziego: wszystko opiera się na tym, że wszyscy liczą na dalszy wzrost gospodarczy. „A co napędza wzrost gospodarczy? Wzrost produktywności oraz kolejne, wchodzące na rynek pracy, roczniki ludzkiej populacji. Teoretycznie, rozwój technologiczny powinien podwyższać produktywność, ale na razie naukowcy nie potwierdzają tej zależności. Jeśli chodzi o trendy demograficzne, to tutaj wszystko jest jasne, bo można je obserwować. Gdy spojrzymy na Japonię i jej gospodarczą historię ostatnich dekad, to zrozumiemy, że nie zawsze liczebność populacji zwiększa się, a produktywność nie zawsze rośnie. Czyli kurczenie się PKB jest możliwe, nie tylko w skali jednego kraju, ale też w skali globalnej. Czyli, wracając na pole inwestycji, portfele oparte na klasycznych aktywach, takich jak akcje czy nieruchomości, obstawiają wzrost gospodarczy… którego może nie być” – tłumaczy Rabener.

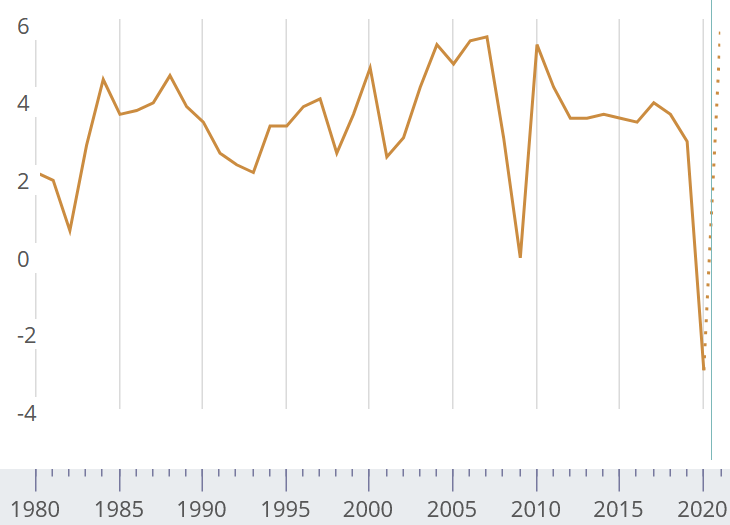

Świat - tempo wzrostu PKB (r/r)

Źródło: MFW

Zobacz także: Jesień może być ciężka na rynku akcji – ostrzega zarządzający funduszu, który w I połowie 2020 roku stracił 21 mld USD

Instrumenty na wzrost zmienności są lepsze, niż obligacje

Rabener wskazuje, że klasyczne portfele - złożone z akcji, obligacji i nieruchomości – stosują tak naprawdę strategię short volatility. To oznacza, że liczą na dobre czasy, gładki rozwój, czyli niską zmienność. „Oczywiście, niektórzy inwestorzy czy niektóre fundusze starają się zabezpieczać przez ryzykiem. Ale zazwyczaj albo i tak cierpią podczas krachów, albo notują niską alfę w średnim i długim terminie. A przecież stosowane zabezpieczenia nie są tanie. Widać to po kosztach strategii typu managed futures” – wskazuje ekspert.

Według niego, bardzo ciekawym rozwiązaniem inwestycyjnym są strategie long volatility. Pozwalają one zarabiać i podczas skoków zmienności wywołanych ekstremalnymi zdarzeniami rynkowymi, jak i w okresach podwyższonej zmienności wywołanej szeregiem różnych czynników.

„W ciągu ostatnich 30 lat komponentem nadającym portfelom stabilność były obligacje. Ale ten czas dobiegł końca. Obecnie rentowności są bardzo niskie, czasami wręcz ujemne. Widać, że rynek byka na długu dobiegł końca” – wskazuje Rabener. „Poza tym, portfele w których są tylko akcje, obligacje i nieruchomości, są portfelami narażonymi na wzrost zmienności, a nie dającymi ochrony na wypadek wolnego, czy nawet ujemnego tempa wzrostu PKB” – dodaje.

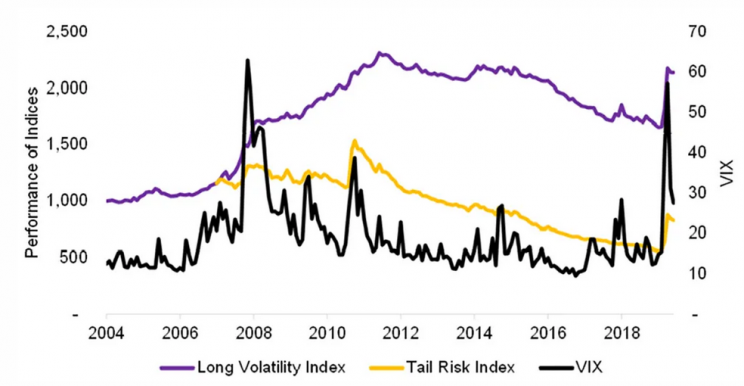

Notowania Long Volatility Index, Tail Risk Index oraz VIX od 2004 roku

Źródło: FactorResearch

Korelacja strategii long volatility z indeksem S&P500 w latach 2004-2020 wyniosła średnio -0,32, a z obligacjami 0,26. „Oczywiście, te strategie słabo spisują się w okresach niskiej zmienności, ale to samo możemy powiedzieć o niemal każdej klasie aktywów.

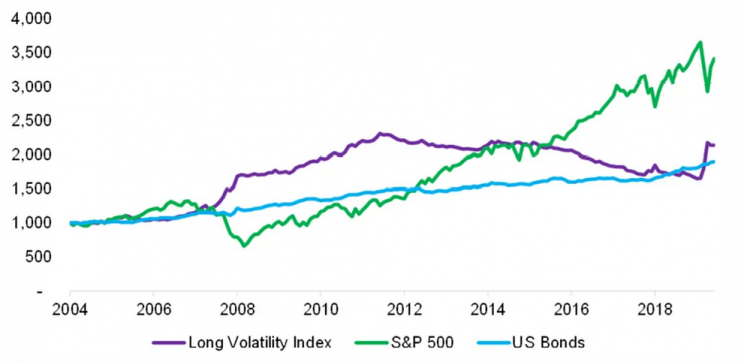

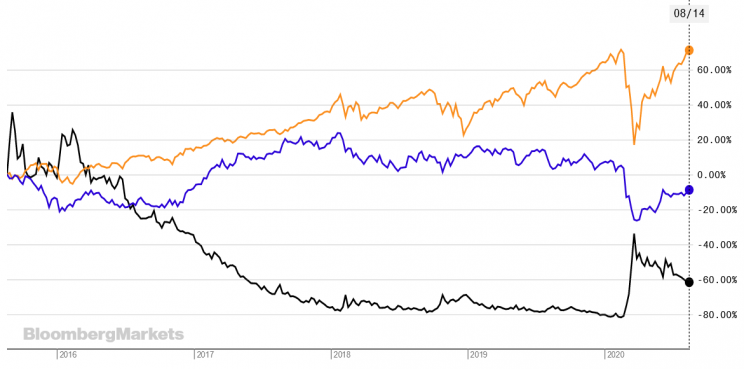

Notowania Long Volatility Index na tle S&P500 oraz indeksu amerykańskich obligacji

Źródło: FactorResearch

Jak wypada w praktyce dodanie instrumentu long volatility do portfela 60/40 (60% akcji, 40% obligacji)? Okazuje, że portfel 48/32/20 (48% akcji, 32% obligacji, 20% long vol.) w latach 2004-2020 spisał się nieco gorzej (CAGR = 6,8%) od portfela 60/40 (CAGR = 7%), ale za to może się pochwalić o połowę mniejszym maksymalnym obsunięciem (16,3% w porównaniu do 30,1%).

Od siebie możemy dodać, że w polskich domach maklerskich można znaleźć instrumenty, przy pomocy których można zastosować strategię long volatility. Na przykład w ofercie jednego z bankowych biur maklerskich znajduje się Lyxor S&P 500 VIX Futures Enhanced Roll ETF, czyli fundusz przyjmujący ekspozycję na indeks strachu. Tenże fundusz pobiera 0,6% od aktywów w skali roku.

Notowania Lyxor S&P 500 VIX Futures Enhanced Roll ETF (linia czarna) na tle WIG20 ETF (linia niebieska) oraz S&P500 (linia pomarańczowa) – 5 lat

Źródło: Bloomberg