Oto dlaczego trzeba mieć w portfelu małe spółki z rynków wschodzących

Małe spółki z rynków wschodzących to może być dobry wybór, dywersyfikujący portfel i zapewniający bardzo dobrą relację zysku do ryzyka – uważa Will Ballard, analityk Aviva Investors.

„Masa kapitału płynie w kierunku funduszy odwzorowujących indeks MSCI Emerging Market, który grupuje 1 400 spółek z rożnych rynków wschodzących. Jednak ten indeks wcale nie zapewnia należytej dywersyfikacji, tę należy zrobić samemu, wybierając atrakcyjne małe spółki do portfela” – stwierdził Will Ballard, analityk Aviva Investors, w tekście „When it comes to emerging markets, small is beautiful”.

REKLAMA

ETF-y nie gwarantują dywersyfikacji

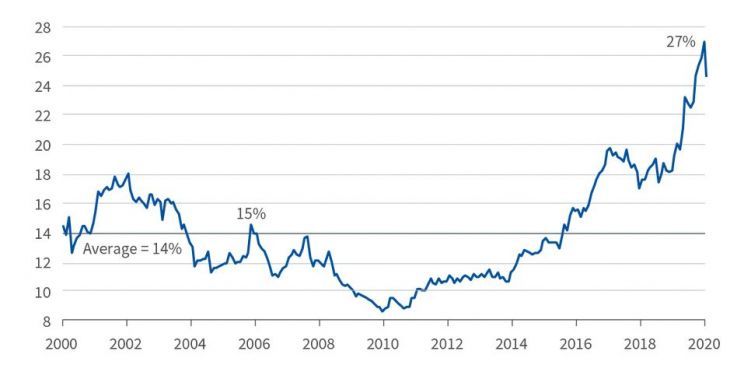

Ballard zwraca uwagę, że w 5 z największych spółek wchodzących w skład MSCI Emerging Market Index stanowi aż 25% jego portfela. Co więcej, te spółki – a są to Alibaba, Tencent, Meituan, Samsung Electronics oraz Taiwan Semiconductor (TSMC) – reprezentują li tylko sektor technologiczny, a 3 z nich to spółki chińskie. Tymczasem, jak przypomina Ballard, chiński rząd wysyłał już sygnały, że jest zaniepokojony monopolistyczną pozycją kilku największych krajowych firm. „To oznacza, że te giganty mogą się znaleźć, wcześniej niż później, pod ostrzałem chińskich regulatorów” – uważa Ballard. „To nie musi oznaczać, że przy jakichś interwencjach regulatorów cały chiński sektor technologiczny straci znacząco na wycenie, ale historia uczy, że największe spółki zawsze obrywają w takich okolicznościach najmocniej” – dodaje.

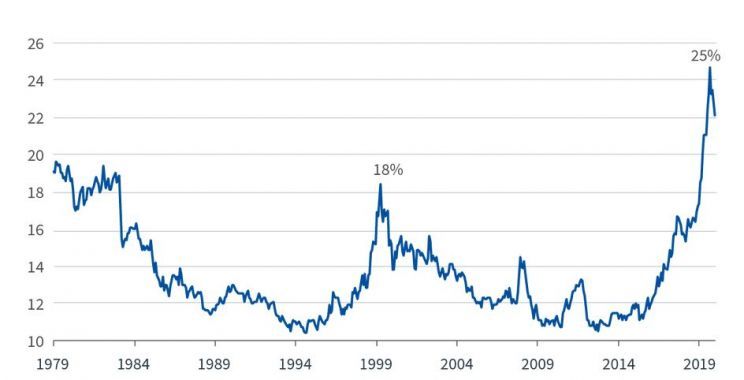

Zdaniem eksperta Aviva Investors, podobny problem koncentracji kapitalizacji giełdowej w kilku technologicznych gigantach występuje także na rynku amerykańskim. Kapitał płynie najbardziej ochoczo do spółek takich, jak Apple, Microsoft, Amazon, Google czy Tesla – wskazuje Ballard. „Jeśli prześledzimy koncentrację / wagę 5 największych spółek z S&P500 w ostatnich 30 latach, to przekonamy się, że jej stopień z roku 2000 jest niczym, przy tym, z czym mamy dziś do czynienia” – podkreśla analityk.

Ballard ostrzega, że po rynku niedźwiedzia spółki, które miały dużą wagę w głównych indeksach, często nie mogą się podnieść latami. „Cisco Systems, które było jednym z gigantów ery bańki internetowej, po jej pęknięciu zachowywało się gorzej od indeksu szerokiego rynku przez 20 kolejnych lat” – wskazuje analityk Aviva Investors.

Udział 5 spółek z największą wagą w całym portfelu MSCI Emerging Market Index

Źródło: Aviva Investors

Udział 5 spółek z największą wagą w całym portfelu S&P500

Zobacz także: Najpopularniejszy niemiecki Youtuber giełdowy i fan polskiego gamingu kupił akcje PlayWay

Małe spółki mają dużo zalet

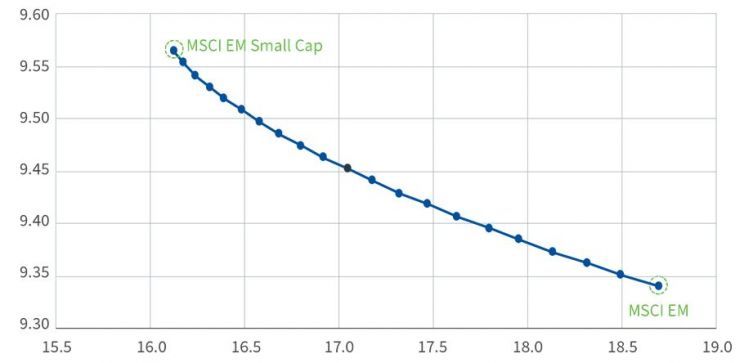

Zdaniem Ballarda, inwestorzy powinni dywersyfikować część akcyjną swojego portfela małymi spółkami z rynków wschodzących. „Gdy spojrzymy się wstecz, na 20 lat historii giełd, zobaczymy, że najlepsze efekty przynosiło dodawanie do portfeli małych spółek. Te dwie dekady przyniosły mnóstwo zawirowań, m.in. wielki kryzys finansowy, krach na akcjach chińskich w 2015 roku czy koronakrach. Za każdym razem okazywało się, że małe spółki z rynków wschodzących rozwiązywały problem nadmiernej koncentracji portfela. Dane pokazują także, że posiadanie takich walorów w portfelu poprawia relację zysku do ryzyka w długim terminie. W okresach 5-letnich MSCI Emerging Market Small Cap Index bije indeks dużych spółek przez 70% czasu” – podkreśla Ballard.

Według niego, przekonanie, że małe spółki to duże ryzyko, jest błędne. „Na rynkach rozwiniętych zmienność jest rzeczywiście domeną małych spółek, a nie dużych. Tymczasem na rynkach wschodzących jest inaczej i małe spółki gwarantują sowite zyski przy zmienności mniejszej, niż w przypadku dużych spółek” – podkreśla Ballard. „To dlatego małe spółki z rynków wschodzących są doskonałym uzupełnieniem portfela inwestora, który inwestuje globalnie. Mogą przynieść ponadprzeciętne stopy zwrotu, a jednocześnie umiejętnie dywersyfikować portfel” – podkreślił Ballard.

Efektywność MSCI EM Small Cap vs. MSCI EM Index – 20 lat (zannualizowany zysk – skala pionowa, zannualizowane ryzyko – skala pozioma)

Źródło: Aviva Investors