Nadchodzi czas spółek value, dywidendowych i złota – uważają analitycy Amundi

Jak inwestować w środowisku wysokiej inflacji, średniego tempa wzrostu, inwestycji w infrastrukturę oraz „zieloną transformację” – wskazują eksperci Amundi w prognozie na II połowę 2021 roku.

„Wierzymy, że akcje są najlepszym silnikiem do pomnażania wartości w najbliższym czasie. Radzimy stawiać na spółki value, dywidendowe oraz z sektora infrastruktury” – przekonują eksperci firmy inwestycyjnej Amundi w prognozie na II półrocze 2021.

REKLAMA

Zmienia się finansowy ład, pojawia się „zielone światło” dla wysokiej inflacji

Eksperci Amundi zwrócili uwagę na kilka kluczowych faktów dotyczących światowej gospodarki oraz rynków kapitałowych:

- Światowa gospodarka wchodzi na szczyt odbicia po pandemii.

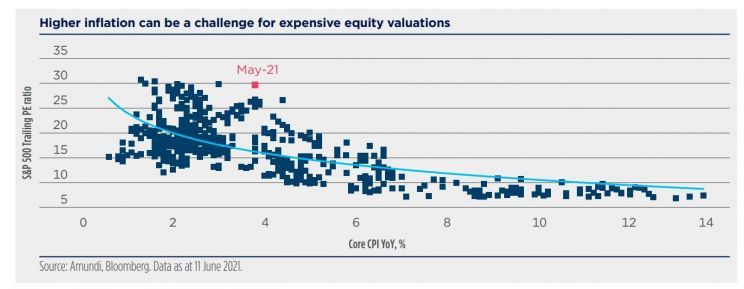

- Rynki w cenach aktywów umieszczają niską inflację oraz dalsze przyspieszenie tempa wzrostu gospodarczego, ale zapewne się mylą, gdyż bardziej prawdopodobne - wedle analityków Amundi - jest spowolnienie tempa wzrostu oraz pojawienie się wysokiej inflacji.

- Banki centralne mają swego rodzaju „apetyt” na wysoką inflację i pozwolą jej rosnąć tak długo, jak to będzie możliwe, jak to będzie znośne społecznie.

- To oznacza, że oddalamy się od ładu opartego na twardych regułach fiskalno-monetarnych.

- Minie trochę czasu, aż instytucje przyzwyczają się do nowej rzeczywistości, w której niemal nikt nie przejmuje się wysoką inflacją. Inwestorzy uważają, że obudzą się w latach 30-tych XX wieku, ale oni się obudzą w latach 70-tych.

- Jednym z największych czynników ryzyka dla systemu finansowego jest wymknięcie się krzywej dochodowości spod kontroli.

- „Nowy ład” zagraża zyskom z portfela 60/40. Inwestorzy muszą zacząć brać pod uwagę pojawienie się wysokiej inflacji i pod nią „ustawiać” portfele.

- W opinii analityków Amundi, obligacje rządowe nie są już dobrym elementem dywersyfikującym portfel.

Analitycy Amundi podkreślają, że największym pytaniem, jakie zadaje sobie teraz rynek, jest: kiedy i w jaki sposób Fed rozpocznie zacieśnianie, czy zdecyduje się na cykl podwyżek stóp? Od tego, w jaki sposób zostanie to zrobione, zależy los nie tylko gospodarki, ale też wyceny akcji i obligacji.

Co się może stać z wyceną (drogich) akcji w okresie wysokiej inflacji

Źródło: Amundi

Zobacz także: Benzyna jest najdroższa od 7 lat. Trend wzrostowy na ropie i silny dolar windują ceny paliw

Jak inwestorzy powinni przygotować portfele na wysoką inflację

Co to wszystko oznacza dla inwestorów? „Przewidujemy, że w okresie wysokiej inflacji korelacja akcji i obligacji będzie dodatnia. Ponieważ akcje to must have w takim środowisku, więc w portfelach obligacje powinny zostać zastąpione czymś innym. Należy znaleźć inne składniki dywersyfikujące portfele” – uważają analitycy Amundi.

Idąc dalej, analitycy Amundi zalecają włączyć do portfela więcej aktywów alternatywnych oraz fizycznych, a pozbyć się obligacji. „W krótkim terminie z pewnością warto stawiać na akcje. Jednak wszystko zależy od tego, jaka będzie stopa inflacji. Jeśli na trwałe przekroczy ona poziom 3%, taki stan rzeczy może zacząć szkodzić rynkowi akcji” – ostrzegają eksperci Amundi.

Wzór na przebudowę portfela 60/40

Źródło: Amundi

Analitycy Amundi ostrzegają, że obecnie przed rynkami czeka droga pełna czynników ryzyka, droga bardzo wyboista. Jest praktycznie tylko kwestią sporną jak bardzo wyboista ona będzie. Oto bowiem głównymi czynnikami ryzyka są: dalszy rozwój pandemii (nowe mutacje wirusa) oraz błędy banków centralnych, w tym wymknięcie się spod kontroli krzywej dochodowości. Pojawiają się także inne czynniki, które też niemało mogą namieszać, jak ryzyko upadłości dużych międzynarodowych korporacji, czy też spowolnienie / kryzys w Chinach.

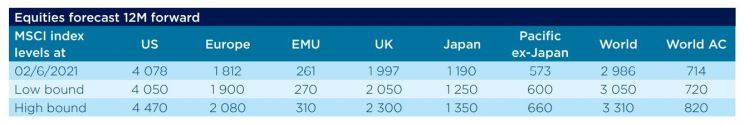

Przechodząc do szczegółów, analitycy Amundi radzą usuwać z portfeli obligacje, a zwiększać udział akcji oraz aktywów alternatywnych. Wskazują, że w większości scenariuszy rynkowych dobrze powinny spisywać się akcje azjatyckie oraz złoto i inne metale (przemysłowe i szlachetne).

“Może nadejść przerwa w ożywieniu gospodarczym, ale środowisko pozostaje pro-cykliczne, co faworyzuje takie rynki, jak Europa, Japonia czy rynki wschodzące. Inwestorzy powinni już teraz faworyzować spółki value i dywidendowe, biznesy z mocnymi bilansami. Według nas, rotacja z growth do value dopiero się zaczyna. Szczególnie dużym zainteresowaniem w warunkach wysokiej inflacji będą cieszyły się spółki z wysoką stopą dywidendy” – podkreślają.

Relacja forward P/E spółek wzrostowych i value

Źródło: Amundi

Jeśli chodzi o rynki rozwinięte, to analitycy Amundi radzą niedoważać akcje spółek wzrostowych (technologicznych), a przeważać akcje spółek value (tanie, cykliczne spółki z tradycyjnych sektorów) oraz akcje spółek dywidendowych. „Szczególnie zwracamy uwagę na akcje spółek z sektora infrastruktury. Inwestycje w infrastrukturę to jest jedno z głównych założeń niemal wszystkich rządów z krajów rozwiniętych. Szczególnie warto szukać walorów, które będą korzystały na inwestycjach w tzw. przemianę energetyczną, to znaczy w zielone źródła energii” – podkreślają analitycy Amundi.

Projekcja prognoz dla indeksów MSCIw horyzoncie 12 miesięcy

Źródło: Amundi