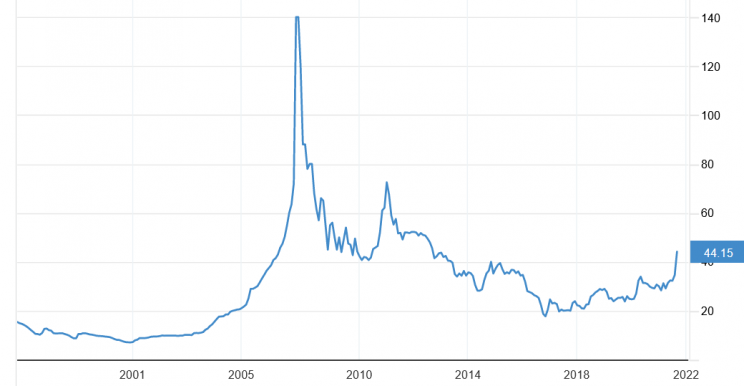

Uran najdroższy od 7 lat, ale uranowa hossa może dopiero się rozkręcać

Cena uranu jest najwyższa od 2014 roku. Po wielu latach zapomnienia hossa na tym rynku może dopiero się zaczynać.

Kilka miesięcy temu, dokładnie 22 kwietnia, pisaliśmy, że uran wraca do łask. Od tamtej pory cena kontraktów na uran poszła w górę o około 40%, a kurs spółki Cameco – jednego z największych producentów tego surowca – o około 45%. Ostatnie kilka tygodni przyniosło ożywienie popytu na tym rynku. Wygląda na to, że uranowa hossa chyba dopiero się rozpędza.

REKLAMA

Notowania ceny uranu (USD za funt, NYMEX)

Źródło: Trading Economics

Czemu uran wraca do łask

Zacznijmy od fundamentów. Czemu uran wraca do łask? Czemu jego cena zaczęła rosnąć w ostatnich miesiącach, kończąc bessę zapoczątkowaną w 2007 roku?

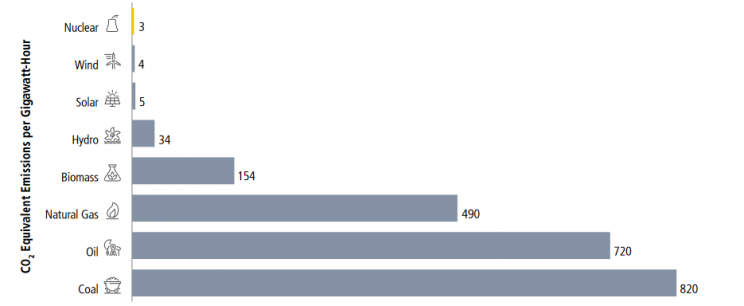

Po pierwsze dlatego, że do łask – bo traumie wywołanej katastrofą w japońskiej Fukushimie – wracają elektrownie atomowe. W Chinach w budowie jest 11 reaktorów, 7 w Indiach oraz 4 w Korei Płd. – wynika z raportu Swiss Resource Capital. Energia nuklearna jest bardzo czysta, więc wpisuje się w walkę ze zmianami klimatu. Wedle World Nuclear Association, 440 istniejących reaktorów wymaga 79 500 ton koncentratu uranowego w skali roku, a do 2030 roku popyt na niego zwiększy się o 26%.

Emisja ekwiwalentu CO2 na gigawatogodzinę

Źródło: Sprott

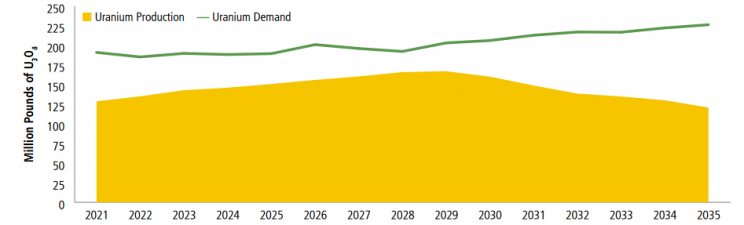

Po drugie, zapasy surowca i siły produkcyjne branży po wieloletnim kryzysie nie są duże. W dodatku w ostatnich kwartałach zamkniętych zostało kilka kopalń, a firma Cameco miała przestoje w wydobyciu w trakcie pandemii. Podaż będzie miała problem z dotrzymaniem kroku rosnącemu popytowi przez miesiące, kwartały, a nawet i lata, jeśli chęć Azjatów do otwierania kolejnych elektrowni będzie rosła. Oczywiście, mogą się pojawić nowe inwestycje, nowe kopalnie, ale eksperci szacują, że zacznie się to dziać dopiero, gdy cena funta uranu przekroczy 50-60 USD, poza tym przecież okres realizacji takich inwestycji jest dość długi, liczony w kwartałach lub latach – więc ograniczona podaż surowca może utrzymać się jeszcze długo.

Gra podaży i popytu na rynku uranu

Źródło: Sprott

Po trzecie, kilka tygodni temu został uruchomiony fundusz Sprott Physical Uranium Trust firmy Sprott, pozwalający przyjmować ekspozycję na fizyczny uran. Jest on notowany jak na razie na kanadyjskiej giełdzie TSX, ale już widać spory popyt na jego jednostki. Po tym relatywnie krótkim okresie czasu ma on już 1,13 mld USD aktywów. Na amerykańskiej NYSE ma się pojawić za kilka miesięcy.

Warto także pamiętać, że z jednej strony uran nie jest istotnym kosztem w wytworzeniu energii w elektrowni jądrowej (czyli nawet istotny wzrost jego ceny niewiele zmieni dla operatora), ale z drugiej strony jest niezbędny – więc popyt na niego ma zerową elastyczność.

Zobacz także: 5 spółek z wysoką dywidendą powyżej 6%, a nawet 8% - ostatnie dywidendy w tym roku

Byki na uranie

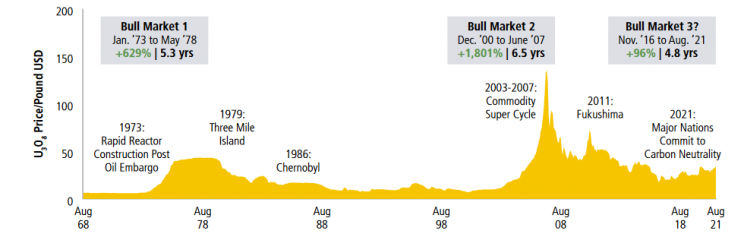

Wiele wskazuje więc na to, że rozpoczyna się nowy, wielki rynek byka na uranie. Najbliższe miesiące mogą być wciąż pomyślne dla ceny surowca, bo wskazuje na to sezonowość.

In case U're wondering #Uranium traditionally enters a strong uptrend each year from October to March. This 'Seasonality' is driven primarily by #Nuclear reactor fuel buyers re-entering #U3O8 market with renewed budgets after a summer break. More tailwinds for U? pic.twitter.com/UrtAhZYs1s

— John Quakes (@quakes99) September 12, 2021

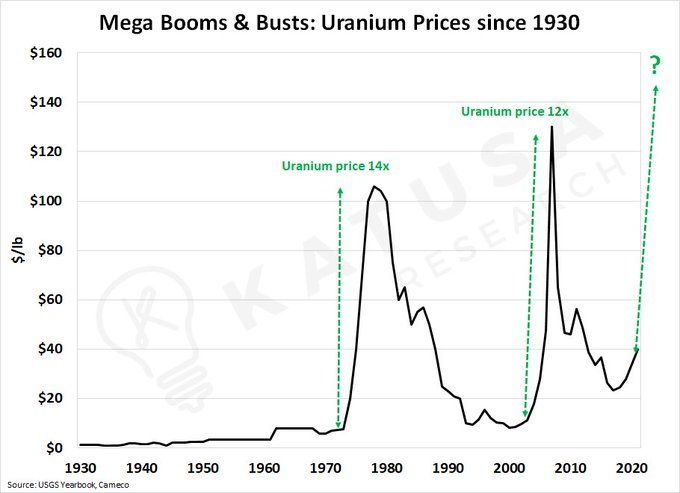

Warto też zdawać sobie sprawę z tego, że trendy na uranie są bardzo silne, trwają długo, i jeśli są wzrostowe, to mogą dać zarobić i to sowicie. W trakcie hossy 2000-2007 cena uranu urosła 12-krotnie, a w trakcie hossy 1972-1980 aż 14-krotnie.

Rynki byka na uranie

Źródło: Sprott

Potencjał rynków byka na uranie

Źródło: USGS Yearbook / Cameco

Niektórzy twitterowicze po ostatnich dynamicznych wzrostach ukuli już nawet powiedzonko: uran na Urana! (Analogia do np. „bitcoin na księżyc”). Kto wie, czy nie okaże się ono prorocze.

Uranium to Uranus

— ElGuapo (@ElGuapoBear) September 13, 2021

Ostatnie bardzo pomyśle tygodnie dla ceny uranu – wedle niektórych traderów – zwiastują lepsze czasy dla metali przemysłowych i szlachetnych. To uran jako pierwszy podnosił się z covidowego dołka, więc czemu obecnie nie miało by być podobnie?

Who remembers uranium exploding strongest off March 2020 lows?

— Patrick Karim (@badcharts1) September 12, 2021

But as soon it cooled down, guess who took over?

Silver, Copper, Gold and Oil.

Well, it's happening once again. Oh man! pic.twitter.com/ME8YCKLcom

Jak inwestować w uran? Istnieją fundusze ETF dające ekspozycję na ten rynek: Global X Uranium ETF czy North Shore Global Uranium Mining ETF. Istnieją również kontrakty terminowe i inne instrumenty pochodne na uran. Można również kupować akcje lub otwierać pozycje na kontraktach CFD spółek wydobywających uran – jako pierwsza przychodzi do głowy Cameco, a inne to m.in. Paladin Energy, Uranium Energy Corp., Ur-Energy czy Lotus Resources.