Fundusze ETF w Polsce mają pod górkę, za to w Azji rosną jak na drożdżach

Polski rynek funduszy notowanych na giełdzie rośnie, ale daleko mu do dynamiki rynku azjatyckiego. Polskie ETF-y mają mocną konkurencję ze strony funduszy TFI sprzedawanych przez banki.

Mija 11 lat odkąd polscy inwestorzy zetknęli się po raz pierwszy z funduszem ETF (exchange traded fund – fundusz notowany na giełdzie). We wrześniu 2010 roku na GPW zadebiutował Lyxor ETF WIG20. Niestety, polski rynek ETF-ów nie rozwija się tak dynamicznie, jak inne rynki.

REKLAMA

Start z opóźnieniem, mocna konkurencja i brak edukacji

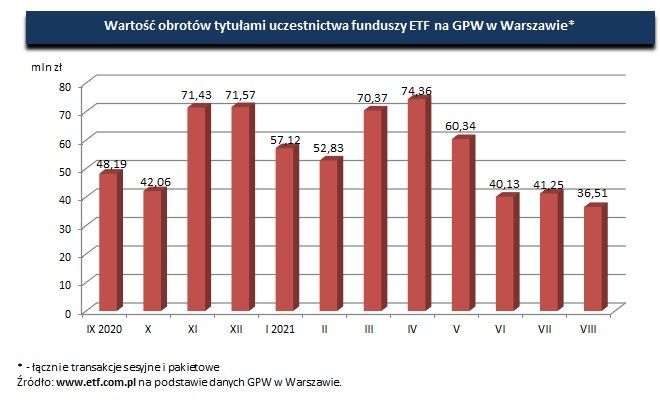

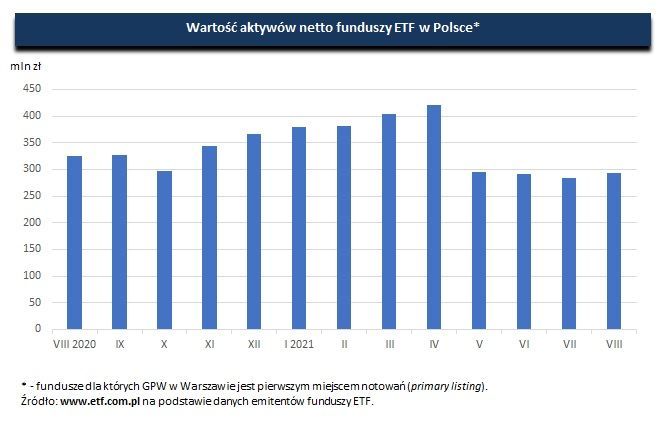

Obecnie inwestorzy znad Wisły mogą korzystać z 9 funduszy ETF, dających ekspozycję na rynek niemiecki i amerykański oraz polski. Łączne obroty ETF-ami notowanymi na GPW w pierwszych 8 miesiącach bieżącego roku wyniosły 432,9 mln zł (-19,1% r/r). Obroty w sierpniu (36,5 mln zł) były o 25% większe, niż przed rokiem (29 mln zł). Wartość aktywów netto funduszy ETF w Polsce na koniec sierpnia wynosiła 293,6 mln zł, a od początku stycznia zmniejszyła się o 19%, głównie na skutek zlikwidowania w maju funduszu Lyxor WIG20 UCITS ETF.

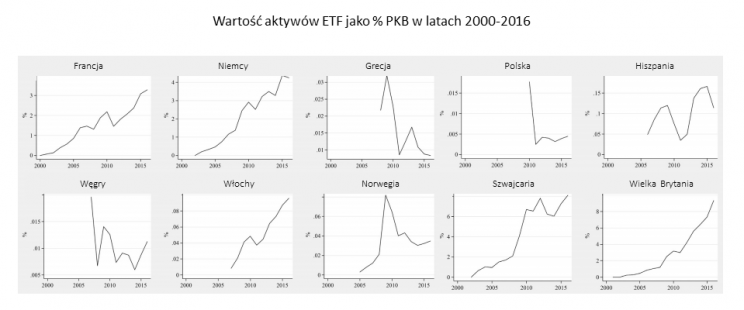

Naukowcy z Politechniki Gdańskiej przeanalizowali dynamikę wzrostu rynków ETF w Polsce i Europie. „Choć nasz rynek nie jest duży, zainteresowanie tą formą inwestowania rośnie. Równocześnie polski rynek ETF będzie się rozwijał inaczej, niż europejski lub amerykański” – stwierdzają. „W krajach rozwiniętych trend jest jasny: pieniądze przepływają z funduszy zarządzanych aktywnie do zarządzanych pasywnie, takich jak ETF. Wartość światowego rynku ETF wynosi obecnie 9 bln USD. W USA stanowią one 40-60% rynku akcji, w Europie to 10-20%. Do liderów należą Wielka Brytania, Szwajcaria i Niemcy, których rynki charakteryzują się trendem wzrostowym prawie od początku powstania” – opisują naukowcy z Politechniki Gdańskiej.

Wskazują, że polski rynek zaczął się rozwijać z 10-letnim opóźnieniem. „Początkowy entuzjazm z wprowadzenia nowego instrumentu został od razu zahamowany w wyniku kryzysu zadłużeniowego strefy euro. Od tego czasu rynek stopniowo rośnie. Podobnie jak na Węgrzech, które charakteryzują się rynkiem podobnych rozmiarów, jednak o znacznie większej dynamice zmian” – mówi dr Adam Marszk z Wydziału Zarządzania i Ekonomii Politechniki Gdańskiej.

Jaki jest główny problem ETF-ów w Polsce? Konkurencja ze strony tradycyjnych funduszy inwestycyjnych oraz brak znajomości tego instrumentu wśród inwestorów – odpowiada dr hab. Ewa Lechman z Politechniki Gdańskiej. „Ze względu na dominującą w Polsce bankową dystrybucję jednostek funduszy inwestycyjnych, przewagę mają produkty finansowe powiązane z korporacjami finansowymi kontrolującymi banki” – wskazuje Lechman. „Drugim problemem jest wciąż niedostateczna edukacja uczestników rynku w tym obszarze. Nasz rynek ETF mógłby się rozwijać szybciej z korzyścią dla inwestorów i gospodarki. Szansą jest pandemiczny wzrost zainteresowania lokowaniem wolnych środków w inny sposób, niż na lokatach bankowych. To może się przełożyć także na popularność ETF-ów, a tym samym wymusić konieczne zmiany regulacyjne” – podkreśla Lechman.

Zobacz także: "Dziel się tym co masz, a będzie ci dane" radzi 96-letnia Frances Ballantyne, która przeżyła kilkanaście kryzysów

Azjaci polubili fundusze ETF

Ekonomiści z Politechniki Gdańskiej wraz z prof. Yasuyuki Kato z Uniwersytetu Kyoto zbadali dynamikę rynków ETF. Okazuje się, że tego rodzaju fundusze bardzo zyskują na popularności w krajach azjatyckich. W monografii „The Emergence of ETFs in Asia–Pacific” podają, że całkowity obrót ETF-ami notowanymi na giełdach w regionie Azji i Pacyfiku wzrósł kilkudziesięciokrotnie w ostatnich dwóch dekadach.

Okazuje się, że azjatyccy inwestorzy preferują fundusze, które nie oferują standardowej, bezpiecznej stopy zwrotu – tak jak ma to miejsce na mniej innowacyjnych rynkach i przy instrumentach, które naśladują głównie indeksy rynków rozwiniętych. „W tych krajach najpopularniejsze są agresywne fundusze wysokiego ryzyka, które mają wysoki mnożnik ewentualnego zysku, a także fundusze, które oferują bardziej zaawansowane strategie inwestowania” – wskazują ekonomiści.

Naukowcy podkreślają również, że przypadki krajów słabiej rozwiniętych pokazują, iż jedną z głównych sił napędowych rozwoju innowacyjnych produktów finansowych są technologie cyfrowe, takie jak sztuczna inteligencja czy chmury obliczeniowe. „Dzięki rozwojowi internetu i sieci komórkowych rynki geograficznie bardzo od siebie oddalone mogą wzajemnie na siebie oddziaływać. Innowacyjne fundusze potrafią rozwijać się na rynkach afrykańskich czy azjatyckich niczym wirus” – komentuje dr Adam Marszk.

Naukowcy opisują kolejne fazy rozprzestrzeniania się „wirusa” ETF-owego: „W początkowej fazie jest niewiele zachorowań, ale później każdy chory ma kontakt z kolejnymi osobami. W przypadku technologii kolejni użytkownicy przekazują sobie informację o danym produkcie finansowym i jego udział w rynku zaczyna rosnąć. Druga faza to nagły wzrost liczby inwestorów korzystających z innowacji. W trzecim etapie okazuje się, że wszyscy, którzy byli potencjalnie zainteresowani technologią, już z niej skorzystali. W miejsce jeszcze niedawno nowego rozwiązania pojawia się kolejne, które oferuje nowe, lepsze cechy.”

Warto zerknąć na poniższe wykresy, prezentujące wartość aktywów ETF na danym rynku jako procent PKB. Okazuje się, że Polska – obok Grecji – jest jednym z dwóch rynków (spośród 10 prezentowanych) na których ten wskaźnik zmalał, a nie urósł, w okresie 2000-2016.

Źródło: Politechnika Gdańska