Wciąż warto inwestować w spółki typu value – przekonuje Rich Pzena

Inwestorzy długoterminowi powinni ignorować hałas i kupować mocne fundamentalnie spółki, które obecnie są wciąż nisko wyceniane – przekonuje słynny inwestor Rich Pzena. Klienci polskich TFI mają do wyboru fundusze value.

Wyceny mocnych fundamentalnie spółek są niskie, a oferują one poprawę wyników operacyjnych o rzadko spotykanym tempie oraz czasami nawet dwucyfrowy zwrot na kapitale – przekonuje słynny inwestor w wartość Rich Pzena, szef firmy Pzena Investment Management, w artykule „Maintaining Focus: Value’s Strong Fundamentals”.

REKLAMA

Akcje value są teraz o wiele bardziej atrakcyjne, niż obligacje

„Biorąc pod uwagę poważne spowolnienie aktywności gospodarczej, które nastąpiło na początku pandemii, nie powinno dziwić, że ożywienie gospodarcze jest wyraźnie widoczne. Uważamy, że długoterminowi inwestorzy powinni być wynagradzani w długim i trwałym cyklu pro-value, jeśli przejdą przez te przejściowe niepowodzenia i problemy, ostatecznie korzystając z istniejących mocnych fundamentów wybranych spółek” – podkreśla Pzena.

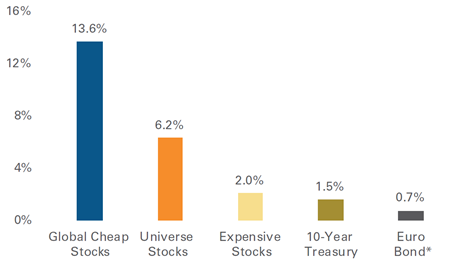

Pzena przypomina, że akcje są jednym z niewielu aktywów oferujących dodatnie realne stopy zwrotu w warunkach wysokiej inflacji. Wskazuje on, że inwestorzy podnieśli ceny aktywów o stałym dochodzie (obligacji) do punktu, w którym zysk z takich „bezpiecznych” aktywów jest niewielki (wykres poniżej). W związku z tym akcje value są teraz o wiele bardziej atrakcyjne, niż obligacje.

Realne stopy zwrotu z aktywów (proc.)

Źródło: FactSet / Pzena IM

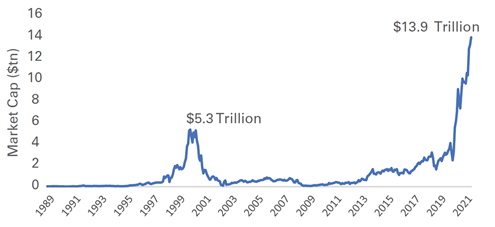

Pzena jednocześnie wskazuje, że gros spółek wzrostowych – które już były drogie jakiś czas temu – jest przewartościowany i to poważnie. „Kapitalizacja spółek handlowanych przy wycenie równej 10-krotności sprzedaży rocznej jest dwa razy taka, jak na szczycie bańki internetowej” – wskazuje Pzena. I przypomina, że historycznie rzecz biorąc, rynek obchodzi się bardzo źle ze spółkami tak wysoko wycenianymi – w kolejnych latach dają negatywną stopę zwrotu, przy wzroście szerokiego rynku.

Kapitalizacja spółek o wycenie wyższej niż sprzedaż roczna 10x

Źródło: Kailash Concepts

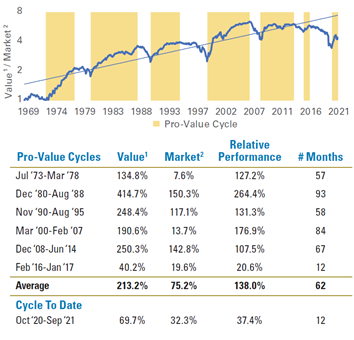

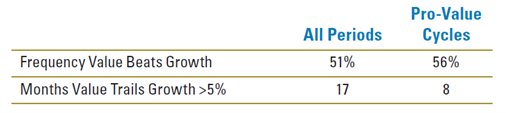

Pzena przyznaje, że spółki value mają za sobą bardzo trudny czas. Już się wydawało na przełomie 2020 i 2021 roku, że podnoszą głowę po wielu latach pozostawania daleko w tyle za spółkami wzrostowymi, ale wtedy przyszedł feralny czerwiec, gdy Russell 1000 Value Index przegrał z Russell 1000 Growth Index o aż 7,4 pkt. proc., tymczasem w ciągu ostatnich 42 lat było tylko 17 miesięcy, gdy ten wskaźnik wycen spółek value przegrał ze wskaźnikiem spółek wzrostowych o więcej niż 5 pkt. proc.

„Fatalna dekada, jaką mają za sobą spółki value, przypomina o cykliczności value. To dlatego końcowy okres słabości spółek value powinien być okresem akumulacji ich akcji. Spółki value generalnie, w ciągu ostatnich 50 lat, zachowały się lepiej niż rynek, ale to nie działo się w sposób liniowy. Zdarzają się okresy, gdy value zachowuje się gorzej niż szeroki rynek” – wskazuje Pzena.

Historia zachowania notowań spółek value na tle rynku

Źródło: Sanford C. Bernstein & Co.

Zachowanie Russell 1000 Value Index na tle Russell 1000 Growth (ujęcie miesięczne)

Źródło: FTSE Russell, Sanford C. Bernstein & Co.

Pzena wskazuje, że miesiące wyjątkowej słabości value na tle growth nie są niczym dziwnym, nawet dla okresów świetności value. Aż 8 spośród 17 najsłabszych miesięcy w historii spółek value w relacji do growth miało miejsce w okresie świetności value (a 4 przydarzyły się w ciągu 20 miesięcy po pęknięciu bańki internetowej).”Inwestorzy nie mogą wychodzić z rynku podczas takich chwil słabości value, muszą być twardzi, bo inaczej nie odbiorą swojej nagrody” – przekonuje Pzena.

Zobacz także: Netflix pokazał świetne wyniki finansowe i ostrzy sobie zęby na gaming

Tanie akcje to nie są kiepskie akcje

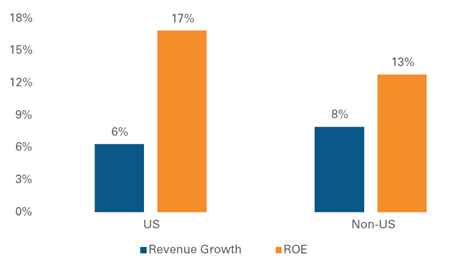

Pzena przypomina, że w ostatecznym rozrachunku inwestor kupuje akcje przedsiębiorstw, a najlepiej dobrych przedsiębiorstw, a nie perspektywę długiego cyklu. „Typową krytyką tanich akcji jest mit, że są one niskiej jakości. Jednak w ujęciu zbiorczym profil tanich akcji jest zupełnie inny. Akcje, które obecnie znajdują się w najtańszym kwintylu, wygenerowały historyczną dwucyfrową średnią stopę zwrotu z kapitału (ROE). Poza tym, tempo wzrostu ich przychodów to 6-9% rocznie, co dowodzi, że są one łakomym kąskiem dla inwestora w wartość.

Wyniki operacyjne spółek value z najtańszego kwintyla (2011-2021)

Źródło: FactSet / Reuters

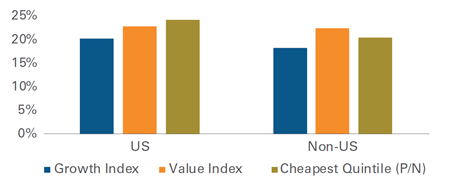

Akcje value ucierpiały szczególnie mocno w trakcie pandemii w 2020 r. „W miarę jak akcje value odradzają się po COVID-19 wraz z realną gospodarką, analitycy z Wall Street przewidują, że ich wyniki będą rosły w tempie 20% rocznie. Uważamy, że zakłócenia łańcucha dostaw i wariant Delta nie znegują ostatecznego pełnego ożywienia gospodarczego, choć mogą prowadzić do bardziej rozciągniętego w czasie ożywienia, co powinno przedłużyć okres dobrego zachowania akcji spółek value” – wskazuje Pzena. Dodaje, że obecnie najtańsze, ale wartościowe akcje value są handlowane z 60-procentowym dyskontem w stosunku do akcji wzrostowych.

Tempo wzrostu wyników 2020 – 2023 (estymacja)

Źródło: FactSet / Pzena IM

“Cykle pro-value nigdy nie są linią prostą, a obecnie trwający nie jest inny. Pozrywane łańcuchy dostaw i pojawiające się kolejne mutacje koronawirusa powodują, że ożywienie nie przebiega w sposób dynamiczny. Jednakże akcje value powinny mieć najlepszy czas przed sobą (nawet kilka lat), z uwagi na to, że poprawiać się będą wyniki spółek z tradycyjnych branż i to w tempie wyższym, niż tempo szerokiego rynku. Uważamy, że obecnie jest świetny moment na to, by kupić dobre spółki po niskiej cenie. Należy wykorzystać początkowy moment cyklu pro-value” – podsumował Pzena.

Dwa fundusze value z oferty krajowych TFI

W jaki sposób klienci polskich TFI mogą inwestować w spółki value? Mają do dyspozycji dwa fundusze: Skarbiec Value oraz Rockbridge Value Leaders.

Ten pierwszy inwestuje co najmniej 66% aktywów w akcje spółek generujących przepływy pieniężne pozwalające na finansowanie zrównoważonej polityki wzrostu oraz cechujące się relatywnie niskimi wskaźnikami wycen. Pozostałą część lokat stanowią tytuły uczestnictwa innych funduszy inwestycyjnych, dłużne papiery wartościowe, instrumenty rynku pieniężnego oraz depozyty.

Ten drugi inwestuje w papiery udziałowe spółek, które prowadzą przede wszystkim politykę wynagradzania akcjonariuszy zarówno poprzez wypłatę dywidend, jak i skupy akcji własnych. Fundusz dąży do istotnej dywersyfikacji sektorowej.

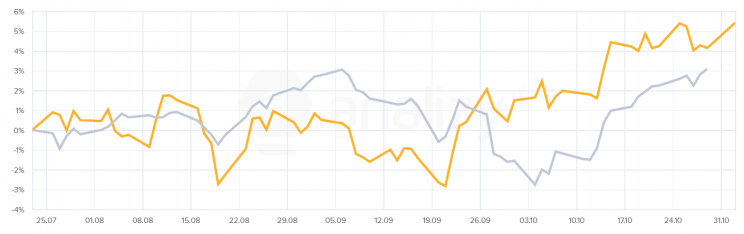

Jakimi wynikami mogą się pochwalić te fundusze? Otóż Skarbiec Value w 2021 roku wypada zdecydowanie lepiej (21,6% do początku listopada) od średniej dla grupy funduszy akcji globalnych rynków rozwiniętych (13,7%).

Notowania Skarbiec Value (linia pomarańczowa) na tle średniej dla grupy funduszy akcji globalnych rynków rozwiniętych

Rockbridge Value Leaders to dość młody fundusz i za wcześnie na oceny. Jednak od początku swojego istnienia zachowuje się nieco lepiej od średniej dla swojej grupy - akcji globalnych rynków rozwiniętych. Od 23 lipca do 2 listopada zarobił 5,4%, a w tym czasie grupa zrobiła średni wynik 3%.

Notowania Skarbiec Value (linia pomarańczowa) na tle średniej dla grupy funduszy akcji globalnych rynków rozwiniętych

Obydwa fundusze są dostępne dla drobnych inwestorów (500 - 1 000 zł pierwszej wymaganej wpłaty). Oba pobierają 2,5% opłaty za zarządzanie w skali roku. Obydwa cechują się wysokim poziomem ryzyka inwestycyjnego.

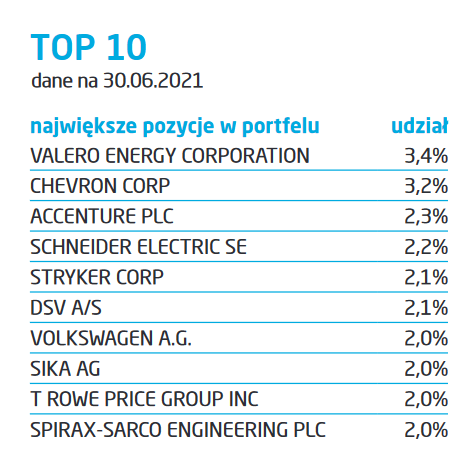

Warto na koniec zajrzeć do ich portfeli. W portfelu funduszu "ze stajni" Skarbiec TFI widzimy akcje Valero Energy, Chevron czy Volkswagena. To są potężne, stabilne spółki z tradycyjnych branż, generujące cash flow i płacące dywidendy. 78% pozycji w portfelu to akcje amerykańskie.

TOP 10 pozycji w portfelu funduszu Skarbiec Value

Jeśli chodzi o portfel funduszu Rockbridge, to jako że kilka miesięcy temu został on dopiero co przekształcony (z funduszu Selektywnego), to skład jego portfela na koniec września 2021 nie może być miarodajny, gdyż jest on z pewnością jeszcze w przebudowie.