Dlaczego fundusze inwestycyjne umierają i zostają zamknięte - są trzy najważniejsze powody

Jakie są przyczyny likwidacji funduszy inwestycyjnych – zbadali to eksperci portalu Morningstar.

Likwidowane fundusze cechują się niską wartością aktywów w zarządzaniu, relatywnie wysokimi opłatami, słabymi wynikami, a to wszystko są naczynia połączone – stwierdzają Daniel Sotiroff i Ryan Jackson, eksperci portalu Morningstar w analizie „Why Funds Die”.

REKLAMA

“Sekcja zwłok” funduszy…

Jak wiadomo, zamknięte – „martwe” – fundusze nie pomnażają kapitału, ale to nie jedyna szkoda, jaką mogą wyrządzać. Gdy firmy inwestycyjne podejmują decyzję o ich zamykaniu, zamrażają często środki klientów (pojawiają się koszty utraconych korzyści), narażają ich na straty lub na niespodziewane podatki (w zależności od rozwiązań prawnych, obowiązujących w danym kraju).

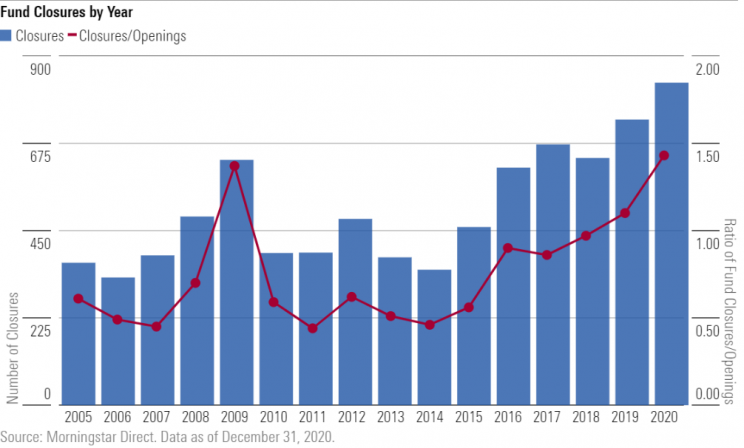

Jednak jakie są dokładnie przyczyny „śmierci” funduszy? Czy są jakieś punkty wspólne tych „zgonów”? Daniel Sotiroff i Ryan Jackson przebadali wszystkie fundusze aktywnie zarządzane i ETF uruchomione w latach 2005-2020, które zostały zlikwidowane lub zniknęły w wyniku połączenia z innymi podmiotami. Według nich, warto było zainteresować się tym zjawiskiem, gdyż w ciągu ostatnich 5 lat sporo funduszy zostało zamkniętych, więcej niż w podobnych okresach wcześniej w historii. Oczywiście, podwyższona „umieralność” funduszy miała też miejsce w okresie kryzysu finansowego w latach 2008-09.

Liczba likwidacji funduszy inwestycyjnych w USA

Źródło: Morningstar

Okazuje się, że generalnie wszystkie zamykane fundusze mają kilka wspólnych cech:

- Żyły krótko.

- Miały relatywnie niedużo aktywów pod zarządzaniem.

- Pobierały relatywnie wysokie opłaty za zarządzanie.

- Miały kiepskie wyniki inwestycyjne.

Zobacz także: Rynki wschodzące dały najlepiej zarobić - wyniki funduszy inwestycyjnych w III kwartale 2021

…pokazała przyczyny ich likwidacji

Jedną z podstawowych cech najczęściej zamykanych funduszy jest krótka długość życia. Aż 44% podmiotów, które dokonały żywota w okresie 2005-2020 nie dożyła pierwszych urodzin. Ciekawostką jest też fakt, że jeśli fundusz przeżyje pierwsze 5 lat, to ma duże szanse dożyć 25 lat, ale potem rośnie znacząco prawdopodobieństwo jego połączenia z innym funduszem, bo aż 30% funduszy w wieku 25+, które w badanym okresie zostały zamknięte, przeżyło właśnie fuzję z innym podmiotem (jest to zjawisko związane prawdopodobnie z rosnącą z biegiem lat wartością aktywów w zarządzaniu).

Inną dość ważną i powszechną cechą „uśmierconych” funduszy jest relatywnie wysoka opłata za zarządzanie. Bije ona w wyniki podmiotów, a więc w ich atrakcyjność w oczach klientów. Średnia opłata za zarządzanie w funduszach amerykańskich spadła z 1,22% w 1990 roku do 0,98% w 2020 roku, czyli o 20%, a duża w tym zasługa ETFów.

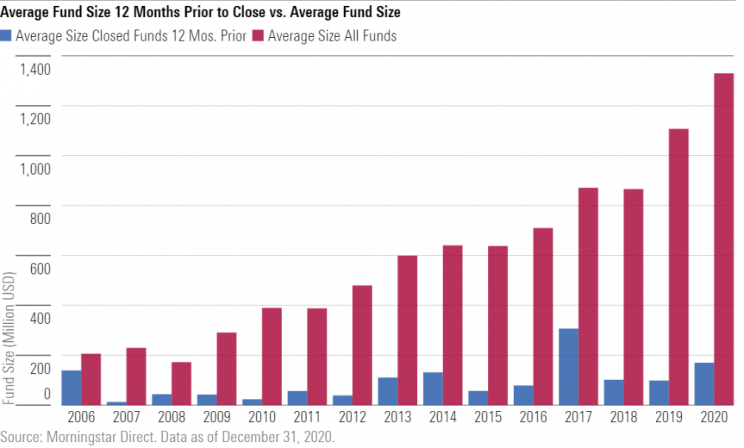

Oczywiście, jeśli fundusz ma słabe wyniki i pobiera wysokie opłaty (co wiąże się ze sobą), to ma także relatywnie niską wartość aktywów. To również jest cecha likwidowanych funduszy. Poniższy wykres prezentuje średnią wartość aktywów w zarządzaniu zamkniętych funduszy (12 miesięcy sprzed likwidacji) na tle średniej wartości wszystkich funduszy i widać na nim doskonale, że to przeważnie małe fundusze są zamykane.

Średnia wartość aktywów w zarządzaniu zlikwidowanych funduszy (12 miesięcy sprzed likwidacji) na tle średniej wartości wszystkich funduszy

Źródło: Morningstar

Oczywiście, zamykane są przeważnie te fundusze, które pokazują słabe wyniki. Aż 39% zlikwidowanych w okresie 2005-2020 funduszy znajdowało się w piątym, najgorszym kwantylu funduszy pod względem wyników. Jak łatwo się domyślać, „śmierć” ponosiły głównie fundusze aktywnie zarządzane (które często pobierają wysokie opłaty, a nie popisują się wynikami).

Liczba likwidowanych funduszy danego rodzaju

Źródło: Morningstar

Można tutaj przywołać jeszcze jedną ciekawostkę z badania. Otóż firmą, której fundusze były w badanym okresie najczęściej likwidowane, jest Invesco (163 likwidacji i 120 fuzji), a kolejna na podium firma Direxion ma potężną stratę do lidera (104 likwidacje i 1 fuzja).

“Podsumowując, fundusze są zamykane przeważnie w pierwszych 3 latach swojej działalności. Cechują się niską wartością aktywów w zarządzaniu, relatywnie wysokimi opłatami, słabymi wynikami. Inwestorzy powinni unikać podmiotów o takiej charaktersytyce. Również statystyka dotycząca liczby likwidacji w danej firmie (dostawcy funduszy) może podpowiedzieć wiele” – stwierdzają eksperci Morningstar.