W jaki sposób ujmować dekarbonizację w wycenie spółek

Akcje spółek, które agresywnie się zmieniają w ramach zielonej transformacji, są okazją inwestycyjną – zapewniają analitycy UBS Asset Management.

Inwestorzy swoimi pieniędzmi powinni wspierać prymusów w danej branży, przechodzących we wzorowy sposób zieloną transformację, pokazując innym spółkom, że warto iść w tym kierunku – wynika z raportu “The value of a green transition” autorstwa analityków UBS Asset Management.

REKLAMA

Wydatki na prawa do emisji CO2 ważą coraz więcej

Analitycy UBS Asset Management podkreślili, że świat wciąż idzie w złym kierunku, zbyt mało uwagi poświęcając dbałości o ochronę środowiska. Jednak powoli się to zmienia, nadchodzi zielona transformacja. W związku z tym prawa do emisji CO2 stają się coraz droższe i mają coraz większe znaczenie dla budżetów przedsiębiorstw.

W swoim raporcie przedstawili nowe ramy wyceny spółek, zawierające koszty emisji i systematyczne podejście do redukcji emisji. Celem nowatorskiej metody wyceny spółek jest kwantyfikacja wpływu zielonej transformacji i zaangażowania firm w zakresie redukcji emisji CO2. „Wierzymy w inwestowanie w firmy, które agresywnie się zmieniają w ramach zielonej transformacji. Uważamy, że są one okazją inwestycyjną, oczywiście pod warunkiem, że lokowanie kapitału w ich akcjach odbędzie się w zgodzie z regułami zarządzania ryzykiem” – podkreślili.

Obecnie na świecie działają 64 instrumenty wyceniające prawa do emisji dwutlenku węgla, obejmując 20% światowej emisji, generując 53 mld USD przychodu – zwracają uwagę analitycy UBS. System handlu uprawnieniami do emisji UE (EU ETS) to najstarszy i najbardziej ugruntowany system - jedno zezwolenie daje posiadaczowi prawo emisji 1 tony metrycznej gazów cieplarnianych. W grudniu 2020 r. Komisja Europejska ogłosiła zaktualizowany cel redukcji emisji do 2030 r. w wysokości 55% - w związku z tym znaczenie systemu EU ETS będzie rosło.

Notowania praw do emisji CO2 w UE

Źródło: Trading Economics

Dziś niemal wszystkie sektory muszą ponosić koszty emisji CO2, a jedne z największych ponoszą producenci stali i cementu. Wiele firm otrzymuje bezpłatne uprawnienia – to są zazwyczaj te firmy, które są prymusami w zakresie przeprowadzania zielonej transformacji.

Zobacz także: Oto akcje z USA które przez ostatnie 30 lat zyskały najwięcej - co je łączy i ile dokładnie dały zarobić?

Jak uwzględnić dekarbonizację w wycenie fundamentalnej

Wedle ekspertów UBS AM, dodając trzy dodatkowe pozycje do sprawozdania finansowego spółki, można ocenić wpływ wyceny zielonej transformacji na jej wycenę. Podkreślają oni, że jeśli firmy redukują emisję, to mogą czerpać korzyści ze sprzedaży posiadanych, a nie wykorzystanych praw. Poza tym, będzie się pojawiało w najbliższych latach większe zapotrzebowanie na produkty ekologiczne, pojawi się możliwość naliczenia premii za produkty ekologiczne. „Obliczenie wpływu tych czynników na finanse spółek jest bardzo trudne, dlatego zostawiamy to na boku, idąc bardzo konserwatywną ścieżką” – stwierdzili autorzy omawianego raportu. „Wierzymy, że istotne dla wycen będą też dodatkowe czynniki. Pojawi się premia dla dostawców zielonych usług, z kolei maruderzy zielonej transformacji będą narażeni na różnego rodzaju czynniki ryzyka, których dziś nawet nie możemy do końca zidentyfikować” – dodali.

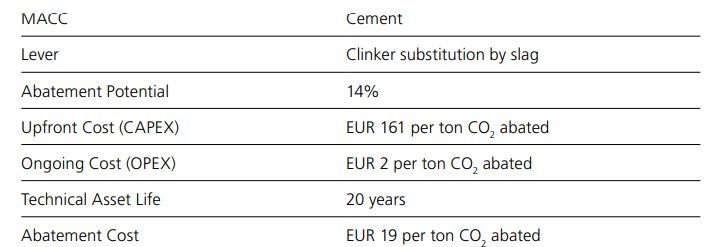

Wedle analityków UBS, tzw. krzywa krańcowych kosztów redukcji (MACC) jest sercem założenia, które pozwala na szacowanie wpływu zachowania spółki wobec emisji CO2 na jej wartość. MACC to tak naprawdę działania związane z ograniczeniami emisji CO2 zapisane w formie liczb, a więc możliwe do uwzględnienia w modelu DCF (zdyskontowanych przepływów pieniężnych).

Próbka MACC: wycena obniżki emisji w sektorze producentów cementu

Analitycy UBS zwrócili uwagę, że szczególnie duże znaczenie ma wdrożenie do wyceny DCF elementów MACC w przypadku przedstawicieli przemysłu ciężkiego (aluminium, cement, chemia i stal). „To dziś nie do pomyślenia, ale uzależnienie od cementu czy stali w przyszłości może się skończyć, bo na horyzoncie są już zamienniki. Jest to możliwe, że przedstawiciele tych sektorów w przyszłości będą w stanie obniżyć emisję CO2. W przypadku większości tych sektorów, nasze prognozowane MACC sugerują redukcję emisji CO2, przy rozsądnych kosztach, o około 30% do 2030 r. Przypominamy, że niezrealizowane prawa firmy mogą sprzedawać, co da im dodatkowe przychody” – stwierdzili.

Eksperci UBS rozumieją, że inwestorzy mogą odruchowo wykluczać ze swojego „radaru” sektory, które są „ciężkie” (wysokoemisyjne), jednak z drugiej strony ich zaangażowanie pomagałoby w rozwiązywaniu kryzysu klimatycznego. „Inwestorzy swoimi pieniędzmi powinni wspierać prymusów w danej branży, przechodzących we wzorowy sposób zieloną transformację, pokazując innym spółkom, że warto iść w tym kierunku. Dekarbonizacja w ten sposób stałaby się bardzo ważnym elementem wyceny spółek. Te firmy, które otrzymują darmowe prawa do emisji CO2 na razie śpią spokojnie, ale warto poszukiwać tych, które przechodzą aktywną przemianę lub oferują już dziś zielone produkty czy usługi, bo wśród nich można znaleźć okazje inwestycyjne.