Co dalej z BTC, CBDC i tokenizacją? Analitycy State Street prognozują trendy na rynku aktywów cyfrowych

Bitcoin jest na drodze do tego, by stać się pełnoprawną bezpieczną przystanią – uważają analitycy State Street.

Nadchodzi wielka rewolucja cyfrowa w finansach, w tym tokenizacja aktywów dzięki blockchain – przekonują w raporcie „Spring 2022 Digital Digest – Separating Fact from Fiction” analitycy firmy inwestycyjnej State Street.

REKLAMA

Bitcoin może stać się bezpieczną przystanią

Analitycy State Street zaczęli swój przegląd trendów na rynku cyfrowych aktywów od pokazania, że bitcoin od początku 2020 roku jest tak naprawdę… najlepszym aktywem spośród tych, które pretendują do miana bezpiecznej przystani (safe haven). W tym okresie BTC zachował się o wiele lepiej od złota, jena japońskiego, obligacji czy akcji spółek użyteczności publicznej. Kryzys covidowy był nietypowy, więc i zachowanie aktywów było nietypowe – tłumaczą analitycy State Street.

Performans aktywów typu bezpieczna przystań od początku 2020

Źródło: State Street

Niezwykle ciekawie robi się, gdy porównuje się napływy do funduszy ETF z ekspozycją na metale szlachetne i kryptowaluty z 2022 roku. Okazuje się, że mimo krachu na cryptos, napływy mierzone jako procentowy udział w aktywach z 20 dni były niewiele niższe, od tak samo mierzonych napływów do funduszy z ekspozycją na metale (patrz wykres poniżej). To pokazuje mocną pozycję, jaką wyrobiły sobie w inwestycyjnym uniwersum kryptowaluty. Zdaniem analityków State Street bitcoin oraz fundusze ETF na bitcoina są na dobrej drodze do przejścia przez ważne początkowe etapy „wykuwania się” tzw. safe haven. Kolejne pozytywnie zaliczane stres testy będą przybliżały BTC do stania się prawdziwym, pełnowymiarowym safe haven.

Napływy do funduszy ETF (jako udział w średnich aktywach z 20 sesji)

Źródło: State Street

Zobacz także: Kryptowaluty po krachu. Komentarze i opinie ważnych osób świata finansów o przyszłości bitcoina i krypto

To dopiero początek cyfrowej rewolucji finansowej

Kryptowalutowa rewolucja trwa od 2008 roku za sprawą bitcoina. Analitycy State Street zwracają uwagę, że już zdecydowana większość państwowych regulatorów zajęła jakieś stanowisko wobec cryptos. Kryptowaluty nigdzie, oprócz Salwadoru (BTC), nie zostały uznane za waluty, najczęściej mają inny status (aktywo cyfrowe, surowiec, prawo majątkowe).

Druga ważna konstatacja jest taka, że kryptowaluty, a szczególnie bitcoin, są energochłonne. Wedle wskazań Cambridge Bitcoin Electricity Consumption Index, sieć Bitcoin konsumuje już więcej energii, niż takie kraje, jak Szwecja czy Norwegia. Ten problem nie został jeszcze rozwiązany i nie wiadomo, jak w przyszłości ustosunkują się do niego władze państw czy organizacji międzynarodowych.

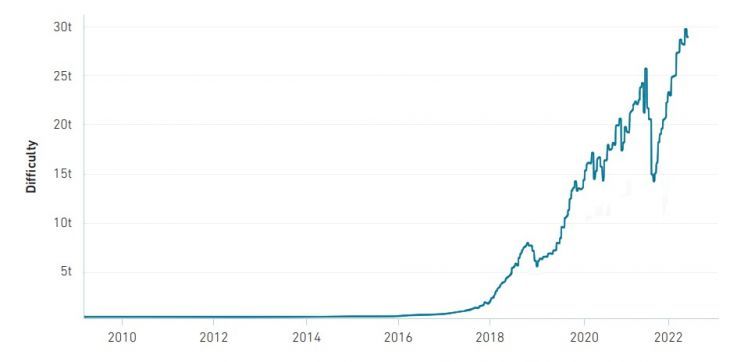

Trudność kopania bloków w sieci Bitcoin (Total Hash Rate, TH/s)

Źródło: State Street

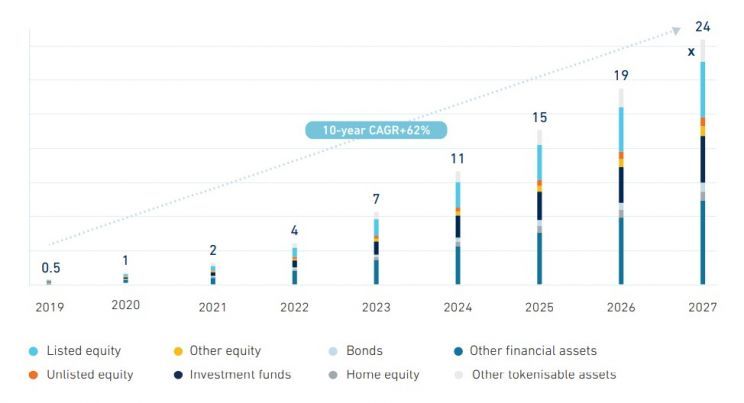

Jednocześnie analitycy State Street są przekonani, że powstanie cryptos to dopiero początek wielkiej, cyfrowej rewolucji w finansach. Ich zdaniem, kluczową rolę odegra technologia blockchain, która zmieni wiele: w co się inwestuje, jak się inwestuje, z kim się inwestuje. Dojdzie do „tokenizacji” finansów, dzięki cechom blockchain, a dokładniej dzięki temu, że ten genialny wynalazek gwarantuje niemożność dokonywania zmian w rejestrze – podkreślają analitycy State Street. I przywołują prognozę firmy Finoa, która mówi, że wartość tokenizowanych aktywów wzrośnie z około 500 mld USD do 24 bln USD w 2027 r.

Wartość rynku tokenizowanych aktywów (bln USD)

Źródło: State Street

Analitycy State Street podkreślają, że bardzo wyraźnym trendem, który zobaczymy w nadchodzących latach, będzie cyfryzacja walut narodowych, na drodze tworzenia walut cyfrowych banków centralnych (CBDC). „Adwokaci CBDC przekonują, że to rozwiązanie będzie tańsze i szybsze, niż tradycyjny system płatności, zwiększy inkluzję finansową, ułatwi transfery międzynarodowe, zwiększy efektywność polityki pieniężnej oraz odporność na szoki całego systemu finansowego. Naszym zdaniem, najważniejsze jest zachowanie stabilności makroekonomicznej podczas wdrażania CBDC. Jeśli to się powiedzie, cyfrowe waluty banków centralnych mogą stać się stałym elementem krajobrazu finansowego w krajach rozwiniętych” – przekonują analitycy State Street.