Debiut R22: Analiza IPO. Czy warto kupić akcje spółki?

Od poniedziałku trwa IPO R22. Do 13 grudnia można zapisywać się na akcje spółki. Firma zamierza pozyskać kapitał na dalszy rozwój dzięki akwizycjom. Debiut R22 na głównym rynku GPW może nastąpić jeszcze w tym roku. Czym się zajmuje spółka? Jakie są ryzyka i szanse stojące przed nią? Jak prezentuje się od strony finansowej? Czy warto zainteresować się tym debiutem? Na te pytania postaramy się odpowiedzieć w tym artykule.

R22 technologicznym wsparciem dla biznesu

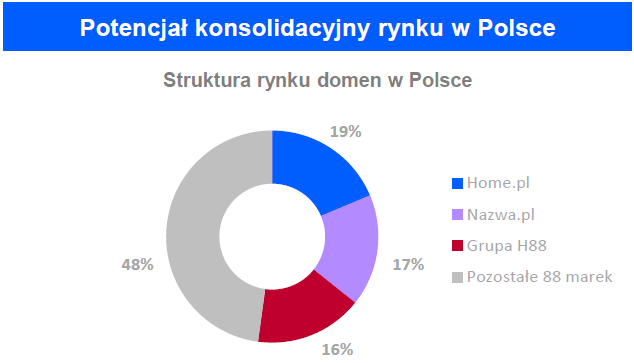

Biznes R22 opiera się na trzech filarach. Pierwszym z nich są usługi hostingowe i sprzedaż domen (spółka córka H88). Spółka oferuje usługi pod znanymi markami takimi jak Domeny.pl, SuperHost czy Biznes-Host, które R22 przejęło w ostatnich latach. Obecnie jest to gałąź, która generuje ponad jedną trzecią przychodów i rośnie w tempie kilkudziesięciu procent rocznie. W tym sektorze biznesowym R22 jest bardzo mocny. Jest w pierwszej trójce na rynku domen zaraz koło Home.pl i Nazwa.pl.

REKLAMA

Ilustracja 1. Struktura rynku domen w Polsce

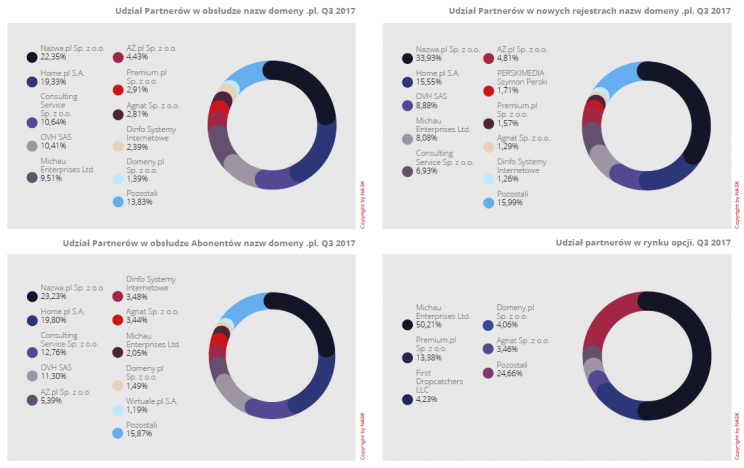

Warto jednak pamiętać, że wg raportu NASK za III kwartał 2017 r. to nazwa.pl jest liderem na rynku domen w Polsce. Dla R22 będzie to z pewnością wyzwanie, bo krakowska spółka to silny podmiot o ugruntowanej pozycji rynkowej.

Ilustracja 1b. Rynek domen w Polsce. Dane wg NASK

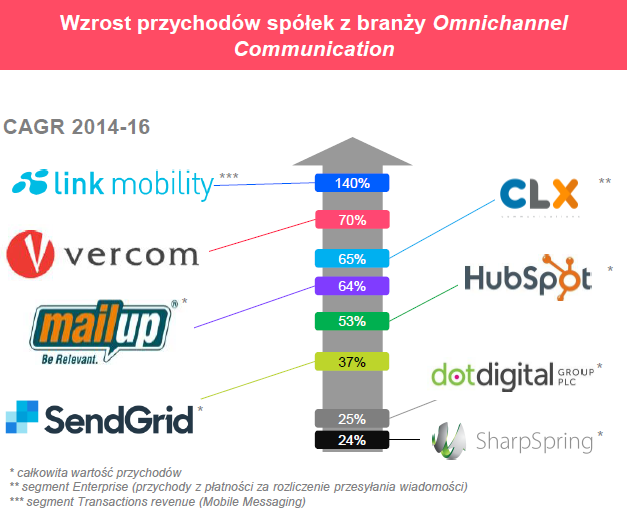

Drugą, rosnącą nogą biznesu jest „omnichannel communications”, czyli usługi i narzędzia z zakresu Big Data, wysyłki mailingu i wiadomości mobilnych (spółka Vercom). Usługi są oferowane w modelu SaaS za pośrednictwem takich marek jak EmailLabs, Redlink czy EmailHeros. Vercom jest jedną z najdynamiczniej rosnących spółek technologicznych w Europie (ilustracja 2). Odpowiada za 44% rocznych przychodów R22.

Ilustracja 2. Wzrost przychodów spółek z branży omnichannel communications

Trzecim filarem R22 są usługi telekomunikacyjne w tym dostarczanie usług telefonii VoIP, Internetu i transmisji danych (spółka „Oxylion”). Ten segment działalności R22 jest stabilny i nie odnotowuje znaczących wzrostów. Odpowiada za 1/5 przychodów całej grupy. Jest jednak istotny z innego punktu widzenia. Ta działalność stanowi swoiste spoiwo infrastrukturalne zapewniające synergie kosztowe. Zarówno Vercom jak i H88 korzystają z infrastruktury Oxyliona, co zapewnia im darmowy dostęp do łącz i znacznie ułatwia realizację usług.

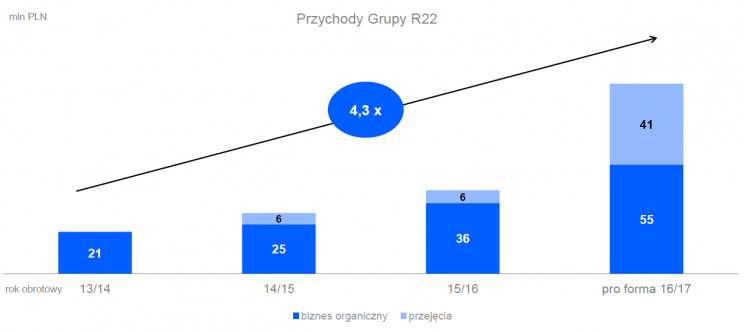

Cała grupa R22 w ciągu ostatnich czterech lat zwiększyła przychody czterokrotnie. Rośnie przez akwizycje, ale też i organicznie.

- Obecnie mamy ponad 180 tys. klientów i ta liczba dynamicznie wzrasta. Rośniemy bardzo mocno organicznie, ale też wspieramy wzrost akwizycjami. Cały czas dokonujemy kolejnych przejęć. Działamy w oparciu o własne produkty, dzięki temu panujemy nad jakością i atrakcyjną marżą – mówi prezes zarządu Jakub Dwernicki.

Ilustracja 3. Przychody grupy R22

Cel IPO R22

Istotną częścią strategii wzrostu R22 są przejęcia. Dlatego też dwa podstawowe cele emisyjne dotyczą właśnie akwizycji. Spółka zamierza pozyskać około 75 mln zł netto, z czego, tak naprawdę, już połowę wydała na dwa podmioty.

W tym roku R22 nabyła 100% udziałów w spółce Serveradmin, właściciela popularnej marki Linuxpl.com, oraz w spółce Bright Group, właściciela marki Futurehost.pl. W celu sfinansowania zakupów, R22 wykorzystała kredyt pomostowy, który ma zostać w całości spłacony ze środków pozyskanych z emisji akcji. Na ten cel zostanie przeznaczone około 35 mln zł.

- Dokonaliśmy tych akwizycji jeszcze przed debiutem posiłkując się kredytem. Chcieliśmy, by inwestorzy mieli pewność, że ten cel emisji jest realny do osiągnięcia. Przejęcia zapewnią nam kolejnych klientów i wzrost przychodów – mówi Jakub Dwernicki.

Drugim celem emisyjnym są akwizycje podmiotów z branży hostingu oraz omnichannel communication. Nabycia będą dotyczyły firm, których produkty lub usługi mogą stanowić uzupełnienie oferty grupy. Spółka ma zamiar przeznaczyć na akwizycje w okresie 9-12 miesięcy około 60 mln zł, z czego połowa ma być sfinansowania z emisji akcji, a pozostała część z kredytów. Jak na razie nie zostały określone cele emisyjne, ale spółka prowadzi już rozmowy z czterema firmami.

- Grupa Emitenta zamierza nabywać podmioty o relatywnie niewielkiej skali działalności (do 80 tys. obsługiwanych użytkowników). Na Datę Prospektu, Grupa Emitenta prowadziła rozmowy dotyczące przejęcia z czterema podmiotami o takim profilu – czytamy w prospekcie emisyjnym.

Pozostała część pozyskanych środków ma zostać przeznaczona na rozwój platformy IT i funkcjonalności w segmencie omnichannel communication (ok. 7 mln zł).

Co ciekawe, według zapowiedzi zarządu, pozyskanie finansowania nie jest kluczowe dla spółki. Nawet jeśli nie uda się zebrać środków w zakładanej wysokości, to i tak spółka nie odstąpi od realizacji przedstawionych celów. Braki zostaną sfinansowane z wykorzystaniem środków własnych lub kredytów bankowych.

- Pozyskanie środków nie jest głównym celem wejścia na giełdę. Najbardziej nam zależy na podniesieniu wiarygodności R22. Dzięki temu będziemy mieli większe szanse w przetargach i w ofertach przejęć innych podmiotów – dodaje Dwernicki.

Polityka dywidendowa R22

W najbliższym czasie R22 nie zamierza wypłacać zysków. Pierwszą dywidendę inwestorzy mogą otrzymać za rok obrotowy kończący się w czerwcu 2019 r., czyli nie wcześniej niż za 2 lata. Docelowo spółka zamierza wypłacać regularnie dywidendy w wysokości do 50% zysku.

Czynniki ryzyka

Spółka w prospekcie emisyjnym zwraca przede wszystkim uwagę na ryzyka związane z jej sposobem na szybki rozwój, czyli z akwizycjami. Cele emisyjne mogą nie zostać w pełni zrealizowane, jeśli nie uda się pozyskać nowych spółek w atrakcyjnej cenie. Ponadto każda transakcja wiąże się ze znaczącym ryzykiem niedopasowania się nowego podmiotu do struktur grupy.

R22 intensywnie rośnie i poszerza ofertę produktów. Wdrażanie nowych usług zawsze wiąże się z ryzykiem popełnienia błędów o charakterze technicznym, jak i organizacyjnym. Dodatkowo, szybki wzrost skali działalności zwiększa też ryzyko popełnienia błędów biznesowych i nadmierny wzrost kosztów.

Duża część ryzyk opisanych w prospekcie dotyczy trzeciej części biznesu, czyli usług telekomunikacyjnych. Konkurencja cenowa i szybki rozwój telefonii komórkowej może negatywnie wpłynąć na ten segment działalności spółki.

- Rynek telekomunikacyjny w Polsce charakteryzuje się silną konkurencją i relatywnym rozdrobnieniem podmiotów na nim działających, co przekłada się na niskie – na tle innych krajów Unii Europejskiej – ceny dostępu do usług telekomunikacyjnych. Dodatkowo, na rynku widoczna jest wyraźnie tendencja wypierania usług stacjonarnych przez usługi mobilne – czytamy w prospekcie.

Szanse rozwoju R22

R22 działa na rynku nowoczesnych technologii, który charakteryzuje się szybkim wzrostem. Cyfryzacja gospodarki, bogacenie się społeczeństwa, czy rosnąca liczba nowych firm przekłada się na zwiększenie zapotrzebowania na usługi hostingowe i usługi marketingu internetowego.

Bardzo dobre perspektywy stoją przede wszystkim przed częścią biznesu opartą o usługi branży omnichannel communications. Postępująca informatyzacja i automatyzacja procesów obsługi klientów przekłada się na coraz większe zapotrzebowanie na obsługę kanałów komunikacji takich jak e-mail czy SMS. Także w segmencie Big Data notuje się istotny wzrost zapotrzebowania na specjalistyczne usługi. Liczba gromadzonych informacji w Internecie rośnie w tempie wykładniczym. Ich prawidłowe wykorzystanie to szansa na zaoferowanie coraz lepszych usług reklamowych.

Oprócz czynników zewnętrznych, w przypadku R22, można też znaleźć szanse na rozwój wynikające z podziału na trzy, omówione wyżej, filary działalności. Wbrew pozorom, nie są one od siebie niezależne. Szansą i przewagą konkurencyjną całej grupy jest współpraca pomiędzy segmentami. Spółka może oferować klientom jednego działu, produkty z drugiego oszczędzając na kosztach marketingowych (tzw. cross-selling).

Z punktu widzenia inwestorów, istotna jest też dywersyfikacja. Działalność w kilku segmentach minimalizuje ryzyko biznesowe. Ponadto, holdingowa struktura R22 pozwala na relokację nadwyżek finansowych do najbardziej perspektywicznych przedsięwzięć w ramach całej grupy.

Dane finansowe i cena akcji

Spółka przedstawiła w prospekcie dane finansowe za trzy lata. R22 w obecnym kształcie prawnym istnieje dopiero od lipca tego roku, więc są to połączone sprawozdania finansowe jednostek obecnie znajdujących się pod wspólną kontrolą.

W ostatnim roku obrotowym zakończonym w czerwcu 2017 r. spółka wypracowała przychody ze sprzedaży w wysokości 74 mln zł. Są one wyższe aż o 76% w porównaniu do poprzedniego roku. Tak dużego wzrostu niestety nie widać w zyskach netto, które są o 18% niższe. Wynika to z dużego udziału akwizycji – wynik obciążony jest kosztem amortyzacji, dlatego w przypadku R22 warto spojrzeć nie na zysk netto, lecz na zysk operacyjny i EBITDA (tabela 1).

Tabela 1. Wyniki finansowe grupy R22

| (w tys. zł) | Rok zakończony 30.06.2017 r. | Rok zakończony 30.06.2016 r. | Zmiana r/r |

|---|---|---|---|

| Przychody | 74 106 | 42 258 | 75,37% |

| Zysk operacyjny | 13 851 | 11 129 | 24,46% |

| EBITDA | 19 492 | 14 737 | 32,27% |

| Zysk netto | 6 455 | 7 895 | -18,24% |

| Rentowność na poziomie EBITDA | 26,30% | 34,90% | |

| Zadłużenie netto vs EBITDA | 2,6 | 2,8 |

Zadłużenie spółki jest wysokie, ale wciąż na bezpiecznym poziomie. Obecnie wskaźnik długu netto do EBITDA wynosi 2,6. Według zarządu jest to sytuacja przejściowa. Docelowo zadłużenie spółki ma zmaleć po pozyskaniu środków z emisji i spłacie kredytów pomostowych.

Podsumowując, sytuacja finansowa wydaje się być stabilna. Jej przychody dynamicznie rosną, a wraz z nimi wzrastają zyski na poziomie operacyjnym. Rentowność spółki także jest wysoka: 26,3% na poziomie EBITDA i 16% na poziomie zysku brutto.

Spółka ustaliła cenę maksymalną na poziomie 23 zł za akcję. Oznacza to, że jej wartość rynkowa osiągnąć może 326 mln zł. Przy tej cenie wartość wskaźnika ceny do zysku operacyjnego wyniesie około 23, zaś wskaźnika ceny do EBITDA około 16,5. Jest to więcej niż średnia dla sektora spółek informatycznych na GPW. Jednak R22 charakteryzuje się wysoką rentownością i bardzo wysoką dynamiką wzrostu, nawet jak na tę branżę.

Debiut R22 znaki zapytania i plusy oferty

Na parkiet główny wybiera się wzrostowa spółka świadcząca szeroko pojęte usługi internetowe. Pozyskuje środki na akwizycje. Zbierzmy więc razem najważniejsze elementy oferty, na które warto zwrócić uwagę w przypadku IPO spółki R22.

- Trzy filary - Biznes R22 opiera się na trzech filarach: hostingu, omnichannel usługach telekomunikacyjnych.

- Wzrost organiczny i akwizycje - Istotną częścią strategii wzrostu R22 są przejęcia. Dlatego też dwa podstawowe cele emisyjne dotyczą właśnie akwizycji.

- Dywidenda za 2 lata - Docelowo spółka zamierza wypłacać regularnie dywidendy w wysokości do 50% zysku, ale nie wcześniej niż za zakończony rok obrotowy w czerwcu 2019 r.

- Ryzyka rozwoju przez akwizycje – Wzrost wspomagany przez akwizycje wiąże się z szeregiem ryzyk o charakterze biznesowym, technicznym, jak i organizacyjnym.

- Wzrostowy rynek – Spółce sprzyjają wzrostowe trendy makroekonomiczne

- Synergie – Połączenie ze sobą trzech filarów działalności wspomaga sprzedaż i podnosi konkurencyjność całej grupy.

- Wzrost przychodów - Cała grupa R22 w ciągu ostatnich czterech lat zwiększyła przychody czterokrotnie.

- Brak wzrostu zysków w 2017 r. – Mimo wzrostu przychodów w ostatnim roku o 76% zyski spadły ze względu na obciążenia poczynionymi akwizycjami.

- Zadłużenie - Zadłużenie spółki jest wysokie, ale wciąż na bezpiecznym poziomie. Według zarządu jest to sytuacja przejściowa wynikająca z zaciągniętych kredytów pomostowych.

Harmonogram IPO R22

Tabela 2. Harmonogram oferty R22

| Data | Etap |

|---|---|

| 4-13 grudnia 2017 r. | Przyjmowanie zapisów w transzy Inwestorów Indywidualnych |

| 14 grudnia 2017 r. | Opublikowanie Ceny Ostatecznej |

| 15-19 grudnia 2017 r. | Przyjmowanie zapisów w transzy Inwestorów Instytucjonalnych |

| 20 grudnia 2017 r. | Przydział Akcji Oferowanych |

| 28 grudnia 2017 r. | Zakładany pierwszy dzień notowania Akcji |

Przydatne odnośniki

Zobacz także: Strona spółki (notowania, dywidendy, akcjonariat, rekomendacje, wskaźniki i wyniki finansowe)

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.