Debiut Silvair: Analiza IPO. Co warto wiedzieć o spółce?

Swój debiut na giełdzie planuje spółka Silvair wprowadzająca technologię, która może zrewolucjonizować rynek kontroli i zarządzania nieruchomościami komercyjnymi. Planuje pozyskać finansowanie na dalszy rozwój technologiczny oraz na marketing produktów. Czym zajmuje się Silvair? Jakie ma plany na najbliższe lata? Jakie stoją przed spółką wyzwania i szanse? Czy wyróżnia się to IPO? Na te i inne pytania postaramy się odpowiedzieć w tym artykule.

Spis treści

- Technologia w branży oświetleniowej

- Cele emisji i oferowane akcje Silvair

- Polityka dywidendowa Silvair

- IPO Silvair: Czynniki ryzyka i szanse

- Debiut Silvair: Znaki zapytania i plusy oferty

- Harmonogram i przydatne odnośniki

Technologia w branży oświetleniowej

Silvair mimo, że działa w branży oświetleniowej, jest typową spółką softwarową. Specjalizuje się we wdrażaniu inteligentnych systemów do zarządzania i kontroli oświetlenia. Zajmuje się rozwijaniem technologii Internetu Rzeczy, czyli komunikacji między przedmiotami. Spółka dostarcza oprogramowanie i narzędzia cyfrowe, które usprawniają kontrolę oświetlenia w budynkach komercyjnych (np., biurowce, hale magazynowe, szkoły, instytucje publiczne, szpitale), obniżają koszty eksploatacji i podnoszą komfort pracy.

REKLAMA

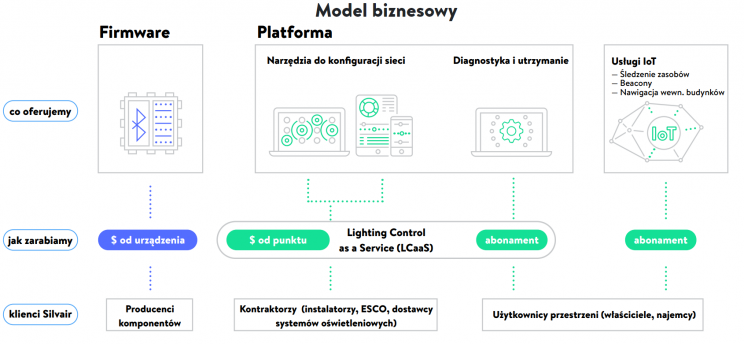

Klientami Silvair są spółki, a właściwie zaczynają być, które produkują elementy oświetlenia i wszelkiego rodzaju czujniki czy sterowniki. Dzięki systemom oferowanym przez Silvair, poszczególne elementy tworzą inteligentną sieć, którą można zarządzać zdalnie. Poza sprzedażą licencji na oprogramowanie do producentów oświetlenia, model biznesowy spółki zakłada także oferowanie narzędzi do konfiguracji sieci urządzeń. Ponadto Silvair zaoferuje platformę do diagnostyki i utrzymania wdrożonych w budynkach sieci. W dalszych planach, jest też oferowanie usług Internetu Rzeczy (IoT) w formie abonamentu.

Produkty Silvair są oparte o ustanowiony rok temu standard Bluetooth Mesh pozwalający na komunikację urządzeń bezpośrednio między sobą. Spółka miała bardzo duży udział w jego wdrażaniu. Jednocześnie wraz z pracami nad standardem, Silvair tworzył software na nim oparty. Dlatego obecnie jest pierwszą firmą na świecie, która została zakwalifikowana do sprzedaży produktów opartych na tej technologii. Daje to spółce uprzywilejowaną pozycję konkurencyjną w procesie komercjalizacji rozwiązań z wykorzystania protokołu Bluetooth Mesh.

Ze względu na świeżość standardu, nie zostały jeszcze wdrożone do masowej produkcji urządzenia na nim oparte, ale pierwsze kilkadziesiąt czeka już na certyfikację w Unii Europejskiej i USA. Powinny być gotowe do masowej produkcji za kilka miesięcy.

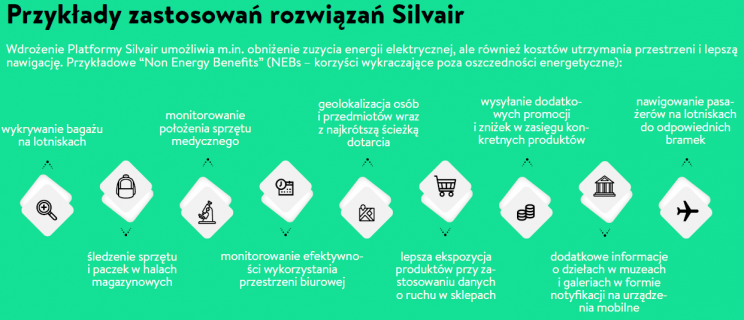

Tworzenie sieci opartych o międzynarodowy standard komunikowania się urządzeń jakim jest Bluetooth Mesh ma wiele zalet. Dzięki tej technologii przedmioty mogą komunikować się bezpośrednio między sobą i zbierać wiele danych do dalszej analizy. To z kolei pozwala oferować oprogramowanie do diagnostyki i utrzymania sieci w formie łatwych w obsłudze aplikacji. Ponadto dane z czujników pracujących w takich sieciach można przetwarzać na wiele sposobów. Odpowiednie oprogramowanie może pomagać w zarządzaniu personelem, optymalizowaniu pracy, śledzenia paczek w magazynach, czy też nawet wysyłania spersonalizowanych reklam. Warto jednak zaznaczyć, że te wszystkie rozwiązania są domeną przyszłości i w tej chwili nie są przez spółkę oferowane.

Zobacz także: Wkrótce ruszy IPO firmy Silvair. Oto co wiemy o spółce, która planuje debiut na GPW

Cele emisji i oferowane akcje Silvair

Silvair zamierza zaoferować tylko i wyłącznie akcje nowej emisji. Dotychczasowi akcjonariusze, w większości założyciele, nie będą sprzedawać swoich udziałów. Spółka zamierza pozyskać do 45 mln zł netto. Środki zamierza przeznaczyć przede wszystkim na finansowanie dalszych prac związanych z rozwojem kolejnych wersji protokołu Bluetooth Mesh i rozwój oprogramowania Silvair. Ponadto część środków zostanie przeznaczona na finansowanie działań marketingowych głównie w USA i Unii Europejskiej oraz finansowanie i budowę kanałów dystrybucyjnych.

Spółka szacuje, że środki z oferty wystarczą jej na dwa lata działalności. W tym czasie zamierza doprowadzić do pełnej komercjalizacji podstawowych produktów i osiągnąć pierwsze zyski wystarczające na dalsze finansowanie działalności. Nie planuje też dalszych emisji akcji w tym okresie.

Inwestorom indywidualnym zaoferowane zostanie 15% akcji. Cena maksymalna została ustalona w wysokości 25 zł na akcję, co przekłada się na wartość rynkową całej spółki w wysokości 315 mln zł.

Polityka dywidendowa Silvair

Spółka jest obecnie we wczesnej fazie rozwoju i ponosi znaczące wydatki na badania i wdrożenie do sprzedaży jej technologii. Dlatego nie planuje wypłaty dywidendy w najbliższych latach. Ewentualne nadwyżki mają być przeznaczane na dalszy rozwój.

IPO Silvair: Czynniki ryzyka i szanse

Przede wszystkim należy pamiętać, że Silvair jest spółką w początkowej fazie rozwoju, bez długiej historii, a także – na razie – bez przychodów.

"Na Datę Prospektu realizujemy jedynie prace rozwojowe dotyczące opracowywanych przez nas produktów i usług oraz nie prowadzimy znaczącej działalności sprzedażowej. (...) Dlatego też inwestycja w nasze akcje wiąże się z wysokim ryzykiem charakterystycznym dla inwestycji w akcje podmiotów we wczesnych fazach rozwoju." czytamy w prospekcie emisyjnym

Warto też mieć świadomość, że prace nad produktami są w wysokim stopniu zaawansowane i gotowe do komercjalizacji, lecz "wersja komercyjna tych produktów jeszcze nie powstała, a ich poszczególne elementy i funkcjonalności są jeszcze w fazie finalnych testów" – czytamy w prospekcie. Z drugiej strony, fakt wysokiej innowacyjności produktów daje dużą przewagę nad konkurencją już na starcie dla Silvair.

Sukces komercyjny produktów i usług uzależniony będzie od tempa rozpowszechnienia i uznania przez rynek standardu Bluetooth Mesh. Jest to bardzo istotne z uwagi na oparcie produktów spółki, i docelowo także usług, wyłącznie na technologii Bluetooth Mesh.

Jak w każdej branży, jest też ryzyko wzrostu konkurencji, w szczególności jak produkty spółki okażą się sukcesem:

"Ekspansja rynkowa naszego systemu opiera się na założeniu, że obecnie znacząco wyprzedzamy prace konkurencji w obszarze wykorzystania protokołu Bluetooth Mesh (...) i w chwili uruchomienia przez nas sprzedaży nasz produkt stanowić będzie jeden z wiodących tego typu wyrobów, który zostanie udostępniony na masową skalę. (...) trudno jest przewidzieć, jak szybko nasi konkurenci (a wśród nich duzi gracze rynkowi) zaoferują systemy podobne do naszego lub alternatywne" – czytamy w prospekcie emisyjnym

Warto też wiedzieć, że Silvair jest spółką prawa stanu Delaware Stanów Zjednoczonych Ameryki. Oznacza to, że inwestorzy mają ograniczone niektóre prawa. Na przykład akcjonariusze nie mają prawa żądania wypłaty dywidendy, zaś rada dyrektorów może podjąć decyzję o emisji nowych akcji bez zgody akcjonariuszy. Ponadto tamtejsze przepisy nie nakładają na spółkę obowiązku sporządzania sprawozdań finansowych. Lecz Silvair deklaruje stosowanie się do praktyk giełdowych przyjętych na GPW oraz planuje publikować sprawozdania zgodnie ze standardami.

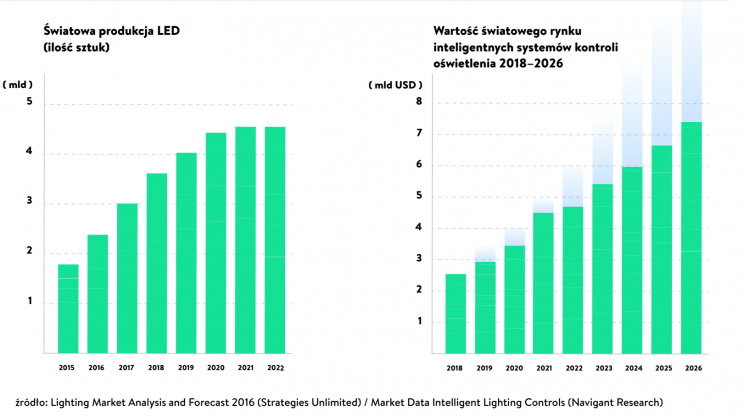

Spółka zamierza rosnąć wraz rynkiem nowoczesnego oświetlenia. Sprzyjają jej przepisy promujące oszczędzanie energii, a przede wszystkim, szybki wzrost rynku LED. Co za tym idzie, chęć wymiany starych żarówek na energooszczędne i przy okazji "inteligentne" nowoczesne systemy.

Rynek "smart lighting” oraz rynek Internetu Rzeczy są dopiero w początkowej fazie rozwoju. Co za tym idzie, charakteryzuje je szybki rozwój. Według raportu „Worldwide Semiannual Internet of Things Spending Guide” ten rynek wart będzie 1,5 bln dolarów w 2022 r. Zaś rynek inteligentnego oświetlenia osiągnie wartość 15,6 mld dolarów w roku 2022 według raportu "Smart Lighting Market - Global Forecast to 2022" z poziomu 3 mld dolarów w 2016 r.

Debiut Silvair: Znaki zapytania i plusy oferty

Na giełdę wybiera się spółka softwarowa specjalizująca się w technologii Internetu Rzeczy. Zbierzmy więc razem plusy i znaki zapytania oferty:

- Nowy standard - Silvair rozwija swoje produkty w oparciu o nowy standard Bluetooth Mesh pozwalający na komunikację urządzeń bezpośrednio między sobą.

- Klienci biznesowi – Spółka współpracuje z firmami produkującymi elementy oświetlenia, czujniki i sterowniki wzbogacając ich ofertę produktową.

- Pierwsi na świecie – Silvair jest obecnie jest pierwszą firmą na świecie, która została zakwalifikowana do sprzedaży produktów opartych na technologii Bluetooth Mesh.

- Tylko akcje nowej emisji – Inwestorom zostaną zaoferowane tylko nowe akcje. Spółka planuje pozyskać do 45 mln zł netto.

- Dalszy rozwój - Środki z emisji zostaną przeznaczone na finansowanie rozwoju i marketing.

- Brak dywidendy – Ze względu na wczesną fazę rozwoju, nie jest planowana wypłata dywidendy.

- Spółka z USA - Silvair jest spółką prawa stanu Delaware Stanów Zjednoczonych Ameryki, co ogranicza prawa akcjonariuszy.

- Wzrost wraz z rynkiem oświetlenia – Spółka działa na szybko rozwijającym się rynku "smart lighting” oraz Internetu Rzeczy

Harmonogram i przydatne odnośniki

Harmonogram IPO Silvair

| 27 czerwca – 9 lipca 2018 r. | okres przyjmowania zapisów inwestorów indywidualnych |

|---|---|

| 10 lipca 2018 r. | opublikowanie ceny ostatecznej akcji oferowanych i liczby akcji |

| 16 lipca 2018 r. | przydział akcji |

| nie później niż 25 lipca 2018 r. | zapisanie akcji na rachunkach papierów wartościowych |

| około 30 lipca 2018 | zakładany pierwszy dzień notowań na GPW |

- Czat inwestorski z prezesem Rafałem Hanem (można zadać już teraz pytania)

- Strona spółki

- Informacje o ofercie publicznej oraz prezentacja o firmie zamieszczone na stronie Silvair

Zobacz także: Lista spółek, które zadebiutowały na GPW w 2018 roku

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.