Rynek IPO zamarł, ale inwestycje funduszy venture capital w 2019 roku biją rekordy. Jesteśmy najszybciej rosnącym rynkiem VC w regionie

Na giełdzie rynek ofert pierwotnych (IPO) praktycznie zamarł. Okazuje się, że w przeciwieństwie do rynku publicznego, rynek prywatny ma się w Polsce świetnie i przeżywa rozkwit. W zeszłym roku wartość transakcji venture capital (VC) wyniosła 1,27 mld zł, co oznacza 8-krotny wzrost w porównaniu do 2018 r. Wbrew pozorom jest to bardzo dobry sygnał także dla GPW, gdyż z czasem fundusze tego typu będą musiały zakończyć inwestycję na przykład poprzez wejście na giełdę papierów wartościowych.

Wartość inwestycji venture capital wzrosła 8 razy

Według raportu „VC transactions on the Polish market 2019 summary” przygotowanego przez INOVO Venture Partners we współpracy z PFR Ventures, rok 2019 był wyjątkowo udany dla polskiego ekosystemu start-upów i venture capital. Wstępne szacunki sugerują, że jesteśmy najszybciej rosnącym rynkiem pod tym względem w Europie.

REKLAMA

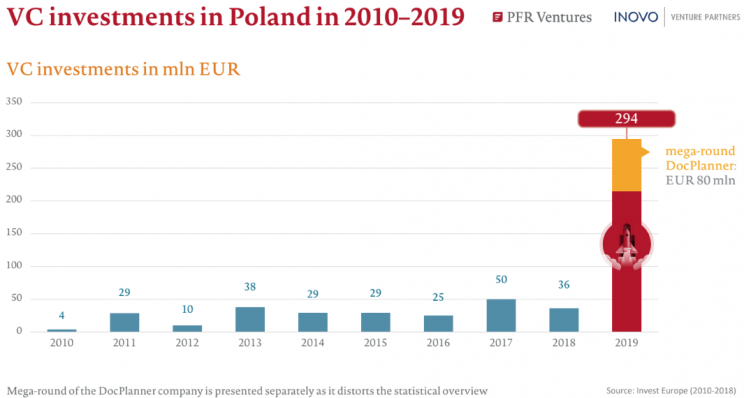

Jak wyliczono w raporcie, w 2019 roku aż 85 międzynarodowych i krajowych funduszy typu venture vapital zainwestowało łącznie 1,27 mld zł w 269 rundach finansowania. Oznacza to 8-krotny wzrost rok do roku.

Źródło: raport „VC transactions on the Polish market 2019 summary”

Największą transakcją była zakończona runda finansowania w DocPlanner o wartości 344 mln zł (80 mln EUR). Ale nawet gdy ją pominiemy, to wciąż wzrost wartości transakcji robi wrażenie.

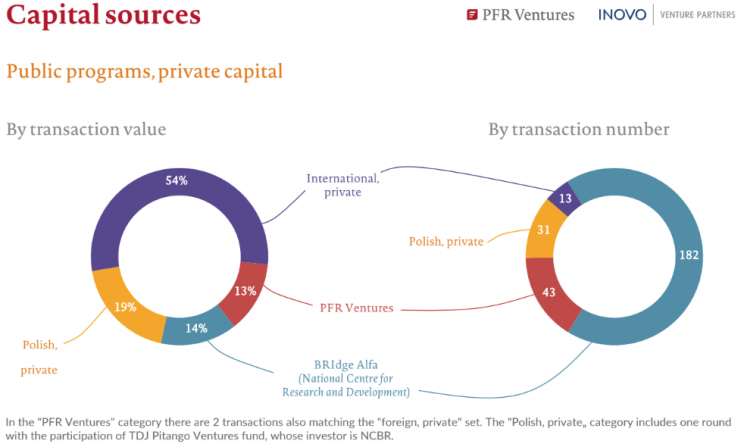

Polskie fundusze przeprowadziły zdecydowaną większość transakcji. Według raportu INOVO i PFR, w 2019 r. brały udział w 254 rundach finansowania. Natomiast zagraniczne fundusze przeprowadziły zaledwie 15 takich transakcji. Jednak od strony wartości transakcji przeważają fundusze zagraniczne. W poprzednim roku odpowiadały one za inwestycje o wartości 798 mln zł, a polskie fundusze – za 468 mln zł. Wynika to przede wszystkim z etapu inwestycji:

- Nasi lokalni inwestorzy wspierają firmy na najwcześniejszych etapach (seed oraz inwestycji w serie A), natomiast w późniejszych rundach (serii B, C i kolejnych) wkraczają większe fundusze – wyjaśnia Tomasz Swieboda, partner w INOVO Venture Partners w podsumowaniu raportu.

Zobacz także: Ile polskie start-upy zebrały od funduszy venture capital od 2012 roku

PFR Ventures oraz BRIdge Alfa (Narodowe Centrum Badań i Rozwoju) odpowiadają za 83% wszystkich przeprowadzonych transakcji oraz za 26% wartości finansowania w 2019 roku.

Źródło: raport „VC transactions on the Polish market 2019 summary”

Coraz więcej venture Capital w finansowaniu polskiej gospodarki

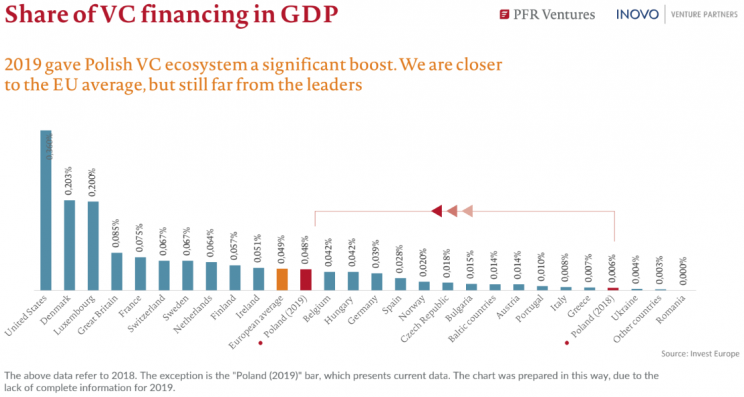

Finansowanie na rynku venture capital (VC) w stosunku do polskiego PKB wynosi obecnie 0,048%, czyli niemal tyle, ile wynosi średnia dla Unii Europejskiej (0,049%).

- Około 0,05% polskiego PKB, plasuje nas przy średniej europejskiej, przed krajami takimi jak Niemcy, Hiszpania, Norwegia, Włochy, Czechy i Węgry. Nadal jest jednak wiele do zrobienia, ponieważ amerykański rynek VC wzrósł aż do 0,36% w stosunku do PKB (czyli jest większy około 7 razy od polskiego) – zauważa Tomasz Swieboda.

Źródło: raport „VC transactions on the Polish market 2019 summary”

W 2019 roku polski rynek inwestycji venture capital zdecydowanie urósł. Jest to bardzo dobra wiadomość dla inwestorów, także na rynku publicznym. Inwestycje tego typu trwają przeważnie kilka lat i ich zwieńczeniem często są oferty publiczne przeprowadzane na giełdach papierów wartościowych. Obecna sytuacja daje więc nadzieję na odrodzenie ryku IPO w następnych latach i ponowny wzrost zainteresowania giełdą.