Debiut Captor Therapeutics: Analiza IPO. Co warto wiedzieć o spółce

Wystartowała oferta publiczna szwajcarsko-polskiej spółki biofarmaceutycznej. Captor Therapeutics w ramach IPO planuje pozyskać do 149,9 mln zł na rozwój badań. Po zakończeniu oferty akcji planuje debiut na głównym rynku GPW.

Captor Therapeutics prowadzi działalność typu drug-discovery. Koncentruje się na odkrywaniu innowacyjnych leków. Specjalizacją spółki jest rozwój leków wywołujących celowaną degradację białek patogennych (ang. Targeted Protein Degradation, „TPD”). To nowoczesna technologia rozwijana na świecie dopiero od około 6 lat. Jej przewagą nad pozostałymi podejściami jest wykorzystanie małocząsteczkowych związków chemicznych, które aktywują naturalne procesy do usuwania patogennych białek. Podejście jest potocznie określane jako czwarta generacja leków onkologicznych. Badania Captor Therapeutics koncentrują się na obszarze chorób nowotworowych i autoimmunologicznych, dla których nie ma dostępnych metod leczenia lub aktualnie stosowane działają tylko w ograniczonym zakresie.

REKLAMA

„Stosowana przez Captor Therapeutics technologia TPD umożliwia usuwanie białek chorobotwórczych niedostępnych dla innych terapii oraz pokonuje ograniczenia leków małocząsteczkowych poprzez usuwanie białek opornych na działanie dostępnych terapeutyków. Świetnym przykładem są tutaj kandydaci na lek w badaniach klinicznych z firmy Arivnas – amerykańskiego pioniera tej technologii” – wyjaśnia dr Michał Walczak, dyrektor naukowy, współtwórca i akcjonariusz Captor Therapeutics.

„Efekty TPD wynikają przede wszystkim z katalitycznego mechanizmu działania degraderów, co stanowi istotną przewagę tej formy farmakologii nad klasyczną inhibicją. Mówiąc o działaniu katalitycznym, mam tu na myśli zdolność jednej cząsteczki leku-degradera do usuwania wielu, kilkunastu-kilkuset, cząsteczek białek chorobotwórczych, co z kolei powinno się przełożyć na mniejsze dawkowanie leku i przedłużony efekt jego działania. W przypadku tradycyjnych leków, jedna jego cząsteczka hamuje aktywność jednej cząsteczki białka, co z kolei wymusza stałą obecność leku w organizmie i w konsekwencji dawkowanie częstsze i w większych ilościach” - dodaje Walczak.

Captor Therapeutics to polsko-szwajcarska firma. Spółka ma laboratoria we Wrocławiu i biuro w Bazylei. Captor posiada także spółkę zależną w Szwajcarii, która koncentruje się na rozwoju biznesu i budowaniu kontaktów naukowych z międzynarodowymi ekspertami. Spółka zatrudnia w sumie ponad 80 pracowników, z których połowa ma tytuł doktora nauk. Zespół zarządzany jest przez dr Toma Shepherda i Sylvaina Cottensa, którzy mogą pochwalić się 30-letnim doświadczeniem w branży. Założyciel dr Michał Walczak spółki odpowiada za badania prowadzone w Polsce i piastuje stanowisko CSO.

Zobacz także: IPO Captor Therapeutics rozpocznie się wkrótce. Widzieliśmy jak biofarmaceutyczna spółka przygotowuje się do debiutu na GPW

Projekty i model biznesowy Captor Therapeutics

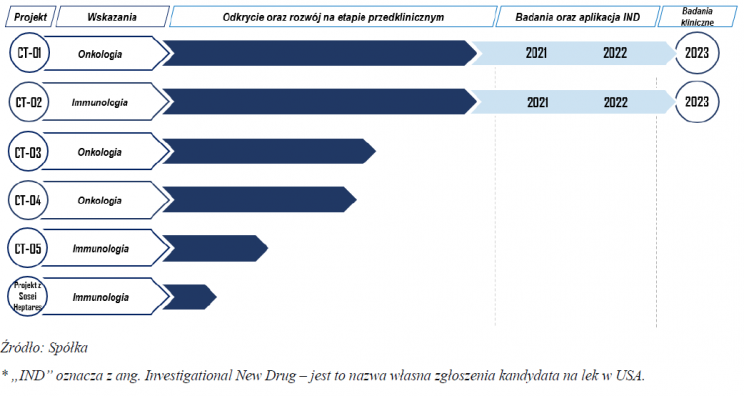

Obecnie Captor Therapeutics prowadzi 5 projektów, które są na etapie discovery. Trzy projekty są już w fazie optymalizacji cząsteczki wiodącej. Jest to etap poprzedzający badania przedkliniczne, na którym spółka nie wyklucza już próby pozyskania partnerów (komercjalizacji).

Najbardziej zaawansowane projekty to:

- CT1 - ukierunkowany na raka wątrobowokomórkowego,

- CT2 - celujący w nowotwory układu krwionośnego i choroby autoimmunologiczne,

- CT3 – ukierunkowany na terapie przeciwnowotworowe, przede wszystkim raka płuc, raka piersi, szpiczaków mnogich oraz chłoniaków.

Spółka planuje rozpocząć pierwszą fazę badań klinicznych dla powyższych projektów w 2023 r.

Dwa kolejne projekty dotyczą opracowania first-in-class małocząsteczkowego degradera w terapii raka jelita grubego (projekt: CT4) i zastosowania technologii celowanej degradacji białek w nieswoistym zapaleniu jelit, chorobie Crohna, terapii łuszczycy i reumatoidalnego zapalenia stawów (projekt: CT5). Te dwa projekty, w przypadku sukcesu, mogą trafić do pierwszej fazy badań klinicznych później, między 2023 a 2025 r.

Jedną z opcji komercjalizacji jest współpraca z dużymi firmami farmaceutycznymi na zasadzie sprzedaży licencji i praw do cząstek. Może to nastąpić na etapie fazy przedklinicznej lub później, na początku fazy klinicznej. Innymi słowy, Captor Therapeutics stosuje klasyczny model biznesowy dla spółek typu drug-discovery, jaki widzimy też w innych spółkach obecnych na GPW np. w Ryvu Therapeutics czy Pure Biologics. Celem spółki jest więc doprowadzenie projektów do takiego etapu, by móc pozyskać partnera do ich komercjalizacji.

Oprócz konkretny projektów potencjalnych leków spółka rozwija trzy innowacyjne platformy badawcze. Projekt P1 to platforma DegScreen do poszukiwania nowych leków wykazujących właściwości induktorów celowanej degradacji białek. Projekt P2 do platforma do wysokoprzepustowej identyfikacji związków typu BID. Obydwa projekty są na etapie wdrożenia. Projekt P3 jest dedykowany powstaniu zintegrowanej platformy umożliwiającej otrzymanie związków degradujących cele molekularne, poprzez opracowanie nowych małocząsteczkowych ligandów nowych ligaz ubikwityny. Jego wdrożenie jest przewidziane na 2023 rok.

Czynniki ryzyka i szanse

Captor Therapeutics jest spółką biofarmaceutyczną wyspecjalizowaną w rozwoju leków, która jest na wczesnym etapie prowadzenia badań. Wszystkie projekty są przed fazą kliniczną badań, więc nie zostały podane żadnemu człowiekowi. Oznacza to, że zdolność spółki do wykazania zysków ze sprzedaży lub z licencjonowania rozwiązań leczniczych zależy od ich dalszego rozwoju. Jest to znaczące ryzyko dotyczące wszystkich spółek specjalizujących się w odkrywaniu nowych leków.

Sukces spółki zależy więc od wielu czynników takich jak powodzenie badań przedklinicznych, pomyślnym rozpoczęciu badań klinicznych, uzyskaniu odpowiednich zgód i pozwoleń, a także pozyskaniu partnera biznesowego do dalszego rozwoju projektów.

„Na Datę Prospektu Spółka nie wygenerowała jakichkolwiek przychodów ze sprzedaży z tytułu komercjalizacji i sprzedaży (licencjonowania) kandydatów na leki lub leków (…) Istnieje ryzyko, że Spółka i jej partnerzy nie dojdą do etapu komercjalizacji i wprowadzenia do obrotu leku, a nawet jeśli do tego dojdzie, Spółka może nie wygenerować przychodów, które będą na tyle znaczące, aby osiągnąć rentowność swojej działalności. Istotność wskazanego ryzyka oraz prawdopodobieństwo jego wystąpienia, Emitent ocenia jako wysokie” - czytamy w prospekcie emisyjnym Captor Therapeutics.

Strategia spółki zakłada podjęcie współpracy z partnerami strategicznymi w w zakresie przeprowadzenia badań przedklinicznych, klinicznych oraz wprowadzenia leku do obrotu i jego komercjalizacji. Trudności w pozyskaniu takiego partnera mogą znacząco utrudnić dalsze prace nad projektami.

„Spółka stoi w obliczu znacznej konkurencji w przyciąganiu odpowiednich partnerów strategicznych, dlatego nie można wykluczyć ryzyka nieznalezienia odpowiedniego inwestora branżowego zainteresowanego lekami opracowywanymi obecnie przez Spółkę (…) Spółka nie może zagwarantować, że pomimo udanych wstępnych prac nad kandydatem na lek będzie możliwość nawiązania współpracy z partnerem strategicznym” - czytamy dalej.

Nawet w przypadku zainteresowania firm farmaceutycznych sukces rozmów będzie zależeć od wielu czynników takich jak wynegocjowane warunki współpracy, oceny zasobów partnera oraz wielu innych czynników.

Oczywiście warto zaznaczyć też, że branża, w której działa Captor Therapeutics charakteryzuje się też znaczną konkurencyjnością w zakresie odkrywania i opracowywania leków:

„Branże biotechnologiczna i farmaceutyczna charakteryzują się szybkim i dynamicznym rozwojem nowoczesnych technologii oraz znaczną konkurencją. Spółka mierzy się z konkurentami, którzy mogą w przyszłości wytworzyć leki wykazujące większą efektywność terapeutyczną przy mniejszym ryzyku wystąpieniu niepożądanych efektów ubocznych (…) Istnieje również ryzyko konkurencji ze strony podmiotów trzecich, które stosują inne metody opracowywania leków i terapii (np. leczenie inhibitorami, terapia genowa, metoda leczenia przeciwciałami oraz modyfikacją genomu) takich jak duże firmy farmaceutyczne, wyspecjalizowane spółki farmaceutyczno-biotechnologiczne, instytucje naukowo-akademickie lub prywatne bądź publiczne instytuty badawcze” - zaznaczono w prospekcie emisyjnym.

Z drugiej strony branża, w której działa Captor Therapeutics jest jedną z najbardziej innowacyjnych. W USA działają takie spółki jak C4 Therapeutics, Nurix czy Kymera Therapeutics, które w zeszłym roku weszły na NASDAQ z udanymi ofertami akcji. Opracowują one leki, które obecnie są w fazie przedklinicznej. Wyceny spółek zajmujących celowaną degradacją białek, lekami w zaawansowanej fazie badan się szacowane są na miliardy dolarów.

Captor Therapeutics jest obecnie na wcześniejszym etapie działań niż wymienione powyżej spółki amerykańskie. Nie podpisał jeszcze umowy partneringowej, ale już ma projekty zbliżające się do tego etapu. Warto zaznaczyć, że metoda leczenia, nad którą pracuje Captor Therapeutics jest nowatorska i na świecie pracuje nad nią nie więcej niż tuzin spółek biotechnologicznych.

„Według dotychczasowych badań i publikacji naukowych ukierunkowana degradacja białek jest przełomem w odkrywaniu leków i może pozwolić Captorowi na opracowanie nowatorskich leków przeciwko naprawdę szerokiej gamie schorzeń. O atrakcyjności tego kierunku badań w biotechnologii świadczy choćby fakt, że wyspecjalizowane firmy biotechnologiczne pracujące nad technologią TPD cieszą się ogromnym zainteresowaniem inwestorów i koncernów farmaceutycznych. W ostatnich dwóch latach na rynku zawarto kilkanaście transakcji licencyjnych wykorzystujących mechanizm TPD o łącznej wartości blisko 11 mld USD” - podaje dr Tom Shepherd, Prezes Zarządu Captor Therapeutics.

„Spółka różni się od innych firm biofarmaceutycznych specjalizujących się w TPD tym, że stosuje kilka rodzajów degraderów (degradery bifunkcjonalne, kleje molekularne, Obteron), które pozwalają na zastosowanie różnych podejść dostosowanych do potrzeb każdego celu i choroby. Ponadto Spółka prowadzi badania w obszarze nowych i dotychczas niewykorzystywanych ligaz E3, aby stworzyć nową generację leków degradujących o ulepszonych właściwościach” - czytamy w opracowaniach spółki.

„Przewagą technologii stosowanej przez Spółkę nad konwencjonalnymi metodami opracowywania leków jest również duża liczba celów molekularnych, dla których niedostępne są klasyczne metody opracowywania leków. Leki, nad którymi pracuje Spółka, są również łatwiejsze w podawaniu (najczęściej doustnie) niż tradycyjnie stosowane leki, zwłaszcza leki biologiczne, takie jak przeciwciała monoklonalne” - czytamy dalej.

Dane finansowe

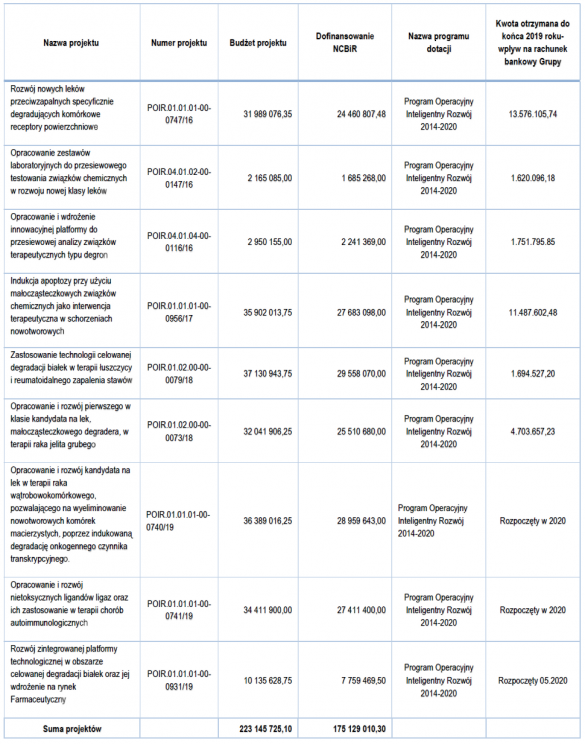

Captor Therapeutics jest spółką, która nie generuje jeszcze przychodów z komercjalizacji leków. Takie pojawią się najwcześniej po podpisaniu umów partneringowych. Finansuje działalność z grantów i z pieniędzy inwestorów. Do tej pory spółka zawarła z NCBiR umowy na finansowanie rzędu ponad 175 mln zł. Ponadto pozyskała od inwestorów ponad 31 mln zł. W dalszym rozwoju mają pomóc też środki pozyskane w trwającej właśnie ofercie pierwotnej.

Spółka wykazuje środki pieniężne w wysokości ponad 15 mln zł na koniec czerwca 2020 r.

Cele emisyjne – oferta akcji Captor Therapeutics

Captor Therapeutics planuje pozyskać od 120,3 do 149,9 mln zł z emisji akcji. Mają one posłużyć finansowaniu obecnych projektów badawczo-rozwojowych i rozbudowie infrastruktury techniczno-naukowej.

Do 88.6 mln zł zostanie przeznaczone na sfinansowanie już trwających projektów badawczo-rozwojowych i na zdywersyfikowanie źródeł finansowania w celu zabezpieczenia możliwości realizacji badań. Następne 25,5 mln zł zostanie przeznaczone na rozbudowę infrastruktury koniecznej do realizacji projektów badawczo-rozwojowych. Pozostałe środki posłużą sfinansowaniu działalności marketingowej, ochronie prawnej, patentowej oraz sfinansowaniu otwarcia i prowadzenia laboratorium przez spółkę w Bazylei.

„Środki pozyskane z emisji w maksymalnej wysokości ok. 150 mln zł, uzupełnione przyznanymi dotacjami, zamierzamy przeznaczyć przede wszystkim na dalszy rozwój projektów w innowacyjnym pipeline do momentu osiągnięcia punktu transakcyjnego optymalnego dla przeprowadzenia komercjalizacji projektu, czyli - w zależności od okoliczności - fazy przedklinicznej lub fazy I-A badań klinicznych” - mówi dr Michał Walczak, Członek Zarządu i Chief Scientific Officer, współtwórca i akcjonariusz Captor Therapeutics.

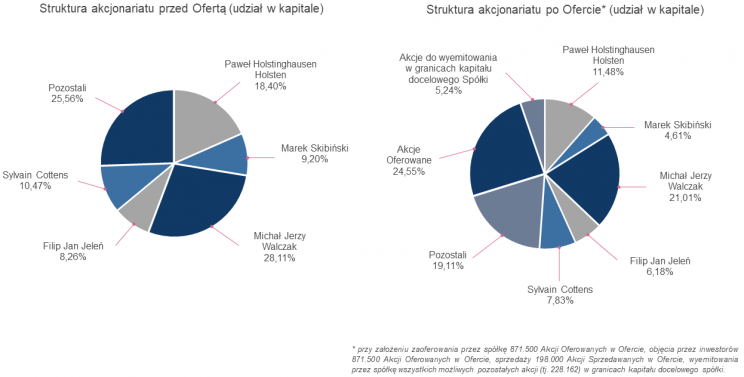

W ofercie publicznej, oprócz akcji nowej emisji, zostanie zaoferowana też część akcji należących do obecnych akcjonariuszy spółki, jednak pod pewnymi warunkami:

„Sprzedaż Akcji Sprzedawanych nastąpi w ramach Oferty tylko jeżeli wszyscy Oferujący po konsultacji z Firmami Inwestycyjnymi uznają, że występuje wystarczający poziom popytu na Akcje Oferowane oraz w ocenie Zarządu Spółki sprzedaż Akcji Sprzedawanych w ramach Oferty wpłynie pozytywnie na powodzenie Oferty” - czytamy w materiałach informacyjnych spółki.

Harmonogram oferty i zapisy na akcje

Zapisy dla inwestorów indywidualnych na oferowane akcje już się rozpoczęły i potrwają do 30 marca, do godziny 17:00. Przydział akcji nastąpi 8 kwietnia. a debiut na giełdzie może mieć miejsce około miesiąca od przydziału, czyli najpóźniej, na początku maja tego roku.

Inwestorzy indywidualni mogą składać zapisy na akcje w jednym z wymienionych niżej domów maklerskich (należy posiadać w nich rachunek inwestycyjny). Minimalny zapis na akcje może wynosić nie mniej niż 100 akcji. Zapisy są składane przy cenie maksymalnej. Dopiero po ustaleniu ceny ostatecznej i podaniu ew. redukcji zapisów, nadmiarowe środki zostaną zwrócone na konto.

Inwestorom indywidualnym zostanie przydzielone 20% wszystkich akcji oferowanych.

Cena maksymalna została ustalona w wysokości 172 zł. Wycena Captor Therapeutics przy założeniu uplasowania wszystkich akcji oferowanych po maksymalnej cenie wyniesie więc ok. 749 mln zł.

Lista członków konsorcjum detalicznego przyjmujących zapisy na akcje Captor Therapeutics:

- ING Bank Śląski S.A.– Biuro Maklerskie

- PKO Bank Polski S.A. – Biuro Maklerskie

- mBank S.A. – Biuro Maklerskie

- Noble Securities S.A.

- Trigon Dom Maklerski S.A.

- Dom Maklerski BOŚ S.A.

- Millennium Dom Maklerski S.A.

- Dom Maklerski BDM S.A.

Harmonogram oferty Captor Therapeutics

| Terminy | Etap |

|---|---|

| 23-30 marca 2021 r. | przyjmowanie zapisów od Inwestorów Indywidualnych (do dnia 30 marca 2021 r. do godziny 17:00) |

| 23 marca 2021 r. | rozpoczęcie procesu budowania Księgi Popytu dla Inwestorów Instytucjonalnych |

| 30 marca 2021 r. | zakończenie procesu budowania Księgi Popytu wśród Inwestorów Instytucjonalnych |

| po 17:00 w dniu 30 marca 2021 r. | ustalenie i opublikowanie ostatecznej Liczby Akcji Oferowanych w ramach Oferty oraz Ceny Ostatecznej Akcji Oferowanych dla Inwestorów Indywidualnych |

| po 17:00 w dniu 30 marca 2021 r. | ustalenie i opublikowanie ostatecznej Liczby Akcji Oferowanych w ramach Oferty oraz Ceny Ostatecznej Akcji Oferowanych dla Inwestorów Instytucjonalnych |

| 31 marca - 6 kwietnia 2021 r. | przyjmowanie zapisów od Inwestorów Instytucjonalnych |

| 7 kwietnia 2021 r. | ewentualne zapisy składane przez Inwestorów Zastępczych, którzy odpowiedzą na zaproszenie Firm Inwestycyjnych |

| 8 kwietnia 2021 r. | przydział Akcji Oferowanych |

| Około 2 tygodni od przydziału Akcji Oferowanych | przewidywany termin dopuszczenia i wprowadzenia do obrotu oraz rozpoczęcia notowań Praw do Akcji oraz Akcji Dopuszczonych (z wyłączeniem Nowych Akcji) na rynku regulowanym |

| Około 1 miesiąca od przydziału Akcji Oferowanych | przewidywany termin dopuszczenia i wprowadzenia oraz rozpoczęcia notowań Nowych Akcji na rynku regulowanym prowadzonym przez GPW |

Zobacz także: Debiuty w 2021 r. oraz artykuły o spółkach debiutujących

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.