Debiut Dr Irena Eris: analiza IPO. Co warto wiedzieć o spółce i jej ofercie akcji

Do wtorku, 27 czerwca trwają zapisy na akcje grupy Dr Irena Eris, producenta z sektora kosmetycznego. Spółka planuje pozyskać z emisji akcji do 140 mln zł na przyspieszenie rozwoju i ekspansję zagraniczną. Dr Irena Eris planuje debiut na głównym rynku GPW już w połowie lipca. Czym się wyróżnia na tle branży i konkurencji, jaki jest model biznesowy i strategia rozwoju, dane finansowe i polityka dywidendowa spółki oraz jak zapisać się na akcje w IPO? Na te pytania postaramy się odpowiedzieć w tym materiale.

Dr Irena Eris może pochwalić się już 40-letnią historią obecności na rynku kosmetycznym. Spółka rozpoczęła działalność w 1983 r. a jej wysokiej jakości kosmetyki zdobyły uznanie i zaufanie konsumentów, czyniąc markę Dr Irena Eris renomowaną i dobrze rozpoznawalną. Obecnie grupa działa już w kilku segmentach rynku kosmetycznego i na rynku hotelarskim.

REKLAMA

Prowadzi też rozpoczętą w 2009 r. sprzedaż kosmetyków do 74 krajów Europy, Azji i Afryki i planuje wejść na rynki Ameryki Północnej. Rynki zagraniczne stanowią 28% łącznych przychodów grupy.

Zobacz także: Dr Irena Eris rozpoczyna ofertę publiczną. Jest to pierwsze od 1,5 roku IPO na GPW

Segment kosmetyczny Dr Irena Eris

Głównym filarem działalności jest oczywiście segment kosmetyczny. Odpowiada on za 78% całości przychodów grupy.

Spółka oferuje kosmetyki i inne produkty w trzech podsegmentach. Segment premium reprezentowany jest przez markę o wysokiej rozpoznawalności, Dr Irena Eris. „Jest to marka selektywna dla kobiet ceniących najwyższą jakość” - podaje spółka. Kosmetyki dostępne są w luksusowych perfumeriach, instytutach kosmetycznych i strefach bezcłowych na lotniskach. Dr Irena Eris ma pozycję numer 1 wśród polskich marek w tym segmencie. Przychód z tego działu odpowiada za około 18% sprzedaży kosmetyków.

Drugim segmentem są dermokosmetyki, czyli produkty do pielęgnacji skóry problematycznej, suchej i atopowej. Marki Pharmaceris i Emotopic stanowią dolną część segmentu premium dermokosmetyków i także mają 1 pozycję wśród polskich marek w segmencie. Dystrybucja odbywa się wyłącznie przez kanał apteczny. Ten dział odpowiada za 43% sprzedaży kosmetyków.

Zaś ostatni, najbardziej rozpoznawalny, segment masowy stanowią marki Lirene – autonomiczna i silna marka w segmencie ekonomicznym – oraz Under 20 skierowana do młodzieży. Kanałami dystrybucji są drogerie, supermarkety i dyskonty.

Wyróżnikiem firmy jest własne centrum naukowe, co jest nietypowe w branży kosmetycznej. Dzięki pracy ponad 30 specjalistów z dziedziny farmacji, biologii, biologii molekularnej i chemii spółka buduje przewagę w jakości i skuteczności działania kosmetyków oraz innych wyrobów.

„Naszym dużym wyróżnikiem są innowacje i własna działalność naukowa prowadzona w ramach unikatowego w branży kosmetycznej w Polsce i Europie – Centrum Naukowo-Badawczego. Bez wątpienia w naszej branży wygrywają ci, którzy są w stanie stale rozszerzać i odnawiać swoją ofertę produktową, tworząc kolejne receptury” - mówi Paweł Orfinger, prezes zarządu Dr Irena Eris.

Ponadto Dr Irena Eris rozwija od ponad 20 lat sieć instytutów kosmetycznych pod markami Dr Irena Eris oraz Dr Irena Eris Beauty Partner. Obecnie w posiadaniu grupy jest łącznie 27 salonów, które prowadzone są głównie w modelu franczyzowym.

W ramach tego segmentu kosmetycznego warto zwrócić uwagę, że spółka posiada własny nowoczesny zakład produkcji kosmetyków w Piasecznie, który jest systematycznie rozbudowywany od 1993 r.

Niedawno, w 2022 r. do struktur spółki została dołączona, poprzez przejęcie, rodzinna firma Sulphur z Buska-Zdrój, która produkuje 6 leków OTC i oferuje kosmetyki uzdrowiskowe wytwarzane z naturalnych kopalin leczniczych.

W całym segmencie kosmetycznym spółka zatrudnia ponad 500 pracowników.

Zobacz także: Czat inwestorski z prezesem zarządu Dr Irena Eris

Segment hotelarski premium

Drugim filarem działalności jest segment hotelarski premium. Spółka jest operatorem sieci 3 luksusowych hoteli SPA. W każdym z nich jest instytut kosmetyczny Dr Irena Eris.

„Sieć Hoteli SPA Dr Irena Eris należy do najbardziej renomowanych i ekskluzywnych obiektów na polskim rynku SPA” - podaje spółka na stronie internetowej.

Także w planach zarządu, w dalszej perspektywie, jest budowa czwartego hotelu w Świnoujściu, ale na ten cel nie będą przeznaczone środki pozyskane z emisji akcji.

Hotele Dr Irena Eris

Źródło: spółka

Strategia i plany rozwoju

W planach rozwoju spółka zakłada rozwój organiczny i poprzez przejęcia. W tym też celu przeprowadza emisję akcji. Spółka ma określoną strategię działań.

Krótkoterminowa strategia, na najbliższe lata, zakłada zwiększanie skali działalności segmentu kosmetycznego. Ma być realizowana równolegle na dwa sposoby. Poprzez przejęcia spółek lub marek typu premium w Polsce i Europie oraz poprzez rozwój organiczny na rynkach zagranicznych. Plany dalszej ekspansji zagranicznej zakładają rozwinięcie logistyki, sprzedaży i marketingu na obecnych i nowych rynkach. Spółka zainteresowana jest w szczególności wejściem na rynki USA i Kanady, na których nie jest teraz obecna.

Ponadto w planach krótkoterminowych jest zwiększanie efektywności, poprzez zwiększania skali działalności, negocjację lepszych warunków zakupowych i redukowanie kosztów oraz większą automatyzację procesów sprzedażowych.

„Celem Grupy jest organiczny wzrost sprzedaży do poziomu 500 mln zł do 2025 r. (przy założeniu zrealizowania planowanego rozwoju sprzedaży w segmencie kosmetycznym oraz hotelarskim)” - podaje spółka.

W dłuższej perspektywie strategia Dr Irena Eris zakłada dalszy rozwój. W segmencie kosmetycznym spółka ma zamiar osiągnąć stabilną i trwałą pozycję na kluczowych rynkach międzynarodowych Europy, USA, Bliskiego Wschodu i Afryki Północnej. Z kolei w segmencie hotelarskim planowana jest budowa czwartego luksusowego hotelu SPA w Świnoujściu i innych obiektów w Polsce, ale też za granicą np. w krajach bałtyckich, Czechach, Słowacji, czy też Chorwacji.

Zobacz także: Spółka Dr Irena Eris prowadzi rozmowy dotyczące przejęć; zakłada stałą poprawę rentowności

Istotne czynniki ryzyka

Spółka, w prospekcie emisyjnym wymienia kilka istotnych czynników ryzyka m.in. ryzyko niezrealizowania w części lub w całości strategii grupy. Dr Irena Eris zamierza dokonać w najbliższym czasie jednej dużej lub kilku małych akwizycji w segmencie kosmetycznym. Istnienie więc ryzyko, że taki plan nie dojdzie do skutku lub nie przyniesie oczekiwanych rezultatów synergii z integracji.

„Brak odpowiednich spółek lub aktywów (w tym marek) do przejęcia, niekorzystne warunki makroekonomiczne, presja ze strony konkurentów, w szczególności przejawiająca się postępującą konsolidacją polskiego rynku kosmetycznego, a także inne czynniki zewnętrzne albo wewnętrzne, mogą jednak w przyszłości ograniczyć możliwość realizacji planowanych akwizycji” – czytamy w prospekcie emisyjnym.

Niepowodzenie w tym zakresie utrudni rozwój nieorganiczny.

Spółka szacuje prawdopodobieństwo wystąpienia tego czynnika ryzyka jako średnie, choć jego istotność szacuje jako wysoką. By je zmniejszyć już teraz prowadzi rozmowy z ponad 20 podmiotami, choć na razie są one na wstępnym etapie.

Drugim istotnym czynnikiem ryzyka jest utrata reputacji i osłabienia wizerunku marki Dr Irena Eris. Priorytetem dla spółki jest utrzymanie i wzmacnianie wizerunku oraz renomy marki, gdyż przekłada się to bezpośrednio na jej wyniki finansowe.

„Grupa nie może wykluczyć, że w wyniku czynników zarówno zależnych jak i niezależnych od Grupy, Grupa nie zdoła utrzymać dotychczasowej reputacji marki Dr Irena Eris, w szczególności w przypadku spadku poziomu zadowolenia klientów z jej produktów i usług, wystąpienia niekorzystnych ocen klientów, przeprowadzenia nieudanych lub kontrowersyjnych kampanii marketingowych, czy wystąpienia negatywnego przekazu publicznego dotyczącego zarówno Grupy, jak i rodziny Orfinger, a także w związku z działaniem osób podrabiających produkty Spółki lub bezprawnie wykorzystujących jej wizerunek na rynku krajowym i rynkach zagranicznych” – podkreślono w prospekcie.

Zarząd uważa istotność tego czynnika ryzyka jako wysoką, ale prawdopodobieństwo jego wystąpienia za niskie.

Spółka zwraca też uwagę na spadający udział jej marek w rynku kosmetyków masowych, choć do tej pory, mimo spadku, ich produkcja pozwala efektywnie wykorzystywać moce produkcyjne zakładu, w którym wytwarzane są kosmetyki. Dalszy spadek może skutkować zwiększeniem kosztów produkcji, co z kolei zmniejszy atrakcyjność cenową produktów.

„Od 2018 roku Spółka odnotowuje spadek sprzedaży kosmetyków masowych. W przypadku dalszego pogorszenia się poziomu sprzedaży kosmetyków masowych Spółka może być zmuszona zmniejszyć ich produkcję, co w efekcie może zwiększyć koszt wytworzenia pozostałych kosmetyków produkowanych przez Spółkę i negatywnie wpłynąć na wyniki finansowe i operacyjne Grupy” – czytamy w prospekcie.

„Spółka szacuje, że w przypadku spadku sprzedaży kosmetyków masowych o 20%, wzrośnie jednostkowy techniczny koszt wytworzenia wszystkich produktów Spółki o 2%.” – czytamy dalej.

Zarząd ocenia istotność i prawdopodobieństwo wystąpienia tego czynnika ryzyka jako średnie.

Konkurencja w segmencie kosmetyków

Rynek kosmetyczny dynamicznie się rozwija, a w szczególności jego segment kosmetyków pielęgnacyjnych.

„W branży obserwuje się zmianę pokoleniową i wejście na rynek młodych konsumentów, którzy coraz częściej kupują kosmetyki” – podano w prospekcie emisyjnym.

Wartość polskiego rynku kosmetycznego B2C oszacowana została na 3,9 mld EUR w 2021 r. co dało Polsce 6. pozycję w Europie. Polska była też w 2021 r. 14. największym eksporterem kosmetyków na świecie. A w latach 2022-2026 przewiduje się 4,8% roczny średni wzrost rynku kosmetycznego w Polsce (dane z raportu PKO).

„Polski rynek kosmetyczny jest od lat uznawany za bardzo atrakcyjny, z uwagi na jego wysoką wartość szacowaną na 3,9 mld EUR w 2021 roku oraz potencjał dalszego wzrostu” – podkreślono dalej.

Z jednej strony sprzyja to spółce w dalszym rozwoju i pokazuje skuteczność strategii skupienia się w dużej mierze na rodzimym rynku. Lecz niestety z drugiej strony wzmaga to zainteresowanie konkurentów, w szczególności z zagranicy. Jest ono zauważalne przede wszystkim w segmencie masowym, ale też w pozostałych segmentach: kosmetyków premium i dermokosmetyków. Rynek kosmetyków jest bowiem wysoko konkurencyjny, a bariery wejścia dla dużych podmiotów zagranicznych są niskie. Mimo to Polski rynek kosmetyków wciąż charakteryzuje się znacznym rozdrobnieniem pod względem udziału marek polskich i zagranicznych.

W rywalizacji z konkurencją spółce sprzyja wypracowana przez 40 lat ugruntowana pozycja na rynku.

„Silna pozycja konkurencyjna Spółki pozwala na wykorzystanie szans związanych z prognozowanym wzrostem wartości rynku kosmetycznego w Polsce” – czytamy w raporcie.

Grupa wskazuje na swoje przewagi. Jedną z nich jest stosowanie zaawansowanych procesów technologicznych dzięki nowoczesnemu centrum R&D.

„Dzięki badaniom prowadzonym przez Centrum Naukowo-Badawcze Dr Irena Eris, Grupa wzmacnia swoją pozycję konkurencyjną poprzez stałe rozszerzanie portfolio oferowanych kosmetyków i dermokosmetyków o nowe, innowacyjne produkty” – czytamy dalej.

Kolejną przewagą jest zdywersyfikowane portfolio marek kosmetycznych w ramach segmentu kosmetycznego. Pozwala to spółce stabilizować przychody ze wszystkich działów mimo ewentualnego pogorszenia się wyników w jednym z nich.

Ponadto Dr Irena Eris posiada unikalny system dystrybucji dermokosmetyków.

„Jest to niezależna sieć powołana w celu optymalizacji procesu sprzedaży produktów oraz usprawnienia funkcjonowania łańcucha dostaw. Tak ukształtowany kanał dystrybucji pozwala Grupie minimalizować koszty oraz czas związany z dostarczaniem produktów do finalnego konsumenta” – podaje spółka.

Dane finansowe

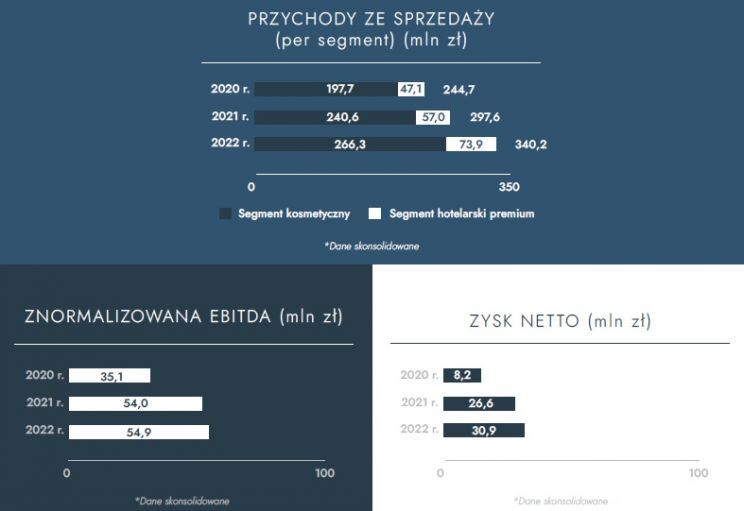

Grupa Dr Irena Eris osiągnęła 340,2 mln zł skonsolidowanych przychodów, co przekłada się na wzrost o 14,3% r/r. Spółka w ostatnich zaraportowanych trzech latach systematycznie zwiększała przychody w każdym z dwóch głównych segmentów działalności. Choć należy tu zauważyć, że wyniki za 2020 r. były mocno obciążone przez pandemię, która zmniejszyła popyt na kosmetyki. Jednocześnie zostały wprowadzone obostrzenia dotyczące działalności hotelarskiej.

Rosła też znormalizowana EBITDA, choć nastąpiło wypłaszczenie wyników w 2022 r. głównie z powodu wybuchu wojny. Spółka w zeszłym roku wstrzymała eksport na znaczące dla niej rynki rosyjski i białoruski. Mimo to udało się dokonać relokacji zasobów na inne rynki i osiągnąć zbliżone wyniki do roku poprzedniego. Lecz marża znormalizowanej EBITDA spadła w 2022 r. do 16,1% w porównaniu do 18,1% w 2021 r.

Zysk netto wzrósł do 30,9 mln zł w 2022 r. a marża zysku netto w latach 2021-2022 wynosiła ok. 9%.

Wyniki finansowe Dr Irena Eris

Źródło: spółka.

W pierwszym kwartale bieżącego roku grupa Dr Irena Eris osiągnęła przychody w wysokości 111,3 mln zł, co stanowi 33% przychodów osiągniętych w całym 2022 r. Znormalizowana EBITDA w tym okresie wyniosła 19,4 mln zł, a zysk netto 10,1 mln zł.

Spółka nie podaje prognoz, ale celem grupy jest osiągnięcie 500 mln zł przychodu na koniec 2025 r. Oznaczałoby to wzrost o 47% na przestrzeni trzech lat 2023-2025.

Spółka rozwija też sprzedaż za granicą. W 2022 r. przychody z zagranicy stanowiły 28%, po spadku z 32% w 2021 r. ze względu na zamrożenie rynków Rosji i Białorusi. Mimo to nastąpił wzrost nominalny przychodów z eksportu. W 2020 r. spółka wygenerowała z tego kierunku 57,2 mln zł, a już w 2022 r. kwota ta sięgnęła 77,2 mln zł.

Przychody z eksportu Dr Irena Eris

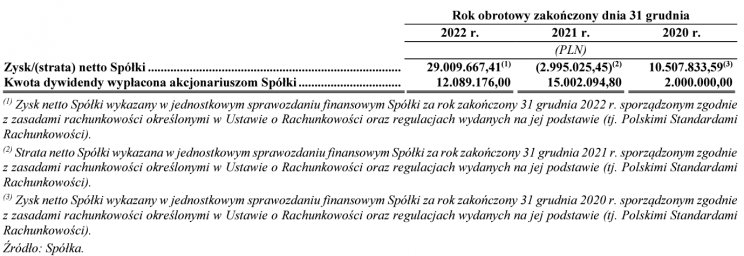

Polityka dywidendowa Dr Irena Eris

Dr Irena Eris jest już spółką dywidendową. Wypłaca regularnie zyski od 2021 r. kiedy właściciele i inwestorzy otrzymali pierwszą dywidendę w wysokości 2 mln zł (5,66 zł na akcję). Stanowiła ona 19% zysku jednostkowego wygenerowanego w 2020 r. Kolejna dywidenda w wysokości 15 mln zł (42,35 zł na akcję serii A i B; 38,50 zł na akcję serii C) była wypłacona w 2022 r. z kapitału zgromadzonego w poprzednich latach mimo straty wykazanej w jednostkowym sprawozdaniu finansowym. W tym roku także trafiła do akcjonariuszy dywidenda w wysokości 12 mln zł (0,34 zł na akcję), stanowiąca ok 41% zysku jednostkowego za 2022 r.

Historyczne wypłaty dywidend Dr Irena Eris

Źródło: spółka

W następnych latach zarząd zamierza rekomendować co roku wypłaty dywidend w wysokości 40%-70% skonsolidowanego zysku netto m.in. z uwzględnieniem potrzeb inwestycyjnych grupy. Co więcej, przy spełnieniu wszystkich założeń dotyczących możliwości i ograniczeń wypłaty, zarząd może zarekomendować wypłatę większego odsetka niż 70% zysku netto.

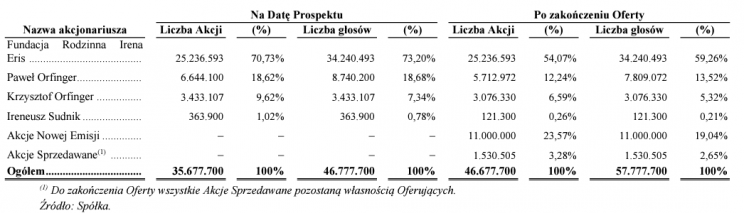

Akcje oferowane i akcjonariat

W ofercie Dr Irena Eris zostanie wyemitowane do 11 mln nowych akcji, z których sprzedaży spółka ma pozyskać do 140 mln zł. Ponadto zostanie zaoferowanych 1,5 mln akcji należących do dotychczasowych akcjonariuszy w celu, według słów zarządu, zapewnienia odpowiedniego poziomu free float na giełdzie.

Całość oferty osiągnie więc wartość ok. 160,4 mln zł brutto. Wycena spółki przy wyznaczonej cenie maksymalnej w wysokości 12,80 zł na akcję wyniesie 456,7 mln zł pre money. Jak łatwo policzyć wskaźnik C/Z względem zysków za 2022 wynosi więc około 19,2 ale w kolejnych okresach spółka oczekuje dalszego wzrostu działalności i poprawy marży. Dodatkowym czynnikiem poprawiającym w przyszłości wyniki mają być efekty transakcji M&A.

Oferta akcji już istniejących zawiera 931 128 akcji należących do prezesa zarządu, Pawła Orfingera stanowiących 14% akcji posiadanych. Także Krzysztof Orfinger oferuje 10% swoich akcji. Wraz z ofertą Ireneusza Sudnika, łączna liczba akcji oferowanych wynosi 1,5 mln, co stanowi 4,2% wszystkich istniejących akcji spółki.

Akcje Fundacji Rodzinnej Dr Irena Eris są objęte lock-upem do 365 dni od daty debiutu. Także oferujący akcje są objęci umowami ograniczającymi sprzedaż pozostałych akcji.

Jeśli w ofercie zostaną uplasowane wszystkie akcje oferowane, to w rękach inwestorów mniejszościowych znajdzie się 26,8% wszystkich akcji Dr Irena Eris. Co stanowić będzie przyzwoity poziom free float na GPW.

Akcjonariat przed i po ofercie akcji Dr Irena Eris

Źródło: spółka

Warto zwrócić uwagę, że w akcjonariacie przeważającą liczbę akcji posiadać będzie wciąż Fundacja Rodzinna Irena Eris, a ponadto akcje serii A i B będące w posiadaniu fundacji oraz prezesa zarządu są uprzywilejowane co do głosu na WZA, ale nie do dywidendy.

Cele emisji akcji Dr Irena Eris

Grupa Dr Irena Eris zamierza pozyskać ok 140 mln zł netto na realizację strategii i dalszy rozwój m.in. przez przejęcia. Spółka zamierza sfinansować akwizycję jednej lub większej liczby firm lub marek kosmetycznych w Polsce lub w krajach Europy. Na ten cel zamierza przeznaczyć większość pozyskanych środków – od 70 do 120 mln zł. Prace w tym kierunku już trwają od dłuższego czasu, czego efektem są liczne rozmowy z potencjalnymi podmiotami do przejęcia, choć nie zostały jeszcze zawarte wiążące umowy w tym zakresie.

„Spółka dokonała analiz i przeprowadziła, bądź aktualnie prowadzi, rozmowy z ponad 20 podmiotami. Na Datę Prospektu Spółka ocenia, że rozmowy dotyczące potencjalnych akwizycji wspomnianych podmiotów lub marek są na wstępnym etapie” - czytamy w prospekcie emisyjnym

Ponadto od 30 do 80 mln zł zostanie przeznaczone na wzmocnienie dalszego, organicznego rozwoju na zagranicznych rynkach. W planach jest też wejście na ryki Ameryki Północnej.

„W szczególności Spółka przewiduje koncentrację na rozpoczęciu lub zwiększeniu sprzedaży oferowanych przez Spółkę produktów kosmetycznych, między innymi dermokosmetyków Pharmaceris oraz kosmetyków marki premium Dr Irena Eris, na rynkach krajów Europy Zachodniej, Ameryki Północnej i Bliskiego Wschodu” - czytamy dalej.

Cel emisyjny dotyczący akwizycji ma zostać zrealizowany w ciągu 24 miesięcy, a pozostałe cele w okresie od 3 do 5 lat.

W tym miejscu należy podkreślić istotną rzecz. W prospekcie emisyjnym dotyczącym wysokości założonej kwoty jest zapis umożliwiający odwołanie oferty w przypadku niepozyskania zakładanej kwoty:

„Jeżeli do Dnia Przydziału Akcji Oferowanych Spółka w porozumieniu z Menedżerem Oferty potwierdzi, że poziom zainteresowania Akcjami Oferowanymi nie pozwoli na pozyskanie wpływów netto z emisji Akcji Nowej Emisji na poziomie zakładanym przez Spółkę, wówczas Spółka odwoła Ofertę, co będzie także skutkować odstąpieniem od Oferty przez Oferujących”- podano w prospekcie emisyjnym.

Zapisy na akcje i harmonogram oferty Dr Irena Eris

Zapisy na akcje w transzy inwestorów indywidualnych już trwają i zakończą się we wtorek, 27 czerwca o godzinie 11:59. Zapisy prowadzone są przy cenie maksymalnej wynoszącej 12,80 zł za akcję.

Spółka stworzyła konsorcjum detaliczne, umożliwiające złożenie zapisów na akcje w najważniejszych biurach maklerskich. W celu złożenia zapisu niezbędne jest posiadanie otwartego rachunku papierów wartościowych w domu maklerskim będącym członkiem tego konsorcjum.

Członkowie konsorcjum detalicznego:

- Bank Polska Kasa Opieki S.A. – Biuro Maklerskie

- Alior Bank S.A. – Biuro Maklerskie

- PKO Bank Polski S.A. – Biuro Maklerskie

- mBank S.A. – Biuro Maklerskie

- Santander Bank Polska S.A. – Santander Biuro Maklerskie

- Noble Securities S.A.

- Trigon Dom Maklerski S.A.

- Dom Maklerski BOŚ S.A.

- Dom Maklerski BDM S.A.

Do transzy inwestorów indywidualnych ma zostać przydzielone do 10% wszystkich akcji oferowanych.

Po zakończeniu zapisów, jeszcze w dniu 27 czerwca, zostanie ustalona cena ostateczna. Przydział akcji nastąpi 5 lipca, a ok. dwa tygodnie później akcje oraz prawa do akcji nowej emisji zadebiutują na głównym rynku GPW.

Harmonogram oferty Dr Irena Eris

| Termin | Etap |

|---|---|

| 19 czerwca 2023 r. | Publikacja prospektu i ceny maksymalnej |

| 20 – 27 czerwca 2023 r. (w dniu 27 czerwca 2023 r. do godz. 11:59) | Okres przyjmowania zapisów od inwestorów indywidualnych |

| 20 czerwca 2023 r. | Rozpoczęcie procesu budowania księgi popytu wśród inwestorów instytucjonalnych |

| 27 zerwca 2023 r. | Zakończenie procesu budowania księgi popytu |

| 27 czerwca 2023 r. | Ustalenie i opublikowanie informacji o ostatecznej cenie i liczbie akcji oferowanych poszczególnym kategoriom Inwestorów |

| 28 czerwca – 3 lipca 2023 r. Okres przyjmowania zapisów od inwestorów instytucjonalnych | |

| 4 lipca 2023 r. | Ewentualne przyjmowanie zapisów składanych przez inwestorów zastępczych |

| 5 lipca 2023 r. Przydział akcji oferowanych i zamknięcie oferty | |

| około 2 tygodnie od dnia przydziału | Przewidywany pierwszy dzień notowania akcji istniejących i praw do akcji (PDA) na GPW |

| około 6 tygodni od dnia przydziału | Przewidywany pierwszy dzień notowania akcji nowej emisji (akcje po PDA) na GPW |

Zobacz także: Debiuty w 2023 r. artykuły, analizy IPO w Strefie Inwestorów

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.