Zobacz ile dywidend jest w indeksach WIG20, S&P500, Nikkei i Russell

Każdy "szanujący" się indeks giełdowy na świecie nie uwzględnia w swoich wycenach wypłaconych dywidend. To oznacza, że gdybyśmy inwestowali w spółki wchodzące w skład takiego indeksu i reinwestowali zyski z wypłaconych dywidend nasza stopa zwrotu z indeksu byłaby wyższa. Ale jak bardzo? Postanowiliśmy to sprawdzić i porównaliśmy stopę zwrotu z indeksów WIG20, S&P500, Nikkei225 i Russell200 z takimi samymi indeksami TR, czyli całkowitej stopy zwrotu.

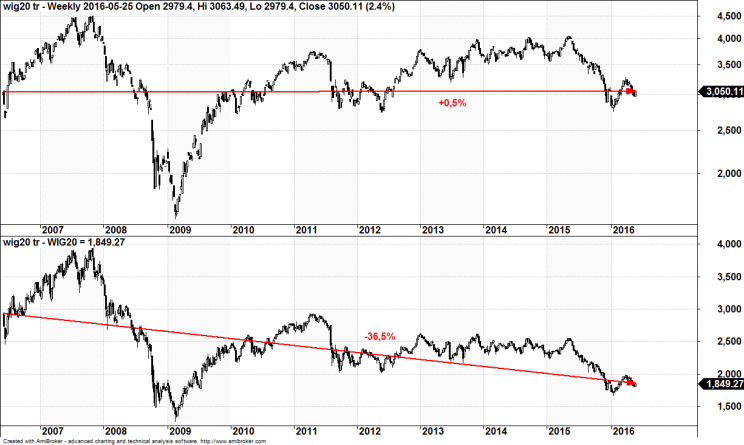

WIG20TR vs WIG20

Wykres 1: Indeks WIG20 TR (góra), WIG20 (dół), lata 2006 – 2016.

REKLAMA

Indeks WIG20TR jest obliczany od 2006 roku. Pokazuje on, że inwestycja w spółki z WIG20 przez ostatnie 10 lat wraz z wypłaconymi dywidendami i reinwestycją przyniosła zaledwie 0,5% zysku. Słabo, ale to i tak dużo lepiej niż sam WIG20, który w tym samym czasie stracił na wartości 36,5%.

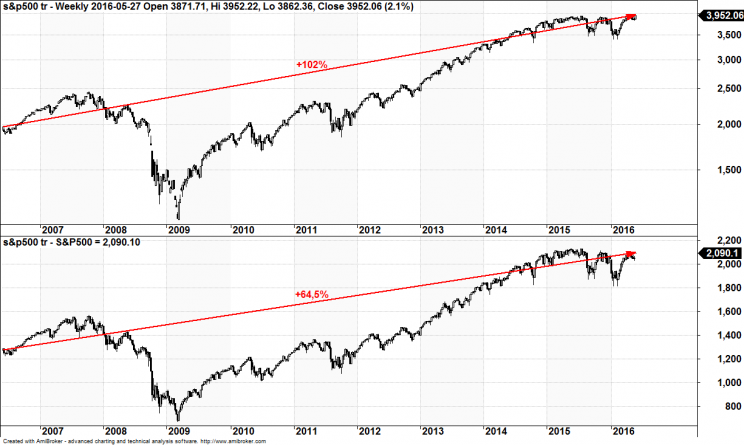

S&P 500 TR vs S&P500

Wykres 2: Indeks S&P 500 TR (góra), S&P 500 (dół), lata 2006 – 2016.

Dużo lepiej, przez ostatnie 10 lat, wyszedł inwestor, który zdecydował się zaangażować w amerykański indeks #SP500. Od 2006 roku indeks wzrósł bowiem o 64,5%, ale gdy uwzględnimy wypłacone dywidendy już 102%. W punktach procentowych to podobna wartość, co w przypadku #WIG20, co pokazuje, że w skład obydwu indeksów wchodzą bardzo dojrzałe spółki, które chętniej dzielą się zyskiem, niż go inwestują w swój dalszy rozwój.

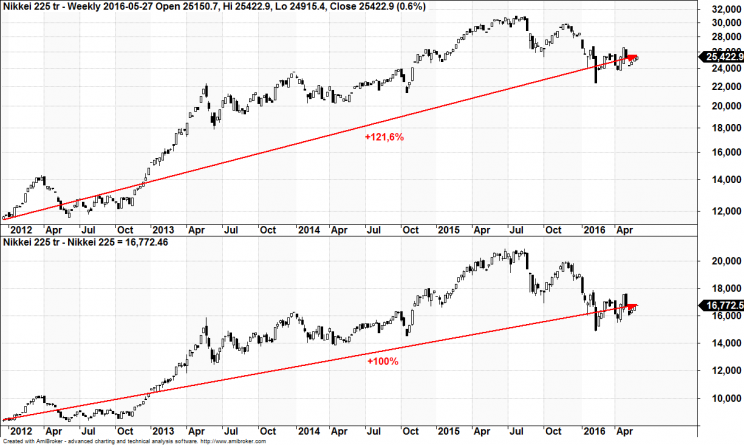

Nikkei 225 TR vs Nikkei 225

Wykres 3: Indeks Nikkei 225 TR (góra), Nikkei 225 (dół), lata 2012 – 2016.

Spółki japońskie również dużą część wypracowanych zysków wypłacają w postaci dywidend. Licząc od 2012 roku sam indeks #Nikkei225 wzrósł o 100%, a po uwzględnieniu wypłaconych dywidend o 121,6%. To pokazuje, że większość przedsiębiorstw wchodzących w skład Nikkei to stabilne firmy, nastawione na dzielenie się zyskami ze swoimi akcjonariuszami.

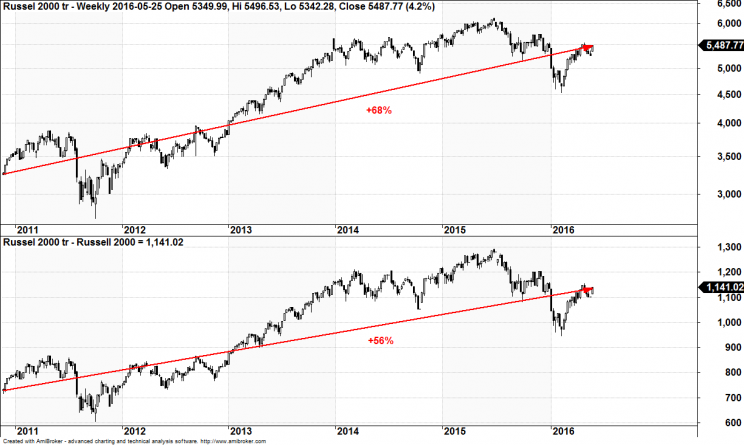

Russell 2000 TR vs Russell 2000

Wykres 4: Indeks Russell 2000 TR (góra), Russell 2000 (dół), lata 2010 – 2016.

Najbardziej amerykański ze wszystkich notowanych w USA indeksów, czyli #Russell2000 pokazuje, że małe i średnie spółki z USA wciąż niechętnie dzielą się zyskiem ze swoimi akcjonariuszami. Od 2010 roku sam Russell 2000 zyskał na wartości 56%, a po uwzględnieniu wypłaconych dywidend 68%.

Ważna jest perspektywa na dywidendę w przyszłości

W inwestowaniu chodzi o to, aby prędzej czy później otrzymać od spółki dywidendę. Dopóki perspektywa na wielkość dywidendy rośnie, to kurs akcji pnie się w górę. Zasada wydaje się być w tym zakresie prosta. Im większe spółki wchodzą w skład indeksu, tym więcej zysków pochodzi z dywidend. Najważniejsza jest jednak perspektywa na przyszłość. Jak widać na przykładzie WIG20 i WIG20 TR nawet wypłacone w przeszłości dywidendy, relatywnie duże, nie są w stanie zasypać dziury, wynikającej ze spadających wycen akcji, będących odpowiedzią na pogarszające się perspektywy.

Jak samodzielnie zbudować portfel spółek dywidendowych?

Dobra spółka dywidendowa to taka, która z roku na rok płaci coraz wyższą dywidendę, ale w wartości nominalnej, a nie procentowej względem kursu. Żeby spółka mogła tak robić, musi się rozwijać i przede wszystkim mieć pomysły na wzrost. Molochy Skarbu Państwa, które zostały sprzedane na debiucie na „pompowanych wynikach”, których jedynym pomysłem na biznes jest wykorzystywanie swojej uprzywilejowanej pozycji, to nie są dobre cele inwestycyjne. Oczywiście, są pozytywne wyjątki jak KGHM, PZU, PKN Orlen, PKO BP, czy Azoty, ale więcej jest takich, które wypadły słabiej od rynku i rozczarowały inwestorów.

Dobra spółka dywidendowa to taka, która z roku na rok płaci coraz wyższą dywidendę, ale w wartości nominalnej, a nie procentowej względem kursu. Żeby spółka mogła tak robić, musi się rozwijać i przede wszystkim mieć pomysły na wzrost. Molochy Skarbu Państwa, które zostały sprzedane na debiucie na „pompowanych wynikach”, których jedynym pomysłem na biznes jest wykorzystywanie swojej uprzywilejowanej pozycji, to nie są dobre cele inwestycyjne. Oczywiście, są pozytywne wyjątki jak KGHM, PZU, PKN Orlen, PKO BP, czy Azoty, ale więcej jest takich, które wypadły słabiej od rynku i rozczarowały inwestorów.

Nasi czytelnicy często pytają o sposoby budowania dobrego portfela dywidendowego. By ułatwić im zapoznanie się z tą formą inwestowania, przygotowaliśmy raport, w którym w przystępny sposób przedstawiamy jak wybrać i inwestować w spółki dywidendowe. Omawiamy w nim w 4 krokach jak samodzielnie określić, która spółka jest bezpieczną, dobrą i dochodową inwestycją na lata. Podajemy też aktualne przykłady takich spółek i tłumaczymy dlaczego, oprócz stopy dywidendy, warto zwrócić uwagę na jeszcze inne ważne cechy. Zapraszam do pobrania i lektury raportu (jest całkowicie bezpłatny).