Spektakularne porażki wielkich inwestorów. Jak tracili pieniądze Buffett, Livermore, Munger czy Graham

Straciłeś już sporo pieniędzy na giełdzie albo na forex? Nie martw się, możesz jeszcze odrobić straty i zostać wielkim inwestorem. Niemal wszyscy guru rynkowi popełniali duże inwestycyjne błędy. Zazwyczaj wyciągali z nich wnioski, co czyniło ich silniejszymi.

REKLAMA

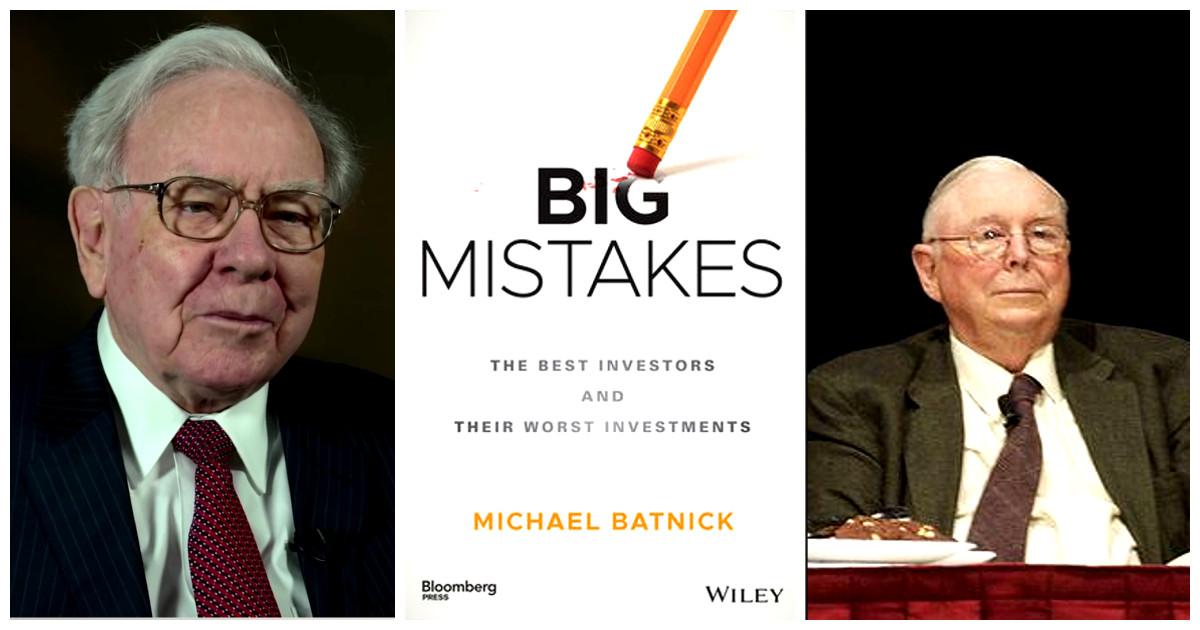

Najlepiej jest uczyć się na cudzych błędach. Taką możliwość daje świeżutko wydana książka Michaela Batnicka „Big Mistakes: The Best Investors and Their Worst Investments”. Po polsku tytuł oznacza: “Wielkie błędy: najlepsi inwestorzy i ich najgorsze porażki”.

Batnick jest analitykiem firmy Ritholtz Wealth Management. Prowadzi bloga The Irrelevant Investor. A teraz postanowił zebrać historie inwestycyjnych porażek najbardziej znanych inwestorów i wydać książkę. Wyszło całkiem nieźle, książka jest „zgrabnie” napisana. Tytuł publikacji jest nieco mylący (nie szkodzi), bo Batnick bierze na tapetę nie tylko takich guru jak Warren Buffet, Charlie Munger, Bill Ackman, Chris Sacca, Jack Bogle, ale też naukowców (John Maynard Keynes, ) a nawet pisarzy (Mark Twain).

Jakie błędy inwestycyjne popełniali najwięksi inwestorzy?

Batnick zwraca uwagę, że znani inwestorzy popełniali różnego rodzaju błędy. Warren Buffett i Charlie Munger nie kupili akcji WalMart w połowie lat 90-tych, choć się nad tym zastanawiali (błąd zaniechania). Z kolei Stanley Druckenmiller obkupił się w akcje spółek technologicznych tuż przed pęknięciem bańki internetowej w 2000 roku. W książce przeważają jednak przykłady błędów, które polegają na zbytnim przywiązaniu do swoich metod czy do zawartych pozycji, a które wynikają głównie ze zbytniej pewności siebie.

Warren Buffett

Dexter Shoes. Ta nazwa śni się zapewne Buffettowi w koszmarach. W 1993 roku postanowił kupić obiecującą firmę z branży obuwniczej. Zapłacił za nią 433 mln USD, płacąc akcjami Berkshire Hathaway. Przedsiębiorstwo Dexter Shoes upadło w roku 2001. Analitycy cytowani przez Batnicka tłumaczą, że Buffett inwestując w Dexter Shoes zbytnio skupił się na cenie (która wydała mu się bardzo atrakcyjna), i za bardzo wierzył w menedżera stojącego na czele spółki. Zapominając zupełnie o perspektywach rozwoju (konkurencja okazała się bardzo silna). “Oddałem 1,6% cudownego biznesu w zamian za biznes, który dziś jest już nic nie wart” – mówił po latach Buffett. Aż strach policzyć, ile dziś są warte akcje Berkshire, którymi zapłacił za przejęcie Dexter Shoes...

Zobacz także: Warren Buffett przespał hossę technologiczną. Zachowanie kursu Berkshire Hathaway rozczarowuje

Charlie Munger

Charlie Munger dał się zaskoczyć bessie. W I połowie lat 70-tych zarządzał funduszem Wheeler, Munger & Co. W 1973 roku fundusz ten stracił 32% (podczas gdy Dow Jones poszedł w dół o 13%), a w kolejnym roku kolejne 31% (a Dow Jones spadł o 23%). Nie miał w portfelu spółek defensywnych – stąd wyniki o wiele gorsze od rynku.

Benjamin Graham

Mentor Warrena Buffetta, autor dwóch Biblii inwestowania (“Security Analysis” oraz “Inteligentny inwestor”), nie ustrzegł się potężnego błędu. Oczywiście znał zasadę „kupuj, gdy leje się krew”, ale zapomniał, że zawsze może być taniej. Gdy doszło do krachu na Wall Street w 1929 roku, zacierał ręce. Na początku roku 1930 napełnił portfel akcjami. Problem w tym, że nie trafił idealnie w dno, doszło do dalszych spadków na giełdzie. W latach 1929-1933 wartość portfela Grahama zanurkowała o olejne 70%!

Jesse Livermore

Jeden z najbardziej znanych inwestorów, a właściwie spekulantów w historii popełniał błędy wielokrotnie. Błędy tak potężne, że doprowadzały go do bankructwa kilka razy. Po raz pierwszy wyczyścił konto w wieku 23 lat, gdy grał na krótko (obstawiał spadek) na akcjach US Steel i Santa Fe Railroad. Jego błędy polegały na podejmowaniu zbyt dużego ryzyka inwestycyjnego, bez odpowiednich zabezpieczeń. Livermore miał zasadę, że nie słuchał się niczyich porad. Podejmował decyzje o zawarciu transakcji tylko wtedy, gdy był niezwykle pewny słuszności tej decyzji. To przynosiło na zmianę świetne i opłakane efekty. Livermore nie wytrzymał tego i popełnił samobójstwo w roku 1940, jako bankrut. Chociaż są opinię, że to nie jest do końca prawda. Według jednego jego biografa do końca był majętnym człowiekiem, a do targnięcia na własne życie zmusiły go prywatne problemy w rodzinie.

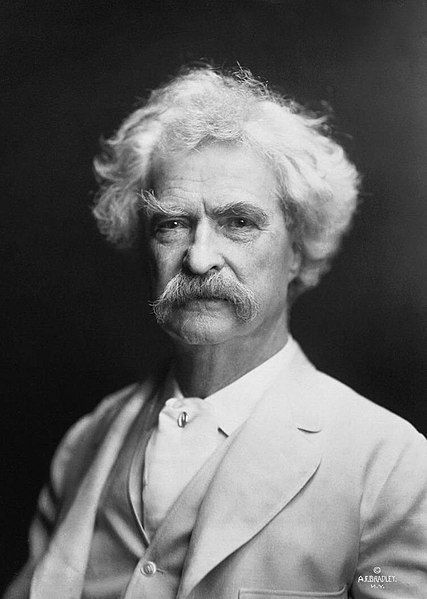

Mark Twain

Jeden z najbardziej znanych pisarzy z USA w historii, zwany ojcem prozy amerykańskiej, przez całe życie próbował pomnażać inwestując pieniądze zarabiane na pisaniu. Rezultaty były tragiczne. Czego się nie dotknął, kończyło się porażką. Stracił na przykład sporo oszczędności na inwestycji w start-upy: przedsiębiorstwo New York Vaporizing (które miało opracować rewolucyjną technologię do zwiększania mocy silników parowych) czy Plasmon (które miało produkować mleko w proszku). Gdy próbował sił na giełdzie, kupował akcje w niewłaściwym czasie (tak było m.in. z walorami Oregon Transcontinental Railroad, które kupił po 78 USD, a sprzedał po 12 USD).

John Meriweather

John Meriweather był gwiazdą tradingu, pracował m.in. dla Salomon Brothers. W roku 1994 wraz z dwoma naukowcami - ekonomistami Myronem S. Scholesem i Robertem C. Mertonem - stworzył fundusz Long-Term Capital Management. Podmiot ten inwestował bazując na opracowanym modelu. Zbankrutował w roku 1998, co było pokłosiem m.in. dynamicznego spadku ceny rosyjskich obligacji. Twórcy LTCM zawierzyli całkowicie swojemu modelowi. Model nie uwzględniał jednak w swoich obliczeniach możliwości bankructwa tak dużego państwa jak Rosja i reperkusji jakie na rynku obligacji wywoła takie wydarzenie. Okazało się że na rynku wszystko jest możliwe. „Jeszcze raz historia pokazała, że przesadna wiara w naukę i zbytnia pewność siebie to nie są cechy, które dają zarobić na Wall Street” – podsumowuje Batnick.

Jack Bogle

W I połowie lat 70-tych Jack Bogle – twórca pasywnego inwestowania, ojciec ETF-ów – zarządzał funduszem Wellington Fund. Fundusz ten cechował się agresywnym podejściem oraz bazował na analizie technicznej. Poniósł totalną porażkę inwestycyjną podczas bessy z lat 1972-74 i stracił stanowisko. „Gdy dziś myślę o tym okresie, nie mogę uwierzyć w to, ile błędów popełniłem” – przyznał kiedyś Bogle w wywiadzie.

Michael Batnick

Dość oryginalnym pomysłem autora jest to, że na samym końcu książki pisze o swoich największych błędach inwestycyjnych. „Miałem fatalny rok 2012. Podejmowałem złe decyzje, handlując akcjami spółek Zynga i Alcoa. Próbowałem na siłę odrabiać straty. Zawierałem transakcje tak często i tak nerwowo, że w skali całego roku zapłaciłem brokerom prowizje sięgające 12 tys. USD! Byłem zbyt pewny siebie, przywiązany do swoich pozycji. Puszczałem straty, ciąłem zyski – popełniałem klasyczne błędy, znając przecież dobrze teorię postępowania na rynku” – przyznaje Batnick.

Książka Batnicka zaczyna się od cytatu z Konfucjusza: „Są trzy metody nabywania wiedzy. Przez refleksję – ta jest najbardziej szlachetna. Przez naśladownictwo – ta jest najłatwiejsza. I przez doświadczenie – ta jest najpowszechniejsza.” Niestety, myśl chińskiego filozofa jest aktualna także dziś, większość inwestorów uczy się na swoich błędach, a nie na cudzych. Kto wie, może publikacja „Big Mistakes: The Best Investors and Their Worst Investments” choć nieco pomoże w zmianie tego trendu?

Zobacz także: 6 spółek z polskiej giełdy, którymi teraz mógłby zainteresować się Warren Buffett