6 spółek z polskiej giełdy, którymi teraz mógłby zainteresować się Warren Buffett

Długoterminowe inwestowanie, w jakim specjalizuje się najbardziej znany inwestor na świecie, Warren Buffet, nie jest proste. Wybór ciekawych propozycji do portfela wymaga przejrzenia finansów spółek i określenia perspektyw na wzrost ich wartości w przyszłości. Sprawdziliśmy, czy i na naszym rynku można znaleźć ciekawe propozycje inwestycyjne, którymi mógłby zainteresować się Warren Buffett.

Warunek konieczny: solidne fundamenty

Najlepszą propozycją inwestycyjną na długi termin są spółki, które nie tylko generują zyski, ale mają też perspektywę na ich zwiększenie w przyszłości. Jednak by spółka mogła się dynamicznie rozwijać powinna posiadać ku temu solidną podstawę.

REKLAMA

Dlatego, przede wszystkim, powinniśmy zastosować się do najważniejszej zasady Buffetta: „nie trać pieniędzy”. Sprawdźmy więc najpierw, które spółki są na tyle bezpieczne, by zminimalizować ryzyko utraty kapitału.

Najczęstszą przyczyną bankructw nie jest brak zysków czy przychodów, ale zatory płatnicze. Dlatego przede wszystkim zwróćmy uwagę na płynność finansową. Już mentor Buffetta, Benjamin Graham zachęcał do inwestowania tylko w spółki, które mają na tyle duże aktywa łatwe do sprzedaży (obrotowe), że, w razie potrzeby, mogłyby nimi pokryć wszystkie zobowiązania. Takie spółki, w przypadku dużych problemów finansowych, mogłyby spłacić długi bez naruszania majątku, który generuje im przychody.

Innym sposobem, często stosowanym przez banki, sprawdzenia stabilności finansowej jest zbadanie poziomu wskaźników płynności płatniczej, czyli stosunku aktywów obrotowych do zobowiązań, ale tylko krótkoterminowych.

Weźmy więc, w pierwszym kroku, pod uwagę tylko spółki z aktywami obrotowymi wyższymi od zobowiązań oraz z wartościami wskaźników bieżącej i szybkiej płynności powyżej jedynki. W ten sposób zawęzimy grupę spółek z GPW do ok. 1/3.

Zobacz także: 16 spółek z polskiej giełdy, które od 9 lat regularnie, rok w rok zwiększają przychody

Generowanie zysków

Oczywiście sama zdolność do spłaty zobowiązań nie oznacza, że spółka potrafi generować zyski. Dlatego kolejnymi parametrami selekcji będzie zbadanie rentowności biznesu, zarówno na poziomie zysku operacyjnego jak i też zysku netto. Im większe zyski potrafi generować spółka w stosunku do jej majątku, tym lepiej.

W dalszej selekcji użyjemy więc wskaźnika ROE (jeden z ważniejszych wskaźników stosowanych przez Buffetta) oraz ROIC. Ten drugi porównuje zysk operacyjny do faktycznie zainwestowanego w spółkę kapitału. Im wyższe wartości tych wskaźników, tym lepsza jest sytuacja spółki.

Ograniczmy więc zbiór spółek do tych, które posiadają wartości wskaźnika ROE i ROIC na poziomie co najmniej 10%. W ten sposób, z około 500 spółek na GPW zawężamy krąg poszukiwań do 52.

Wykazywanie zysków na koniec roku jest istotne, ale dopiero wypłata dywidendy stanowi faktyczne potwierdzenie, że spółka potrafi generować wartość dla akcjonariuszy. Dlatego też dodatkowym kryterium będzie regularna wypłata zysków za co najmniej ostatnie trzy lata. Oczywiście najbardziej pożądaną sytuacją jest wzrost z roku na rok wartości dywidendy.

Zobacz także: 9 spółek, które od 4 lat wypłacają coraz wyższe dywidendy i w tym roku wypłacą jeszcze wyższą

Dynamiczny wzrost

Dodanie kryterium wypłat dywidend zredukowało nam liczbę spółek o połowę – do 26. Pamiętajmy jednak, że szukamy spółek, które mają szansę na dalszy wzrost. Niestety nikt nie jest w stanie przewidzieć, które spółki będą szybciej rosły od innych. Lecz można ograniczyć ryzyko inwestycyjne i zwiększyć szansę na sukces, przez wybór tych, które w przeszłości wykazały, że potrafią rosnąć. Przyjrzeliśmy się więc każdej z 26 spółek i wybraliśmy te, które osiągnęły dynamiczny wzrost przychodów, zysków operacyjnych i dywidend w ostatnich latach. Oto najciekawsze z nich:

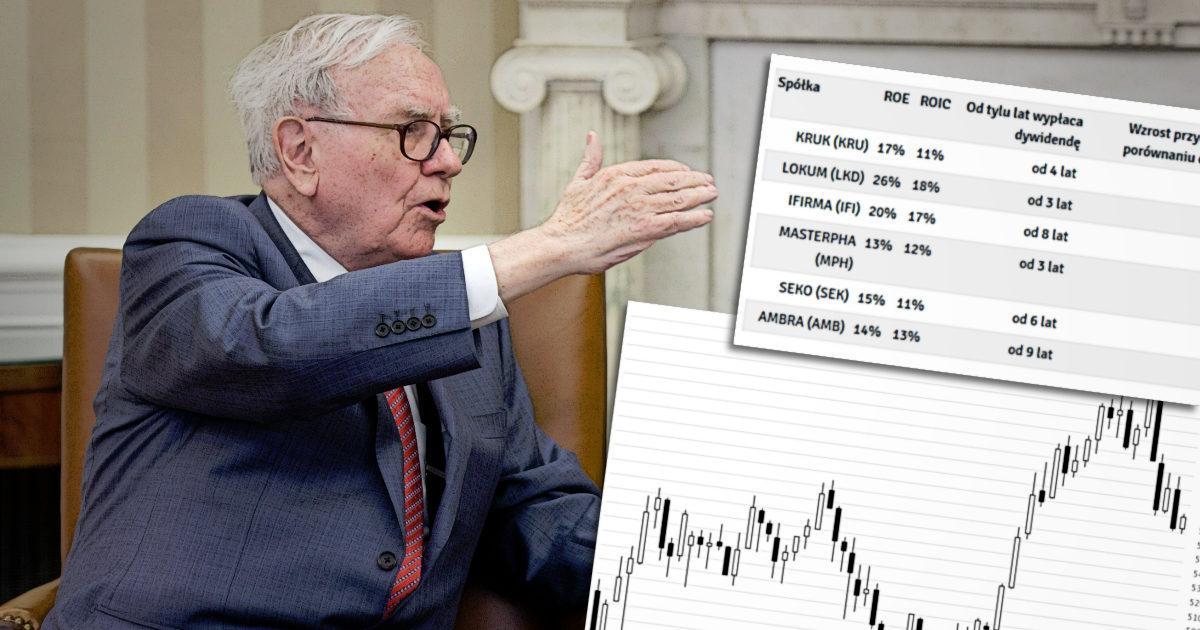

Tabela 1. Spółki spełniające wybrane kryteria i zwiększające dynamicznie skalę biznesu.

| Spółka | ROE | ROIC | Od tylu lat wypłaca dywidendę | Wzrost przychodów w porównaniu do 2015 r. | Wzrost zysków operacyjnych w porównaniu do 2015 r. |

|---|---|---|---|---|---|

| KRUK (KRU) | 17% | 11% | od 4 lat | 76% | 66% |

| LOKUM (LKD) | 26% | 18% | od 3 lat | 73% | 94% |

| IFIRMA (IFI) | 20% | 17% | od 8 lat | 49% | 286% |

| MASTERPHA (MPH) | 13% | 12% | od 3 lat | 41% | 23% |

| SEKO (SEK) | 15% | 11% | od 6 lat | 34% | 125% |

| AMBRA (AMB) | 14% | 13% | od 9 lat | 22% | 90% |

Największą dynamiką wzrostu przychodów między pierwszym kwartałem tego roku, a 2015 r. zanotowały spółki Kruk #KRU oraz Lokum Deweloper #LKD.

Kruk zwiększył przychody z 611 mln w 2015 r. do ponad miliarda złotych w 2017 roku jednocześnie powiększając zysk netto z 204 mln zł do 295 mln zł. Wzrosła także wypłacana regularnie dywidenda. W tym roku akcjonariusze otrzymali 5 zł na akcję (ok. 1/3 zysków) zaś w poprzednich latach wypłata na jedną akcję wynosiła 2 zł.

Lokum Deweloper zadebiutował na GPW w 2015 r. Od tamtej pory podwoił zysk operacyjny i zysk netto oraz zwiększył przychody o ponad 73%. W tym roku wypłacił trzecią dywidendę 84 gr na akcję, czyli o 35% wyższą niż dwa lata temu.

Także solidnie wygląda wzrost przychodów, o ponad 40%, spółki informatycznej IFIRMA #IFI oraz producenta suplementów diety, Master Pharm #MPH. Obie też zwiększyły wypłaty dywidend.

Z kolei dynamiczny wzrost zysku operacyjnego od 2015 r. wykazały spółki z sektora spożywczego Seko #SEK oraz Ambra #AMB. Obie podwoiły zyski i zwiększyły znacząco przychody. Ponadto Seko w tym roku wypłaci 45 gr na akcję, czyli o niemal połowę wyższą niż rok wcześniej. Zaś Ambra zwiększa regularnie wypłaty dywidend od wielu lat, ale jeszcze nie ogłosiła w tym roku planów wypłaty zysków ze względu na przesunięcie roku obrotowego.

Czy Warren Buffett zainteresowałby się tymi spółkami? Być może zwróciłby na nie uwagę, gdyż spełniają one jego kryteria szansy na dalszy, dynamiczny wzrost. Na pewno Buffett preferuje spółki większe, działające w rosnącej branży w której są liderami mające zdeterminowany zarząd, który prowadzi spółki od dawna. Tego rodzaju kryterium spełniają już właściwie jedynie Kruk i Ambra. Z tego punktu widzenia wydaje się, że te dwie spółki mogłyby zwrócić uwagę Buffetta w pierwszej kolejności.