Branża aktywnego zarządzania w kryzysie. Inwestorzy z USA wycofują pieniądze z funduszy hedge 6 kwartał z rzędu

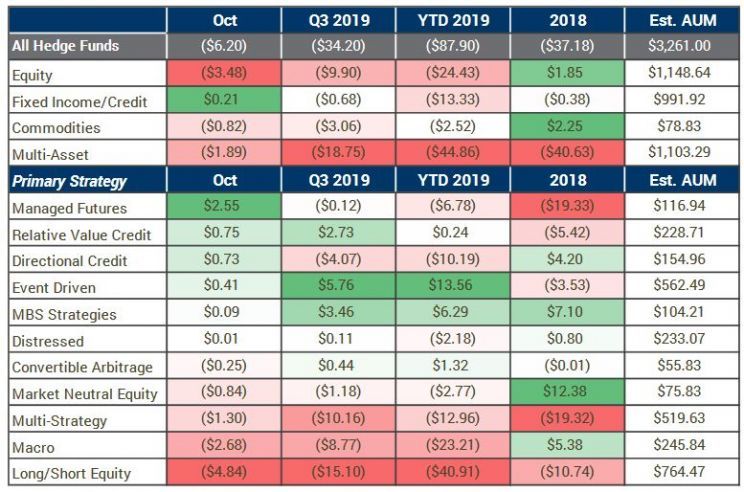

Od początku stycznia do końca października z funduszy hedge odpłynęło o blisko 90 mld USD więcej, niż do nich wpłynęło! Inwestorzy przestali ufać zarządzającym obiecującym ponadprzeciętne zyski. Branża aktywnego zarządzania funduszami w USA jest w dużym kryzysie.

W 2018 roku z funduszy hedge odpłynęło o około 37 mld USD więcej, niż do nich napłynęło. W tym roku ich saldo wyniesie co najmniej -60 mld USD i to nie jest przypadek – stwierdziła Ilana Weinstein, prezes IDW Group, jedna z najważniejszych kobiet w branży funduszy hedge, gdy była ostatnio gościem podcastu Bloomberg Masters in Business with Barry Ritholtz.

REKLAMA

6 kwartał ujemnego salda z rzędu funduszy hedge

Ilana Weinstein zwróciła uwagę, że odpływy z fundusze hedge są w mijającym roku o 50% wyższe, niż w poprzednim. Wedle listopadowego eVestment Hedge Fund Asset Flows Report, w październiku klienci wypłacili z funduszy hedge o 6,2 mld USD więcej, niż do nich wpłacili. Październik był 8 miesiącem z rzędu z przewagą wypłat nad wpłatami. Tegoroczne saldo funduszy hedge na koniec października sięgało aż -87,9 mld USD! Tymczasem, jak podkreśliła Weinstein, w 2018 roku żywot zakończyło sporo dużych funduszy hedge, jak Highfields, Tourbillon, Criterion, Ivory, Folger Hill, Glenhill, Threebase itd., a w 2019 roku takiego zjawiska nie ma, więc to świadczy o tym, że klienci po prostu uciekają ze wszystkich funduszy.

- Jestem pewna, że IV kwartał 2019 roku to będzie 6 kwartał z rzędu, w którym branża funduszy hedge zobaczy ujemne saldo wpłat i wypłat. Takiej sytuacji nie było nigdy w historii. Ostatnio 4 kwartały z rzędu z ujemnym saldem widzieliśmy na przełomie 2008 i 2009 roku. To jest bardzo zła sytuacja dla branży i ona nie bierze się znikąd, jest po prostu rezultatem słabych wyników funduszy hedge – stwierdziła szefowa IDW Group.

1. Saldo wpłat i wypłat do funduszy hedge (mld USD)

Zobacz także: Nastroje inwestorów amatorów i profesjonalistów różnią się skrajnie - najbardziej od dekady

Tłuste koty żerują na frajerach

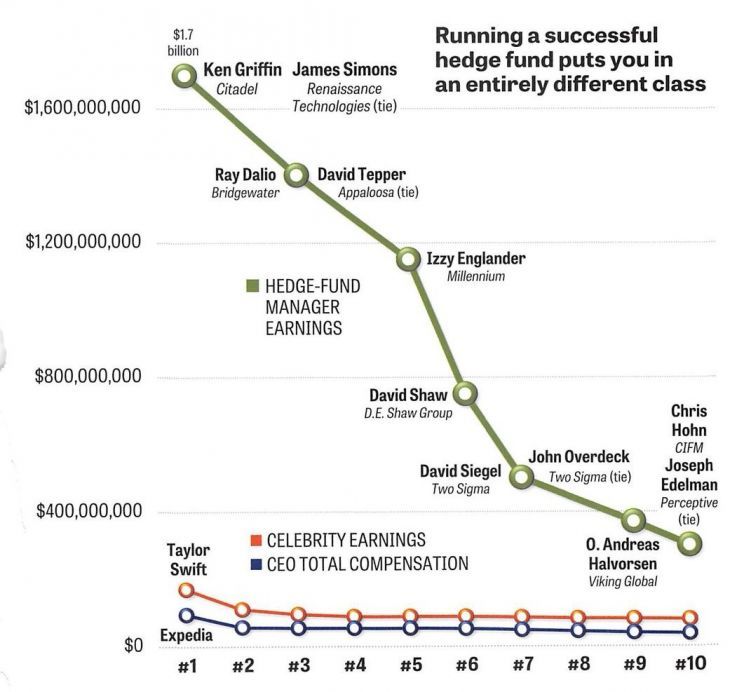

Według Weinstein przeciętny fundusz hedge, który pobiera 2% rocznej opłaty za zarządzanie i 20% success fee, czyli opłaty od zysku, kasuje w skali roku około 5% aktywów klienta. I jest tak pomimo tego, że wypracowywana przez niego alfa jest zazwyczaj skromna.

- Wyniki funduszy hedge w ostatnich 4 latach nie zachwycają, mówiąc eufemistycznie. Zarządzający nie dostarczają tego, co mieli dostarczać, czyli imponujących stóp zwrotu przy wysokim ryzyku. Pieniądze uciekają od funduszy hedge, bo wśród nich nie mają wielu dobrych opcji do wyboru – podkreśliła Weinstein. – Wydaje mi się, że branża musi pójść w kierunku takiego systemu wynagradzania, w którym klienci płacą za osiągniętą alfę – dodała.

2. Wyniki funduszy hedge na tle rynkowych benchmarków

3. Wynagrodzenia zarządzających z branży funduszy hedge na tle celebrytów i prezesów firm (USD)

Przetrwają tylko najwięksi i najsilniejsi

W rozmowie z Ritholzem Ilana Weinstein zwróciła uwagę również na inne ciekawe i ważne zjawiska, jakie mają obecnie miejsce w branży inwestycyjnej. Obecnie istnieje 11 tys. funduszy hedge, które mają w zarządzaniu około 3,5 bln USD, ale według niej najbliższe lata przyniosą znaczną redukcję liczby takich podmiotów. Jej zdaniem, przetrwają tylko największe i najsilniejsze, które potrafią wygrać toczącą się wojnę o talenty oraz mogą sobie pozwolić na spore wydatki na nowe technologie.

Już teraz niektóre fundusze hedge przeżywają trudny okres. - Jeszcze kilka lat temu fundusz GreenLight miał pod zarządem 12 mld USD, teraz ma 3 mld USD. Corvex miał 7 mld USD, teraz ma 2 mld USD. Discovery miał 15 mld USD, teraz ma 3 mld USD. Fir Tree miał 13 mld USD, teraz ma 5 mld USD. Fundusz Scopia ledwie przed rokiem miał w zarządzaniu 7 mld USD, teraz ma ledwie 2 mld USD – wskazała Weinstein. – W 2016 roku 10% funduszy hedge miało 90% aktywów, teraz ta proporcja pewnie jest coraz bardziej korzystna dla tych wielkich – dodała.

Warto wsłuchać się w to, co mówi Weinstein, bo jest ona jedną z najważniejszych kobiet – a być może najważniejszą – w branży funduszy hedge. Jest założycielką i prezesem IDW Group, doradza takim firmom inwestycyjnym, jak Citadel, Millenium, Point 72.

To już jest pewne, tutaj nie ma co owijać w bawełnę: fundusze hedge są w kryzysie, inwestorzy przestali ufać zarządzającym, inwestowanie pasywne trumfuje nad aktywnym zarządzaniem (wystarczy popatrzeć na to, co dzieje się na rynku ETFów i funduszy indeksowych).

Źródła grafik: 1-2. eVestment, 3. Institutional Investor