Fundusz inwestycyjny Esaliens Okazji Rynkowych zaorał konkurencję w ciągu ostatnich 3 miesięcy. W czym tkwi tajemnica sukcesu?

Fundusz akcji amerykańskich Esaliens Okazji Rynkowych spisał się wręcz rewelacyjnie w okresie od początku września do końca listopada. W czym tkwi jego sekret? Czy w długim horyzoncie też wybija się ponad konkurencję?

W trakcie ostatnich 3 miesięcy – czyli od początku września do końca listopada – jeden z funduszy dostępnych w ofercie krajowych TFI zachował się znacznie lepiej niż konkurencja. Chodzi o Esaliens Okazji Rynkowych, który zarobił 20,3%.

REKLAMA

1. TOP5 polskich funduszy inwestycyjnych w okresie wrzesień-listopad 2019

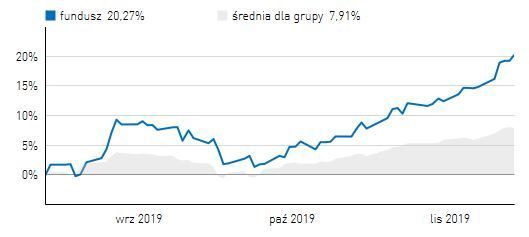

Skalę sukcesu tego subfunduszu w tym krótkim horyzoncie czasowym widać jeszcze lepiej, gdy porównamy jego dokonania ze średnią dla jego grupy. Portal Analizy.pl klasyfikuje go do grupy funduszy akcji amerykańskich. W ciągu ostatnich 3 miesięcy jego wynik był aż o 12,4 pkt. proc. lepszy od średniej dla grupy.

2. Notowania Esaliens Okazji Rynkowych na tle średniej dla funduszy akcji amerykańskich

Zobacz także: W październiku do funduszy inwestycyjnych popłynęło sporo pieniędzy. Polacy chyba zaczynają bać się inflacji

Czy Esaliens Okazji Rynkowych jest mocny także w długim terminie?

Esaliens Okazji Rynkowych nie posiada punktu odniesienia (benchmarku) służącego do oceny efektywności inwestycji w jego jednostki uczestnictwa. Można jednak założyć, że po prostu benchmarkiem dla niego powinien być indeks S&P500. Porównajmy wyniki tego subfunduszu z Multi Units Luxembourg Lyxor ETF S&P500, czyli funduszem ETF odwzorowującym zachowanie S&P500, notowanym na GPW.

W ciągu 3 ostatnich miesięcy ETF zarobił 4,6%, a Esaliens Okazji Rynkowych 20,3%. W trakcie ostatnich 12 miesięcy ETF poszedł w górę o 16,6%, a subfundusz zyskał 8,7%. W horyzoncie 36 miesięcy ETF zyskał 38,3%, a subfundusz 38,6%.

Można więc stwierdzić, że ostatnie miesiące były dla Esaliens Okazji Rynkowych wyjątkowo udane, a w długim terminie zachowuje się podobnie jak szeroki rynek, choć miewa także słabsze okresy. Generalnie jednak nie jest jakoś wyjątkowo mocny sam w sobie, po prostu ma słabą konkurencję...

3. Stopy zwrotu Esaliens Okazji Rynkowych na tle średniej dla grupy funduszy akcji amerykańskich

Jak zarabia Esaliens Okazji Rynkowych

W czym tkwi więc tajemnica ostatnich niezwykle pomyślnych miesięcy w wykonaniu omawianego subfunduszu? Zaprezentujmy najpierw jego politykę inwestycyjną. Podmiot inwestuje od 70% do 100% aktywów w tytuły uczestnictwa subfunduszu Miller Opportunity Fund, wyodrębnionego w ramach Primo UCITS Platform ICAV. Do 20% jego aktywów może być lokowanych w dłużne papiery wartościowe i instrumenty rynku pieniężnego, w szczególności w krótkoterminowe papiery wartościowe emitowane lub poręczane przez Skarb Państwa lub Narodowy Bank Polski lub w depozyty.

Ze sprawozdania subfunduszu wynika, że w połowie 2019 roku 86,2% swoich aktywów miał w jednostkach uczestnictwa Miller Opportunity Fund. Kolejne 8,26% aktywów miał w depozytach mBanku i Pekao. Nie miał w portfelu żadnych akcji ani skomplikowanych instrumentów inwestycyjnych.

Miller Opportunity Fund to fundusz który dąży do zapewnienia długoterminowego wzrostu wartości kapitału poprzez inwestowanie aktywów w akcje, dłużne papiery wartościowe (zarówno rządowe, jak i korporacyjne), instrumenty pochodne i inne instrumenty finansowe, jak fundusze inwestycyjne, ETFy, fundusze nieruchomościowe (REIT). Oczywiście Miller Opportunity Fund inwestuje przede wszystkim w USA (86% portfela), więc wahania koniunktury w tym rejonie i sektorach amerykańskich akcji mają istotny wpływ na wartość aktywów netto funduszu, które obecnie wynoszą około 1,7 mld USD – podaje portal Morningstar.

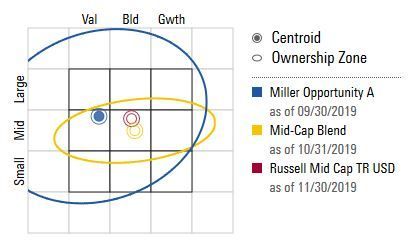

4. Charakterystyka części akcyjnej portfela Miller Opportunity Fund

Wchodząc w szczegóły, Miller Opportunity Fund stosuje podejście bottom-up: ocenia przedsiębiorstwa fundamentalnie i inwestuje w nie długoterminowo. Lokuje kapitał głównie w średnich i dużych spółkach z amerykańskich parkietów. Na koniec września 27,5% portfela miał w akcjach z sektora dóbr konsumenckich, 22,8% w społkach z sektora ochrony zdrowia, a niemal 22% w akcjach sektora finansowego. Jak widać po składzie TOP10 portfela, „koniami pociągowymi” w trakcie ostatnich 12 miesięcy były takie spółki, jak RH (sieć sklepów z meblami), OneMain (firma pożyczkowa), NXP Semiconductors (producent półprzewodników) czy Lennar (deweloper).

5. TOP10 pozycji w portfelu Miller Opportunity Fund

Smutne jest to, że Esaliens Okazji Rynkowych to jeden z tych „rodzynków” na naszym rynku. To jeden z nielicznych funduszy, które potrafią bić swój benchmark (czy też indeks, który powinien być ich benchmarkiem). Problem w tym, że to nie jest zasługa polskich zarządzających. Powstaje też pytanie, czy warto inwestować w fundusz, którego TER (wskaźnik kosztów) wynosi 3%, podczas gdy ETF na S&P500 jest tani jak barszcz, a w długim horyzoncie da podobną stopę zwrotu...

Źródła grafik: 1-3. Analizy.pl, 4-5. Morningstar