Rozwój funduszy pasywnych i ETF może zaszkodzić giełdom - uważają niektórzy eksperci

Stałe potężne napływy w kierunku funduszy pasywnych i ETF przewartościowują największe spółki oraz spółki technologiczne. To zjawisko może też znacznie zwiększać zmienność na giełdach – ostrzegają eksperci rynku kapitałowego. Trwająca panika wywołana przez koronawirusa może być pierwszym tego potwierdzeniem.

Fundusze pasywne – ETF (notowane na giełdzie) i indeksowe – mają już więcej aktywów, niż fundusze zarządzane aktywnie. Tak jest na razie w USA, ale jeśli dalej fundusze pasywne będą tak szybko zyskiwać na popularności, to kto wie, jak to będzie wyglądało na całym świecie za 10-15 lat...

REKLAMA

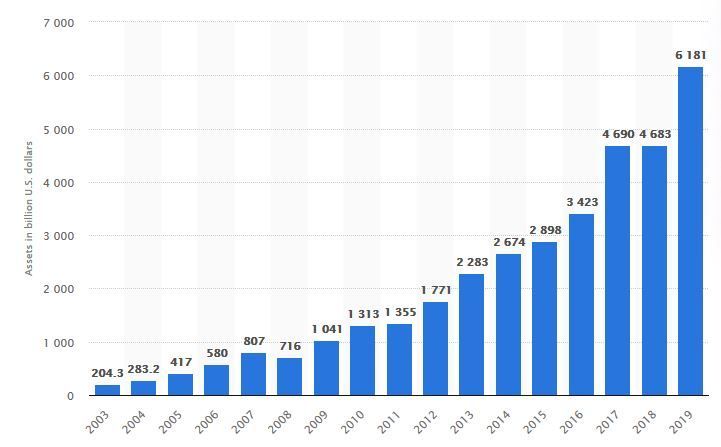

Na koniec 2019 roku na całym świecie w ETF-ach było ulokowane około 6,1 bln USD, czyli o 32% więcej, niż rok wcześniej. Oraz aż o 493% więcej, niż 10 lat wcześniej. Tak wynika z danych portalu Statista.

Fundusze pasywne mają swoje zalety...

W USA pasywne inwestowanie przyniosło rewolucję. Zaczęło się od funduszu firmy Vanguard ponad 30 lat temu. Dziś niemal każdy amerykański inwestor ma jednostki funduszu ETF. Ba, od niedawna ma je w portfelu nawet... Berkshire Hathaway, czyli wehikuł inwestycyjny Warrena Buffetta.

Fundusze pasywne, w porównaniu do aktywnych, oferują:

- niższe koszty zarządzania;

- wyższe stopy zwrotu skorygowane o ryzyko;

- lepszą dywersyfikację portfela;

- mniejsze ryzyko nietrafionych inwestycji w niektóre spółki;

- duże możliwości oferowania produktów online.

1. Wartość aktywów funduszy ETF (w mld USD)

Dalszy rozwój ETF może się stać niebezpieczny dla rynku finansowego

Jednak wielu ekspertów przestrzega przez dalszym rozwojem rynku funduszy pasywnych i ETF. Jeden z nich to Mike Green, główny strateg funduszu Logica Capital, który pojawił się ostatnio w podcaście Bloomberg Markets OddLots. Zwrócił on uwagę, że zbyt dużo pieniędzy płynie w kierunku tych samych spółek i tych samych indeksów, co doprowadzi w długim terminie do wynaturzenia rynku. „Wydaje się, że stałe napływy w kierunku funduszy pasywnych i ETF przewartościowują największe spółki oraz spółki technologiczne. To zjawisko może też w przyszłości doprowadzić do znacznie większej zmienności, bo alternatywą dla akcji w oczach inwestorów w fundusze pasywne nie są akcje, ale gotówka” – wskazał Green.

Mike Green wskazuje również, że na przełomie 2016 i 2017 roku doszło w USA do zmian w prawie, które obligują przedsiębiorstwa do oferowania strategii emerytalnych opartych na funduszach pasywnych. To oznacza, że zjawisko napływu pieniądza do funduszy pasywnych będzie się pogłębiało.

Lista zagrożeń, jakie wiążą się z dalszym rozwojem funduszy pasywnych na tym się nie kończy. Powinna ona jeszcze zostać uzupełniona o:

- zmniejszenie efektywności rynku (coraz mniejsze znaczenie analizy fundamentalnej, coraz większe odchylenie cen od wartości godziwej);

- ograniczenie liczby akcji w wolnym obrocie (ryzyko zmniejszenia tzw. free float);

- ograniczenie roli nadzoru korporacyjnego.

Zobacz także: Zamknięte fundusze inwestycyjne mają lepsze wyniki niż otwarte, ale tylko trochę i nie zawsze

Fundusze ETF coraz popularniejsze również w Polsce

Przypomnijmy, że od niedawna ETF-y rozwijają się dynamicznie w Polsce. Pierwszy ETF na polskiej giełdzie pojawił się 22 września 2010 roku, był to LYXOR ETF WIG20. Do dziś jest on największym pod względem wartości aktywów, polskim ETFem (blisko 118 mln zł). Potem na warszawskim parkiecie pojawiły się jeszcze dwa produkty firmy LYXOR (DAX i S&P500), ale świata nie zawojowały.

Dużo szumu wokół ETFów zaczęło się robić od stycznia 2019 roku, gdy pojawił się Beta ETF WIG20TR. Został on stworzony przez Agio Funds TFI we współpracy z Beta Securities Poland. W kolejnych miesiącach pojawiły się kolejne fundusze z tej „stajni”: Beta ETF mWIG40TR oraz Beta ETF WIG20short. Ten pierwszy stał się małym rynkowym hitem, w kilka tygodni napłynęło do niego kilkadziesiąt A dosłownie kilka dni temu zadebiutował Beta ETF WIG20lev (zachowuje się tak samo jak WIG20 tylko, że ze zdwojoną siłą).

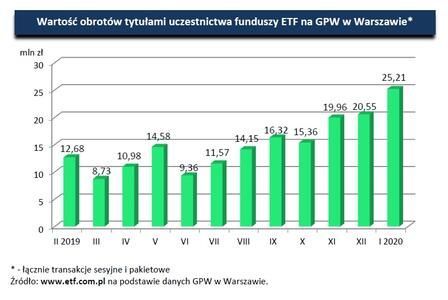

„Styczeń 2020 roku był kolejnym miesiącem wyraźnego wzrostu aktywności inwestorów w segmencie funduszy ETF notowanych na GPW w Warszawie. Według danych warszawskiej giełdy wartość obrotów tytułami uczestnictwa sześciu funduszy ETF notowanych na warszawskim parkiecie wyniosła w minionym miesiącu 25,21 mln zł i była o 4,65 mln zł (22,6%) większa niż w grudniu 2019 r. Równocześnie styczniowe obroty tymi instrumentami finansowymi okazały się najwyższe od blisko dwóch lat, tj. od lutego 2018 r. kiedy sięgnęły 34,8 mln zł. Styczeń był także trzecim najlepszym otwarciem roku biorąc pod uwagę wartość obrotów na rynku ETF-ów – lepsze pod tym względem okazały się tylko styczeń 2012 r. (29,0 mln zł) i styczeń 2016 r. (28,4 mln zł)” – czytamy na portalu etf.com.pl.

Wartość aktywów polskich ETFów (mln zł)*

| Lyxor ETF WIG20 | 117,6 |

| BETA ETF mWIG40TR | 98,6 |

| Lyxor ETF S&P500 | 42,1 |

| BETA ETF WIG20TR | 28,7 |

| Beta ETF WIG20short | 5,4 |

| Beta ETF WIG20lev | 5,1 |

| Lyxor ETF DAX | 3,4 |

*stan na koniec stycznia / początek lutego 2020

Źródło: Analizy.pl, Agio Funds TFI

2. Wartość obrotów jednostkami ETF na GPW (mln zł)

Czy należy bać się rozwoju rynku funduszy pasywnych? Na razie jeszcze nie, szczególnie nie w Polsce, gdzie on dopiero raczkuje. Ale nadzory powinny obserwować sytuację, bo ETFy mogą się kiedyś – i to niedługo, raczej za kilka lat, niż dekad – stać nowym ryzykiem systemowym.

Źródła wykresów: 1. Statista, 2. etf.com.pl