Oto 4 powody, dlaczego na naszych oczach może właśnie pękać bańka na spółkach technologicznych w USA

Największe spółki technologiczne – jak Google, Apple, Amazon czy Facebook – dość mocno potaniały w ostatnich tygodniach. Istnieje kilka powodów, dla których to może być coś więcej, niż tylko korekta ich notowań i kursy akcji jakie obserwujemy teraz wkrótce mogą być melodią przeszłości.

FAANG ostatnio zawodzi. Chodzi o grupę największych spółek technologicznych: Facebook, Apple, Amazon, Netflix i Google (teraz działa pod nazwą Alphabet). Ostatnie 3 miesiące przyniosły poważną korektę na akcjach tych spółek. Oto stopy zwrotu na tych papierach za ten okres (stan na 20.11.2018):

REKLAMA

- Facebook: -12,5%

- Apple: -18,7%

- Amazon: -16,5%

- Netflix: -15,5%

- Google (Alphabet): -7,7%

1. Notowania FAANG – 2 lata

Wiele mówi się, i to od dawna, o narastaniu bańki spekulacyjnej na akcjach spółek technologicznych. Czy to możliwe, że pęka ona właśnie teraz? Być może. Znaleźliśmy kilka poważnych powodów, dla których jest to całkiem możliwe.

Tak więc, bańka na spółkach technologicznych pęka właśnie teraz...

1. Bo większość inwestorów uwierzyła, że spółki FAANG będą drożały w nieskończoność...

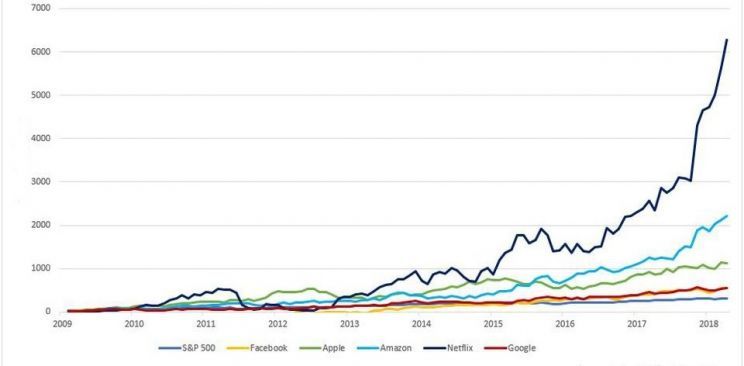

Jak zwrócił niedawno uwagę na łamach Forbesa znany amerykański dziennikarz Jesse Colombo, inwestorzy uwierzyli, że spółki FAANG będą drożały w nieskończoność. Od marca 2009 roku S&P500 poszedł w górę o około 300%, a niektóre spółki technologiczne nawet o 6 000% mowa chociażby o spółce Netflix.

Wzrosty naprawdę imponujące. Tym bardziej, że są to spółki, które mają wartość rynkową liczoną w setkach miliardów dolarów. Co sprawia, że każdy dalszy procent wzrostów oznaczał niesamowitą kreację wartości.

Problem tylko w tym, że wyceny nie mogą rosnąć w nieskończoność. Colombo uważa, że w ostatnich latach inwestorzy dali się zwieść mirażowi nieskończonych wzrostów na spółkach FAANG, podobnie jak na przełomie lat 60-tych i 70-tych XX wieku w przypadku spółek tzw. Nifty Fifty. Tymczasem bańki pękają właśnie wtedy, gdy zdecydowana większość rynku jest już „zapakowana” dane aktywo i nagle kończy się na nie popyt – bo nie ma komu już kupować.

- Od wielu lat inwestorzy postrzegają spółki FAANG jako wiecznie drożejące pewniaki. To jest właśnie myślenie, które pozwala rosnąć bańkom spekulacyjnym. Fenomen FAANG jest bliźniaczo podobny do fenomenu spółek Nifty Fifty. Pęknięcie bańki na Nifty Fifty w latach 1973-74 było mocno odczuwalne w amerykańskich portfelach. Pęknięcie bańki na spółkach FAANG również będzie bolesne dla wielu inwestorów, w tym dla instytucji finansowych i firm inwestycyjnych – ostrzega Colombo.

Przypomnijmy, że Jesse Colombo jest jednym z tych specjalistów, którzy przewidzieli poprzedni kryzys finansowy z lat 2007-09. Ten facet wie, co mówi.

2. Obecna 10-letnia hossa na akcjach FAANG na tle S&P500

Zobacz także: 7 najdroższych spółek świata to spółki technologiczne. Nigdy wcześniej żaden sektor nie zdominował giełd tak bardzo

2. …ale niektórzy przypomnieli sobie, że dominacja, a nawet istnienie tych spółek ma kres

Tymczasem brutalna prawda jest taka, że spółki FAANG nie będą drożały w nieskończoność. Nie będą też istniały w nieskończoność. Przypomniał o tym niedawno sam Jeff Bezos, założyciel Amazona.

- Amazon nie jest zbyt duży, by upaść [too big to fail – przyp. aut.]. Amazon pewnego dnia zbankrutuje. Gdy patrzysz się na historię wielkich korporacji, widzisz, że średnia długość ich życia wynosi 30 lat, a nie 100 lat – miał powiedzieć miesiąc temu Bezos na zamkniętym spotkaniu z najbliższymi współpracownikami, według relacji CNBC.

https://www.forbes.com/sites/richardkestenbaum/2018/11/16/amazon-is-not-too-big-to-fail-bezos/#75b9354f1626

Problem w tym, że Amazon został założony w 1994 roku. Istnieje już 24 lata. Czyli brakuje mu 6 lat do średniej podanej przez Bezosa. W latka lecą także inne spółki FAANG, popatrzmy na ich daty założenia:

- Google – 1998 (20 lat)

- Apple – 1976 (42 lata)

- Netflix – 1997 (21 lat)

- Facebook – 2004 (14 lat)

Czyżby inwestorzy zdali sobie sprawę, że lokomotywy obecnej hossy stały się bardzo dojrzałymi przedsiębiorstwami, a jeśli historia ma się powtórzyć, to nie zostało im dużo czasu, jeśli chodzi o dominowanie na rynku? Bardzo prawdopodobne. Konkurencja nigdy nie śpi, a jedynym pewnikiem w biznesie jest zmiana.

3. Bo inwestorzy obawiają się regulacji rynku technologicznego

Coraz więcej i coraz częściej mówi się o konieczności mocnej regulacji rynku technologicznego. Szczególnie w zakresie ochrony danych osobowych, na co zwrócił ostatnio uwagę szef spółki Apple Tim Cook.

- Wolny rynek nie działa w zakresie ochrony danych osobowych. Politycy powinni tutaj wkroczyć i ustalić jasne reguły gry. Nie uciekniemy przed koniecznością wprowadzenia regulacji dla rynku nowych technologii, tym bardziej po ostatnich skandalach – stwierdził Cook w wywiadzie dla Financial Timesa.

Tyle że, jak wiadomo pod niemal każdą szerokością i długością geograficzną, regulacje rynkowe zazwyczaj uderzają w wyniki finansowe podmiotów nimi obejmowanych. Poza tym, politycy mają tendencje to przeregulowywania rynków. Prawdopodobnie tego mogli zacząć się obawiać niektórzy inwestorzy, którzy już zaczęli pozbywać się akcji spółek technologicznych. Nie jest przecież wielką tajemnicą, że wprowadzona w UE regulacja RODO jest tego rodzaju krokiem. Podobnie jak ACTA2, która ma zostać zaimplementowana w przyszłym roku.

Pamiętajmy, że Facebook już został dotknięty europejskimi regulacjami po aferze Cambridge Analityca. A Google nie ma najlepszej prasy po tym, jak okazało się, że pracuje w tajemnicy nad wyszukiwarką Dragonfly na rynek chiński, która pomija rekordy dotyczące praw człowieka czy demokracji.

Zobacz także: Regulacje RODO powinny być uwzględniane w wycenach spółek z niektórych sektorów – rozmowa z mecenas Agatą Kowalską

4. Bo insiderzy wyprzedają akcje FAANG

Inna rzecz, która może niepokoić inwestorów, to fakt, że insiderzy dość śmiało pozbywają się akcji spółek FAANG. Przoduje w tym Mark Zuckerberg, który w tym roku uzyskał ze sprzedaży papierów Facebooka około 6,2 mld USD (dane za portalem finviz).

Ciekawie zachowuje się również szef Google (Alphabet) Sundar Pichai. W 2017 roku sprzedał akcje za kwotę 88,2 mln USD. W tym roku pozbył się walorów już za 171 mln USD, a rok się przecież jeszcze nie skończył...

Przy nich Jeff Bezos, który sprzedał w tym roku akcje Amazona za 32 mln USD, to niewinny osesek. Akcji Apple pozbył się ostatnio również CEO tej spółki Tim Cook (w sierpniu, za kwotę blisko 58 mln USD). A walory Netflixa za 122 mln USD sprzedał w tym roku prezes tej firmy Reed Hastings.

Istnieją więc co najmniej 4 poważne powody, dla których korekta na spółkach technologicznych może być czymś więcej, niż korektą. Może być początkiem długiego trendu spadkowego na walorach FAANG i innych spółek technologicznych. Po raz kolejny okazuje się, że żadne aktywo nie drożeje w nieskończoność.

Źródła wykresów: 1. Yahoo Finance, 2. Forbes