Do wysokich cen akcji w USA trzeba się przyzwyczaić z kilku powodów - twierdzą analitycy

Przygotujmy się na to, że wyceny spółek giełdowych pozostaną na niezwykle wysokich poziomach – mówią analitycy DataTrek Research.

Zaczął obowiązywać nowy paradygmat na rynku akcji. Zaszły zmiany w otoczeniu makroekonomicznym, które powodują, że na giełdach nic już nie będzie takie, jak kiedyś – uważają analitycy firmy DataTrek Research.

REKLAMA

Zobacz także: Powstał fundusz Millennials ESG Filtered ETF, który używa sztucznej inteligencji do odkrywania co kupują Milenialsi

Trzeba się przyzwyczaić do wysokiego C/Z

Według analityków DataTrek Research należy zmienić modele wyceny spółek giełdowych. Nowe modele muszą dopuszczać wyższe wyceny wskaźnikowe, ponieważ obowiązuje nowy paradygmat na rynku akcji.

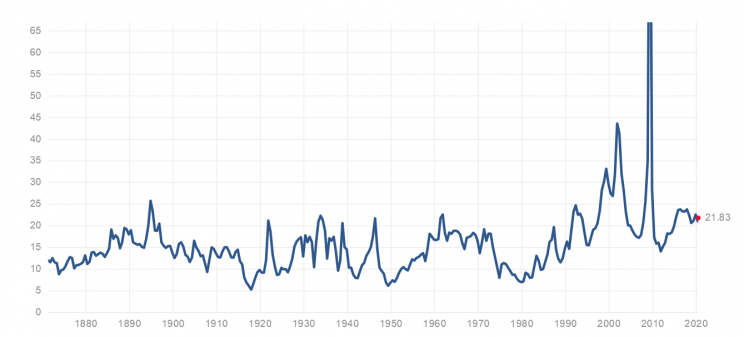

Jak zwrócił uwagę w najnowszej analizie Nicholas Colas, założyciel DataTrek Research, w latach 1950-2000 obowiązywał tzw. stary paradygmat. Mówił on o tym, że długoterminowy średni wskaźnik C/Z (cena/zysk) dla rynku akcji amerykańskich wynosi 15. Świetne okazje pojawiają się, gdy spada w okolice 5-8, a czas na sprzedaż przychodzi, gdy sięga on około 25.

Jak zwraca uwagę Colas, coś zaczęło się zmieniać od roku 2000. Widać to było wyraźnie podczas wielkiego kryzysu finansowego sprzed 12 lat. W roku 2008 akcje znalazły dołek, gdy C/Z = 17. To był więc o wiele wyższy dołek na wskaźniku C/Z, niż w przeszłości. „Oczywiście, nie sposób przewidzieć, czy dołek z marca 2020 to było już dno dla rynku akcji w obecnie trwającej recesji. Nie wiemy, czy najgorsze jest jeszcze przed inwestorami aktywnymi na rynku akcji, czy nie. Ale jedno jest pewne, paradygmat się zmienił” – uważa założyciel DataTrek Research.

Notowania wskaźnika C/Z dla S&P500

Źródło: Ycharts

Trzy czynniki, które zmieniły rynek akcji

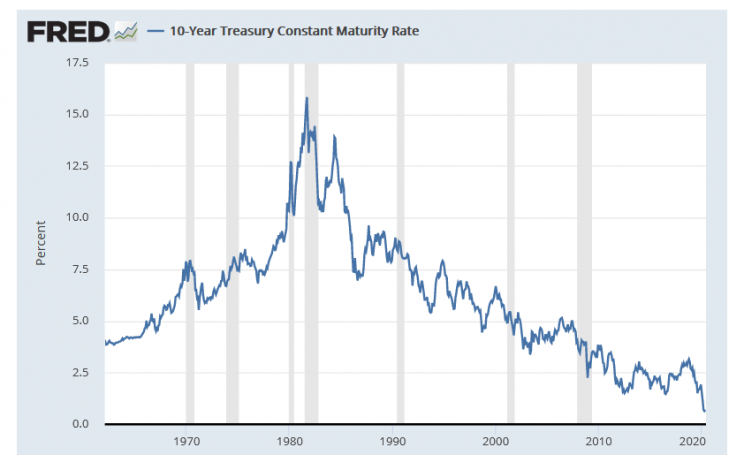

Dlaczego doszło, zdaniem Colasa, do zmiany paradygmatu dla rynku akcji? Z kilku ważnych przyczyn. Po pierwsze, stopy pozostają w długim terminie na bardzo niskim poziomie i nie ma inflacji. Jak wskazuje ekspert, rentowność 10-latek amerykańskich w latach 1960-2007 wynosiła średnio 7%, a w latach 2008-19 wynosiła 0,75%.

Rentowność 10-latek amerykańskich

Źródło: FRED

Po drugie, władze rządowe i banki centralne reagują na kryzysy w o wiele szybciej i w bardziej zdecydowany sposób, niż w przeszłości. Rynek akcji zaczął się do tego przyzwyczajać, a nawet oczekiwać zdecydowanych interwencji, polegających m.in. na druku pieniądza.

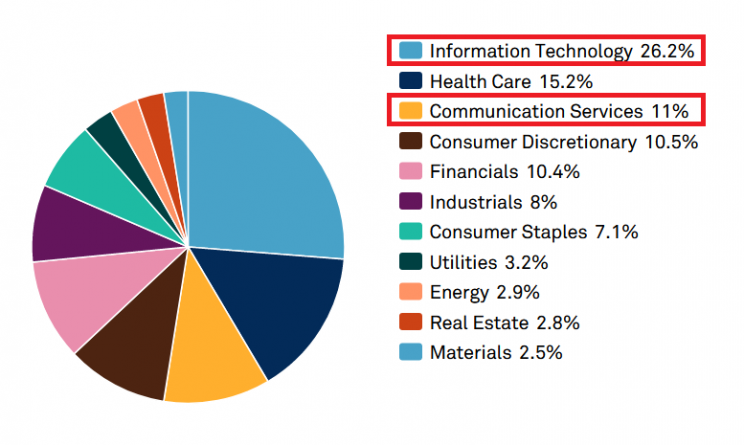

Po trzecie, indeksy giełdowe w coraz większym stopniu są oparte na spółkach działających w obszarze nowych technologii. Tego rodzaju biznesy rosną szybko i przynoszą większe zyski (na wyższych marżach), niż biznesy ze „starych” branż. Na giełdzie w USA jest notowanych coraz więcej takich technologicznych spółek wzrostowych. Ich wyceny lubią rajdy na północ. „Naszym zdaniem, pojawienie się smartfonów i szybkiego internetu zmieniło nie tylko codzienną rzeczywistość, ale także rzeczywistość księgową wielkich korporacji, dominujących na giełdzie. W ich księgach widać więcej cash flow” – stwierdził Colas.

Udział poszczególnych sektorów w S&P500

Źródło: S&P