Notowania Berkshire Hathaway spisują się w tym roku słabiej od S&P500. Bill Ackman sprzedał akcje wehikułu Warrena Buffetta

Kiepska passa Warrena Buffetta trwa. Kurs Berkshire Hathaway zachowuje się w tym roku znacznie gorzej od S&P500. Bill Ackman sprzedał akcje spółki Buffetta, bo chce mieć środki na lepsze okazje inwestycyjne.

Ten rok nie jest udany dla Warrena Buffetta. Strata na inwestycjach Berkshire Hathaway (BRK) w I kwartale wyniosła 54,5 mld USD. Wyrocznia z Omaha zrealizowała potężną stratę (kilka miliardów USD) na inwestycji w linie lotnicze, zaczyna wyprzedawać akcje banków, a notowania BRK wypadają blado nie tylko na tle technologicznego indeksu Nasdaq Composite (do czego wszyscy się już przyzwyczaili), ale nawet na tle indeksu S&P500.

REKLAMA

Zobacz także: Berkshire Hathaway poniosło ogromne straty na inwestycjach w I kwartale, a Warren Buffett nie widzi okazji na giełdzie

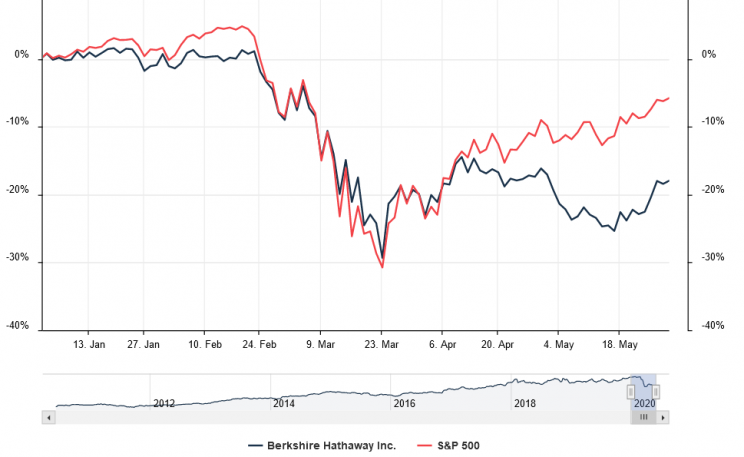

Berkshire Hathaway jest słabsze od S&P500 w 2020 roku

Od początku roku do końca maja wycena Berkshire poszła w dół o 18%, podczas gdy indeks grupujący 500 największych amerykańskich spółek spadł o 6%. Dawno wehikuł Buffetta nie był postrzegany przez inwestorów tak znacząco gorzej od S&P500. Jego notowania nie podnoszą się z marcowego dołka tak szybko, jak akcje wielu innych dużych spółek.

Notowania BRK na tle S&P500 – 2020 rok

Źródło: MarketScreener

To słabe tegoroczne zachowanie kursu Berkshire powoduje, że wehikuł Buffetta wypada o wiele słabiej od szerokiego rynku także w dłuższym terminie. Na przykład w horyzoncie 5-letnim jego wycena urosła o 35%, podczas gdy S&P500 poszedł w górę o 44%.

Notowania BRK na tle S&P500 – 5 lat

Źródło: MarketScreener

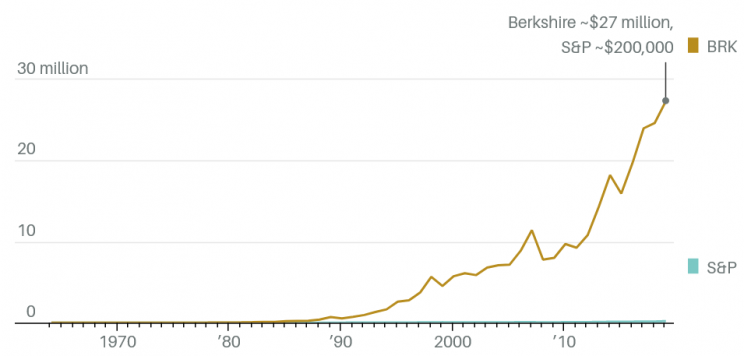

Oczywiście, daleko jest do tego, by imponująca statystyka z całej historii Berkshire popsuła się przez to, że w 2020 roku kurs niedomaga. Przypominamy, że gdyby zainwestować 1 000 USD w akcje wehikułu Buffetta w 1965 roku i trzymać je do końca 2019 roku, wycena pakietu wyniosłaby 27 mln USD! Gdyby zaś włożyć tę samą kwotę w indeks S&P500, kapitał urósłby do „ledwie” około 200 tys. USD.

Wartość 1000 USD zainwestowanych w Berkshire i S&P500 w 1965 roku

Źródło: Barron’s

Zobacz także: Warren Buffett pozbył się akcji linii lotniczych, teraz zaczyna sprzedawać walory banków. Berkshire Hathaway redukuje pozycje na Goldman Sachs i U.S. Bancorp

Bill Ackman widzi lepsze okazje, niż akcje BRK

Co prawda konsensus analityków wciąż mówi „przeważaj” Berkshire Hathaway, ale z drugiej strony wielu znanych inwestorów traci cierpliwość do tego papieru. Ostatnio stracił ją Bill Ackman, który przeszedł już do historii dzięki temu, że zabezpieczając portfel akcji przed marcowym koronakrachem zarobił 2,6 mld USD.

Inwestor kierujący firmą Pershing Square Capital Management poinformował ostatnio, że pozbył się wszystkich posiadanych papierów BRK. Ackman powiedział, że według niego Berkshire wciąż jest dobrą inwestycją, ale są inne, lepsze, czyli takie, które zapewnią wyższe stopy zwrotu przy podobnym stopniu ryzyka w najbliższej przyszłości.

Po wyjściu z BRK fundusz Ackmana ma 10 mld USD gotówki na inwestycje. „Potrzebujemy gotówki, by być gotowymi na nadchodzące okazje inwestycyjne” – stwierdził Ackman. To oznacza, że akcje BRK nie są – wedle tego słynnego inwestora – okazją inwestycyjną.

Czy okazje znów same przyjdą do Buffetta?

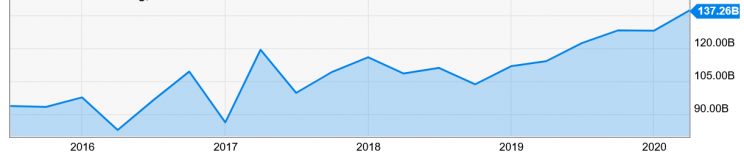

Należy jednak pamiętać, że Warren Buffett jest wytrawnym inwestorem. Nie na darmo trzyma ponad 137 mld USD w gotówce. Wie, że okazje inwestycyjne jeszcze się pojawią. Przypominamy, że okazje przychodzą do Buffetta często same. Tak było w 2008 roku, gdy udało mu się kupić walory zdołowanego Goldman Sachs w ramach transakcji niedostępnej dla przeciętnego inwestora.

Gotówka i płynne środki w posiadaniu Berkshire Hathaway

Źródło: Ycharts

To dlatego BRK ma tendencje do generowania dynamicznych wzrostów wyceny. Najlepszy rok w wykonaniu Berkshire oznaczał wzrost wartości rynkowej o 130% (1976). W przypadku S&P500 najlepszy rok (w okresie 1965-2019) zakończył się zwyżką o 37,6% (1995). To dlatego historia Berkshire pokazuje, że momenty, w których akcje wehikułu zachowują się słabiej do rynku okazywały się z perspektywy czasu świetnymi okazjami do akumulacji papierów spółki Buffetta. Nie zdziwimy się, gdy okaże się za 2 lata, że ci którzy kupowali w okolicach dna marcowego krachu zarobili sporo, ale Buffett zarobił więcej.