W USA trwa wysyp IPO. Wyceny spółek technologicznych rosną jak szalone, to przypomina 1999 rok – ostrzegają eksperci

Inwestorzy są bezkrytycznie zakochani w spółkach technologicznych, a tak naprawdę nie mają szans kupić ich akcji po przyzwoitej cenie – uważają eksperci z Wall Street.

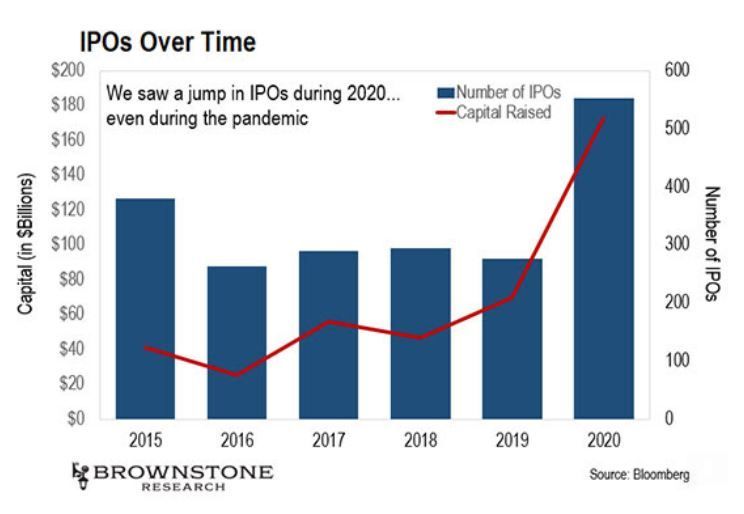

W 2020 roku odbyły się w USA 552 oferty publiczne akcji, w ramach których spółki pozyskały 172 mld USD. Tak dobrze na rynku IPO nie było od lat. Wielu ekspertów uważa, że w 2021 roku może być nawet lepiej.

REKLAMA

Jednak niektórzy specjaliści postrzegają to zjawisko jako ostrzeżenie. „Na rynku IPOs trwa party jak w 1999 roku” – przekonywali niedawno autorzy podcastu Absolute Return.

IPO na amerykańskich giełdach – liczba (kolumny, skala prawa), wartość pozyskanego kapitału (linia, skala lewa w mld USD)

Źródło: Brownstone Research / Bloomberg

Rynek jest bezkrytycznie zakochany w spółkach technologicznych

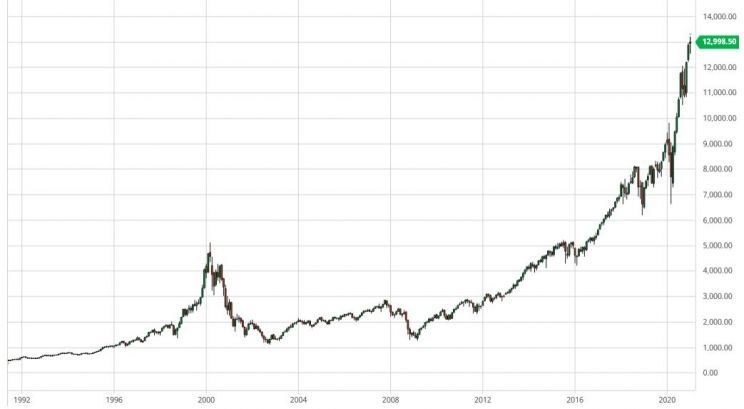

Prowadzący Absolute Return Podcast Julian Klymochko i Michael Kesslering zwrócili uwagę, że takie debiuty, jak AirBNB czy DoorDash - po których spółki podwajają swoją kapitalizację – pokazują, że „trwa impreza, jak w 1999 roku”. Na wszelki wypadek przypomnijmy, co się działo w latach, które nastąpiły po 1999 roku, poniżej wykres Nasdaq Composite. W marcu 2000 roku zaczęła pękać bańka na spółkach technologicznych, a w ciągu 2,5 roku indeks spadł o 80%. Aż 17 lat zajął indeksowi powrót i przebicie się na trwałe przez historyczny szczyt z tamtego miesiąca…

Notowania Nasdaq Composite – 30 lat

Źródło: BarChart.com

„Rynek jest bezkrytycznie zakochany w spółkach technologicznych. Nie zwraca uwagi na to, że one tracą nawet miliardy dolarów w skali roku. Inwestorzy to akceptują, bo mają nadzieję na wielkie zyski w przyszłości. Taka bezkrytyczna wiara w spółki technologiczne bardzo przypomina to, co działo się tuż przed pęknięciem bańki internetowej w 2000 roku” – stwierdził Julian Klymochko. „Inwestorzy zupełnie nie zwracają uwagi na fundamenty, żyją tylko nadzieją” – dodał.

Jako przykład tego, jak bardzo optymistyczne nastroje panują podał Airbnb, które nigdy nie było zyskowne. Obecnie spółka ma niemal 17 mld USD kapitalizacji, mimo że w trakcie pandemii jej biznes praktycznie upadł. Jej kapitalizacja jest kilka razy większa, niż jej przewidywany przychód w 2021 roku (4,4 mld USD). Mimo to od debiutu na początku grudnia do dziś kurs urósł o 20%.

Zobacz także: Najlepsze spółki technologiczne 2020 roku. Wśród nich Apple, Amazon oraz Tesla

Ulica nie ma szans na zakup dobrych spółek po przyzwoitej cenie

Z kolei Jeff Brown - redaktor portalu The Bleeding Edge i doświadczony inwestor w spółki growth - uważa, że podstawy pod obecne zjawisko (mowa o euforii na rynku spółek hi-tech) były formowane od lat. „Wstrząsano tym szampanem, aż w końcu korek wystrzelił. Co ciekawe, dzieje się to w czasie, gdy gospodarki są w lock-downach z uwagi na pandemię” – wskazuje Brown.

Według niego, jest jeden poważny problem związany z tym zjawiskiem. „Gdy 9 września zadebiutowała spółka informatyczna C3.ai, jej akcje wystartowały na poziomie 42 USD, a w trakcie sesji doszły do 100 USD. Drobni inwestorzy tak naprawdę nie mieli szansy nabyć ich w rozsądnej cenie. Również we wrześniu 2020 roku zadebiutowała spółka biotechnologiczna AbCellera po 20 USD za akcję, ale cena szybko skoczyła do 58 USD i historia się powtórzyła. Akcje Airbnb można było nabyć w ofercie po 68 USD, a gdy zadebiutowały natychmiast skoczyły do 146 USD. Takich przykładów jest więcej. Drobni inwestorzy mają utrudnione kupowanie akcji dobrych spółek po dobrej cenie. Zazwyczaj w kilka dni po IPO ich wyceny są tak wysokie, że nie można ich już postrzegać jak okazji inwestycyjnej” – podkreśla Brown.