Nawet jeśli rośnie bańka na akcjach, to daleko do jej pęknięcia – uważają analitycy PineBridge

Został wykreowany nawis kapitałowy, ale zje go inflacja do spółki z ujemnymi stopami, a nie pęknięcie bańki na rynku akcji – uważa analityk firmy inwestycyjnej PineBridge.

„W świecie niskiego tempa wzrostu gospodarczego i ultra niskich stóp, akcje spółek technologicznych wciąż będą najlepszym wyborem” – twierdzi Michael J. Kelly, CFA z PineBridge w analizie „Capital Market Line: Bubble, or Structural Imbalance?”.

REKLAMA

Nie ma bańki, jest nawis kapitałowy

Kelly zwraca uwagę, że coraz ważniejsza staje się odpowiedź na pytanie: czy jesteśmy w środku rosnącej bańki spekulacyjnej na rynku akcji? „Według nas, by odpowiedzieć na to pytanie twierdząco, trzeba dostrzec koncentrację płynności (kapitału) na małej przestrzeni. W trakcie lat 20-tych XX wieku, podczas formowania się wielkiej bańki, indeks Dow urósł 6 razy, a FTSE All Share Index – czyli indeks szerokiego rynku – ledwie 1,5 raza” – pisze Kelly.

Poza tym zwraca uwagę, że są „dobre” i „złe” bańki. „Bańka technologiczna z lat 90-tych XX wieku była z pewnością bańką tego pierwszego rodzaju. Była finansowana ofertami, a gdy pękła, spółki value i spółki spoza USA nie za bardzo to odczuły. I co prawda wielu inwestorów straciło pieniądze, ale powstały podwaliny pod współczesny internet, pod aktualnie świetnie rozwijający się sektor technologiczny. Złe bańki są zazwyczaj finansowane pieniędzmi bankowymi. Gdy pękają, wyrządzają wiele szkód, nie tylko w sektorze bankowym. Taka właśnie bańka urosła na nieruchomościach amerykańskich przed 2008 rokiem” – wyjaśnia Kelly.

Według niego, obecnie – mimo trwającej od marca 2009 roku hossy – nie widać bańki z prawdziwego zdarzenia na rynku akcji. „Narasta strukturalna nierównowaga pomiędzy zgromadzonym kapitałem a napływami na rynki, która kreuje zbyt dużo kapitału szukającego miejsc do parkowania. Nie widać hurraoptymistycznego napływu kapitału w wąski obszar rynku. Oczywiście, ta fala kapitału podnosi wszystkie łodzie i wyceny na rynku akcji stają się niebezpiecznie wysokie, widać też wielką hossę na bitcoinie. Dzieje się to w otoczeniu pesymizmu gospodarczego, przy rosnących w tempie geometrycznym oszczędnościach. Powstał nawis kapitałowy, w nieco perwersyjnym otoczeniu super-luźnej polityki pieniężnej i coraz ostrzejszej polityki fiskalnej. Inną z przyczyn jego pojawienia się, jest obowiązujący model biznesowy, który unika posiadania twardych aktywów, a nawet dużej ekspozycji na rynek kapitałowy, a który został wzmocniony przez pandemię” – tłumaczy ekspert PineBridge.

Zobacz także: Hossa na spółkach wzrostowych trwa od początku istnienia rynku kapitałowego, bo nie ma wartości bez wzrostu – mówią zarządzający funduszem Lumen Medycyny i Innowacji FIZ

Problem nawisu kapitałowego zostanie rozwiązany

Czy ta “dziwna” bańka, ten nawis kapitałowy, pęknie? „Nasz model Capital Market Line podpowiada, że nie stanie się to w ciągu najbliższych 5 lat. Oszczędności będą rosły, super luźna polityka pieniężna będzie utrzymana. Być może w 2022 roku ujrzymy łagodzenie QE, ale ono raczej spowolni wzrost wycen akcji, a nie przyczyni się do pojawienia się jakiejś większej bessy. Kiedyś problem tego nawisu kapitałowego rozwiązywano przy pomocy wojen. Teraz wybrano drogę ujemnych stop, które przez 10-20 lat będą zjadały oszczędności. W tym czasie ukształtuje się jakiś nowy konsensus waszyngtoński, po którym polityka fiskalna będzie wzmocniona, by pochłaniać nadwyżkowy kapitał lub wysysać go z rynku kapitałowego w celu wpompowania w realną gospodarkę. Zwróćmy uwagę, że nawet brytyjscy Torysi, którzy zawsze byli za rządem minimalnym, teraz opowiadają się za Zieloną Rewolucją ramię w ramię z Unią Europejską” – podkreśla Kelly.

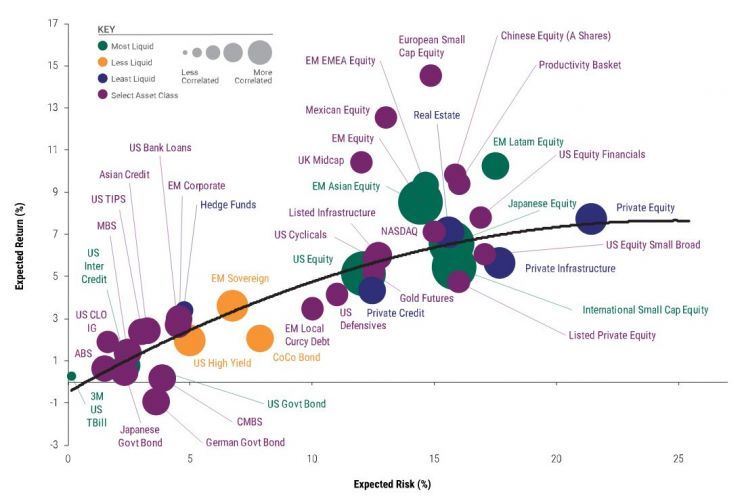

PineBridge Capital Market Line w walucie lokalnej – potencjalna stopa zwrotu (skala pionowa) i potencjalne ryzyko (skala pozioma)

Źródło: PineBridge

Zdaniem eksperta PineBridge, jest oczywistym, że państwa są zbyt mocno zadłużone. Przypomina on, że podobna sytuacja miała miejsce po II wojnie światowej i wtedy została rozwiązana napędzeniem inflacji oraz wzrostu gospodarczego, w celu zmniejszenia ciężaru długu. „Teraz zapewne będzie podobnie. Masywny stymulus fiskalny napędzi inwestycje rządowe, a bańka na aktywach inwestycyjnych będzie sobie rosła w najlepsze. Nadchodzą lata szybkiego wzrostu, napędzanego inwestycjami w ramach Zielonej Rewolucji. Milenialsi zaczynają budować swoje pierwsze domy, to wzmocni branżę budowlaną. Azja, a szczególnie Chiny, poradziła sobie dobrze z pandemią, więc droga do złotej ery handlu stoi otworem” – przewiduje Kelly.

Wedle prognozy PineBridge, w krótkim terminie dobrze mogą się zachowywać spółki z sektora finansowego, ale w średnim wciąż będą rządziły spółki technologiczne, wzmocnione przez pandemię. „W świecie niskiego tempa wzrostu gospodarczego i ultra niskich stóp, akcje spółek technologicznych wciąż będą najlepszym wyborem” – uważają analitycy PineBridge. Co ciekawe, nie wróżą oni, by akcje rynków wschodzących były hitem (będą cierpiały przez niskie tempo wzrostu gospodarczego), choć akcje chińskie powinny się dobrze spisywać, z uwagi na dobrą kondycję Państwa Środka po pandemii oraz nowe regionalne umowy handlowe, wzmacniające pozycję tego kraju oraz jego przedsiębiorstw.